目次

ふるさと納税で高額な寄付をする人は、豪華な返礼品を受け取ったり、複数の返礼品を受け取ったりすることがあります。

これらの返礼品は一時所得として課税されるため、確定申告が必要な可能性があります。さらに、返礼品を家族や友人に贈る場合は、贈与税の対象となる可能性もあります。

ただし、実際にはほとんどの場合、ふるさと納税の返礼品については確定申告が不要で、贈与税の対象にもなりません。

本記事では、返礼品に対して確定申告や贈与税が必要になるケース、必要にならないケースを解説します。

- ふるさと納税の基本的な知識

- ふるさと納税の3大メリット

- ふるさと納税で高額の返礼品を家族に贈った場合は贈与税の対象になる可能性がある

ふるさと納税の基本的な知識|仕組み・メリット・手続きなど

ふるさと納税の寄付額は右肩上がりの傾向で、2023年度には寄付額が1兆円を超えると予想されています。

まずは、人気がますます高まるふるさと納税の基本的な知識(仕組み・メリット・手続きなど)を確認してみしましょう。

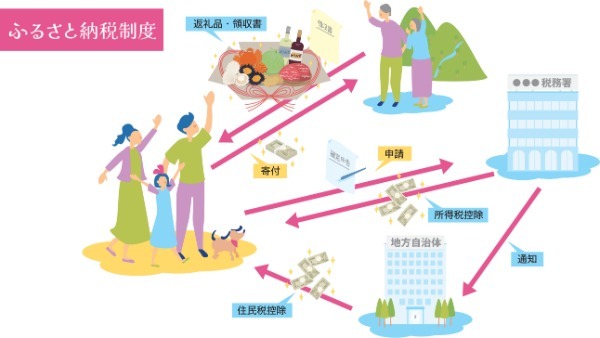

ふるさと納税の仕組み|寄付額を所得税や住民税から控除して計算できる

ふるさと納税は名称に「納税」という言葉が用いられていますが、実際には個人の寄付に関する制度です。

その仕組みは「好きな自治体に寄付をすると、寄付額を控除して税金を計算することができる」という内容です。

具体的には、全国の自治体に寄付をし、寄付額から2,000円を差し引いた金額を控除して、所得税や住民税を計算することができます。

ただし、ふるさと納税で寄付をした全額が控除できるわけではなく、控除上限額の範囲内になります。この控除上限額は、寄付する人の以下の属性によって決められています。

・収入

・家族構成

・扶養家族

・夫婦の労働状況

・税控除の有無

・お住まいの自治体 など

一般的な例では、会社員の控除上限額の目安は、以下のとおりです。

| 給与収入(年収) | 独身または共働き | 夫婦+子1人(高校生) | 共働き+子1人(高校生) |

|---|---|---|---|

| 400万円 | 4万2,000円 | 2万5,000円 | 3万3,000円 |

| 600万円 | 7万7,000円 | 6万円 | 6万9,000円 |

| 800万円 | 12万9,000円 | 11万円 | 12万円 |

出典:総務省 ふるさと納税ポータルサイト(ふるさと納税の仕組み)

また、ふるさと納税によって所得税や住民税の控除を受けるためには、「確定申告」または「ワンストップ特例」のいずれかの手続きをおこなう必要があります。

これらの手続きについては、後ほど詳しく解説します。

ふるさと納税の3大メリット

ふるさと納税は、「返礼品(自治体からのお礼の品)がもらえ、税金の控除が受けられてお得」と紹介されることが多いですが、そのメリットをあらためて整理してみましょう。

1. 好きな自治体に寄付できる

ふるさと納税の1つ目のメリットは、寄付をする人自身が「寄付先を自由に選べること」です。

たとえば、自治体を選ぶ際の基準として以下のような内容が考えられます。

・故郷

・災害で被災した自治体

・旅行など思い出のある自治体

・将来的に移住を考える自治体

・魅力的な返礼品を用意する自治体 など

通常、私たちが納める税金は納税者自身が利用先を指定することはできません。

一方、ふるさと納税は寄付する自治体や用途を決めることができるため、寄付する人(納税者)が主体となれる仕組みです。

2. 全国の自治体から返礼品を受け取れる

ふるさと納税の2つ目のメリットは、「寄付をした自治体から返礼品を受け取れること」です。

各自治体はふるさと納税の寄付額を増やすため、より魅力的な返礼品の開発やPRに取り組んでいます。

たとえば、人気の高い返礼品には以下のような品々があります。

・シャインマスカット

・もも

・完熟マンゴー

・ホタテ貝柱

・うなぎ蒲焼

・ブランド牛 など

一方で、自治体間の行き過ぎた返礼品競争が社会問題となったため、2019年に「寄付の募集内容が適正か」を審査する仕組みが導入されました。

これにともない、返礼品の適正な基準として以下の内容が定められました。

・返礼割合を寄付額の3割以下にすること

・全体の経費の割合を寄付額の5割以下とすること など

上記の基準が導入された後でも魅力的な返礼品が数多く存在し、ふるさと納税の人気は継続しています。

3. 寄付額を所得税と住民税から控除して計算できる

ふるさと納税の3つ目のメリットは、「寄付額を所得税と住民税から控除して計算できること」です。

控除できる金額は、寄付額から2,000円を差し引いた金額になります。

これにより軽減された分の税金の一部が、所得税の還付や翌年度の住民税の調整を通じて寄付した人に戻ってくることになります。

ふるさと納税2通りの手続き方法|確定申告とワンストップ特例

ふるさと納税をした人が、所得税や法人税の寄付金控除を受けるために必要な手続きは「寄付金控除の申請」です。

当初、この申請は「確定申告」の方法でしかおこなえませんでした。しかし、会社員などは確定申告をおこなわないことも多いため、2015年から「ワンストップ特例」の制度が導入されました。

以下に、それぞれの手続きと相性が良い人を紹介します。

| 手続きの方法 | 相性が良い人 |

|---|---|

| 確定申告 | ・確定申告をおこなう人 ・6ヵ所以上の自治体から返礼品を受け取っている人 ・会社員などで税控除を受ける人 ・会社員などで年収が2,000万円超の人 |

| ワンストップ特例 | ・確定申告を行わない人 ・5ヵ所以下の自治体から返礼品を受け取っている人 ・会社員などで年収が2,000万円以下の人 |

ふるさと納税|確定申告による手続き

数多くの自治体に対して、ふるさと納税をおこなっている人は、確定申告による手続きを選ぶことをおすすめします。

その理由は確定申告の場合は、寄付できる自治体の数に制限がないからです(ワンストップ特例の場合は、寄付金控除を適用できる自治体の数は5ヵ所以下に制限される)。

また、確定申告をする人には「ワンストップ特例を利用できない」というルールがあります。

確定申告を行っているのは自営業者だけでなく、会社員などでも確定申告が必要な場合があります(例:税控除を受ける場合や年収が2,000万円を超える場合など)。

このような場合は、確定申告を選ぶようにしましょう。

ふるさと納税|ワンストップ特例による手続き

ワンストップ特例は、寄付している自治体の数が5ヵ所以内であり、なおかつ、確定申告をおこなわない人(例:税控除を受けない会社員など)が利用できる制度です。

申請書を6ヵ所以上の自治体に提出した場合、すべてのワンストップ特例が無効となるため注意してください。

ただし、6ヵ所目以降の自治体に対して申請書を出さなければ、5ヵ所までの自治体の寄付金控除は有効です。

この場合、6ヵ所目以降の自治体への寄付は「控除なしの寄付」として扱われます。

ふるさと納税の返礼品を贈ると贈与税の対象になる?

ここから先は、ふるさと納税についてさらに詳しく掘り下げていきます。

ふるさと納税を利用する人のなかには、多額の寄付をして高額な返礼品を受け取るケースや、数多くの返礼品を受け取るケースもあります。

このような場合、返礼品は一時所得になるため、確定申告が必要な可能性があります。また、返礼品を家族や友人に贈った場合、贈与税の対象になる可能性があります。

この項では、ふるさと納税の返礼品が確定申告や贈与税の対象になるケースについて解説します。

1. ふるさと納税の返礼品は「一時所得」に該当する

ふるさと納税の返礼品を受け取った場合、その経済的利益(時価相当額)は、受け取った年分の「一時所得」として扱われます。

国税庁ではこの点について以下のように解説しています。

ふるさと納税の謝礼として供与された返礼品に係る経済的利益は一時所得に該当しますが、一時所得の総収入金額の収入すべき時期は、その支払を受けた日によるのが原則です(所得税基本通達36-13)。

引用:国税庁 ふるさと納税の返礼品の収入計上時期

一時所得とは、営利を目的とした継続的な業務や労務などへの対価以外のイレギュラーな所得を指します。

一時所得に該当する所得としては、ふるさと納税の返礼品以外に以下のような所得があります。

・懸賞や福引で当たった賞金、景品

・競馬、競輪、競艇などの払戻金

・生命保険の一時金や損害保険の満期払戻金

・法人から贈与された金品 など

※ただし、一時所得の概念に当てはまる場合に限る

2. 一時所得の合計が年間50万円を超えなければ確定申告は不要

ふるさと納税の返礼品は、一時所得として扱われるため所得税の課税対象となり、原則として確定申告が必要になります。

ただし、一時所得の合計額が年間50万円を超えなければ確定申告は不要です。

一時所得が年間50万円を超える人は一部と思われますので、実際には、ふるさと納税の返礼品を受け取っている人の大半は(返礼品に関する)確定申告が不要ということになります。

ただし、返礼品の一時所得で50万円以下でも他の一時所得を得ている場合は、確定申告が必要な可能性があります。確認したい人は、顧問税理士などに相談してみましょう。

3. 返礼品を贈った場合、基礎控除の範囲内なら贈与税の対象にならない

では、ふるさと納税の返礼品を家族や知人などに贈った場合、贈与税の対象になるのでしょうか。

贈与税とは人から財産をもらったときに納める税金のことです。贈与税を納める義務があるのは、財産をもらった側の人です。

この贈与税の課税対象となるのは、金銭的な価値を有するあらゆる財産です。一例は次のとおりです。

・現金、預貯金、有価証券

・不動産

・骨董品

・貴金属、宝石など

上記の財産のうち貴金属で見ると、ふるさと納税の返礼品には以下のような高額な貴金属が散見されます。

・純金製の箸置き:2,370万円

・純金製のブレスレット:830万円

・プラチナブレスレット:600万円 など

もちろん、ここまで高額な返礼品はごく一部ですが、100万円台で見ても、ギター、家具、パソコン、カメラなどさまざまな返礼品が用意されています。

上記のような事例を踏まえて、「返礼品が贈与税の対象になるか」を国税庁に編集部で確認してみました。

ふるさと納税の返礼品は一時所得の扱いになるため、それを家族や知人などに贈れば原則として「贈与税の対象になる」とのことでした。

ただし、基礎控除の範囲内であれば贈与税は発生しないため、大半のケースで手続きが不要ではないかとのことでした。

※上記は、見解の一例です。詳細については、顧問税理士や国税庁の相談窓口にお問い合わせください。

ふるさと納税で相続税を節税できる?メリットとは

ふるさと納税には「相続税の寄付金控除により相続税を節税できる」というメリットもあります。

これは、特に「相続税の申告書を提出する前の相続人」にとっては必見の情報です。また、将来の相続に備えて知っておくとお得です。詳しい内容を見ていきましょう。

1. 相続税の寄付金控除によって節税が可能

まずは、ふるさと納税も対象になる「相続税の寄付金(寄附金)控除」について確認しましょう。

この特例は、相続や遺贈によって得た財産や金銭を以下の寄付先に支出した場合、相続税の対象としない(=相続財産の総額から寄付額を差し引いて計算できる)仕組みです。

・国や地方公共団体

・独立行政法人

・国立大学法人、公立大学法人、私立学校法人

・地方独立行政法人、公益社団法人

・公益財団法人

・社会福祉法人

・更生保護法人 など

ふるさと納税は上記のうち地方公共団体への寄付にあたるため、「相続税の寄付金控除」の対象となります。

このことを知っていれば、ふるさと納税を利用して相続税を節税することも可能です。

ふるさと納税で寄付金控除が適用された部分は、財産の総額から差し引くことが可能です。その結果、課税対象となる金額が圧縮され、相続税を節税することができます。

2. 高所得の相続人向きの節税対策である

前述のとおり、ふるさと納税には控除上限額があります。したがって、控除上限額を超える寄付をしても、所得税や住民税の節税効果はありません。

同様に相続税においても、ふるさと納税の控除上限額を上回る寄付をしても、相続財産の総額から差し引いて計算することはできません。

ふるさと納税の控除上限額は、年収が高いほど金額が高くなるため、高所得者になるほど相続税の節税手段として有利と言えます。

3. ふるさと納税による相続税対策の注意点3つ

このように、ふるさと納税の寄付金控除を利用することで、相続税の節税が可能ですが、注意点がいくつかあります。利用を検討する際には、以下の3点に注意しましょう。

1. 申告書の提出期限までに寄付を終わらせる

2. 相続人本人の意思でふるさと納税をおこなう

3. 換価した金銭での寄付は対象外になる

・1. 申告書の提出期限までに寄付を終わらせる

相続税の寄付金控除には、「相続税の申告書の提出期限までに寄付を完了する」という要件があります。

具体的には、「相続開始を知った日の翌日から10カ月以内」に相続税の申告書の提出する必要があります。提出期限を超えてから行ったふるさと納税は、相続税の寄付金控除の対象となりません。

また、相続税の寄付金控除を利用するためには、「相続税の申告書」を期限までに提出する必要があります。

期限を守るためには、遺産分割協議が必要な場合、他の相続人の協力を得てこれをすみやかに完了させることも重要です。

・2. 相続人本人の意思でふるさと納税をおこなう

相続税の寄付金控除を適用したい場合、ふるさと納税などの寄付を相続人本人の意思でおこなうことが重要です。

被相続人の意思で寄付を行った場合、ふるさと納税自体はおこなえますが、寄付金控除の対象にはなりません。同様に、遺言書によるふるさと納税も寄付金控除の対象にはなりません。

・3.換価した金銭での寄付は対象外になる

相続税の寄付金控除の対象となるのは、相続や遺贈によって得た以下の財産(金銭)で寄付を行った場合に限られます。

・現金

・預金

・生命保険金

・退職手当金 など

不動産や美術品などの現物資産を換価して(お金に換えて)ふるさと納税を行なっても、寄付金控除の対象にはならないため注意が必要です。

ふるさと納税は中身を十分に理解して使うことが重要

このコラムでは、ふるさと納税の返礼品と確定申告や贈与税の関係について、詳しく解説してきました。

その要点は以下のとおりです。

・ 返礼品は一時所得になるので確定申告が必要な可能性がある

(ただし、一時所得の総額が50万円以下なら確定申告は不要)

・ 返礼品を家族や友人に贈ると贈与税の対象となる可能性がある

(ただし、基礎控除の範囲内であれば贈与税の対象とならない)

また、ふるさと納税による相続税の節税策についても解説しました。

ふるさと納税は「相続税の寄付金控除」の対象となるため、相続税の申告書の提出期限までに寄付を終わらせた分については、相続財産の総額から寄付額額を差し引いて計算できます(ただし、控除上限額の範囲内)。

ふるさと納税は、中身を十分に理解して使うことで、メリットを享受できる制度です。控除上限額やご自身に合った手続きなどについて理解した上で上手に使いこなしましょう。

(提供:ACNコラム)