本記事は、西崎 努氏の著書『やってはいけない資産運用』(アスコム)の中から一部を抜粋・編集しています。

NISAやiDeCoをやったほうがいいのか?

シニア世代のみなさんからは「テレビや雑誌でよく聞くNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)(を自分たちもやったほうがいいのか」という相談もよく受けます。

結論からいうと、無理にやる必要はないと思います。投資の経済的効果からすると利用するメリットはあります。しかし資産管理の側面から見ると、そのメリットが本当に必要かは疑問です。保有資産の金額が大きいと、NISAやiDeCoの投資金額では資産全体への影響が少なく、管理の手間が増えることのデメリットのほうが大きい場合もあります。

例えば、2024年に改正されたNISAには次の2種類の枠があります。

①成長投資枠…株式・投資信託等を年間240万円まで購入できる

②つみたて投資枠…投資信託等を年間120万円まで購入できる

改正前は投資金額が少なく、投資期間に制限もあったため、NISAもiDeCoも税制上の優遇を受けながら長期にわたって資産形成する若い世代に向けた制度でした。新NISAになって、ある程度の資産を保有するシ二ア世代にとっても利用しやすい制度になりました。

しかし、シニア世代にとって大事なのは長期にわたっての資産形成ではなく、まとまった資金を安定して運用することであり、別の視点で考えたほうがいいと思います。

利用する場合は、NISAで損失が出ても他の投資との損益通算の対象外となることや、少額での投資でも手間と感じずに対応できるかがポイントになります。

まとまった資産があるがゆえの注意点

もうひとつ、シニア世代が注意しなければならないのは、まとまった資産(余裕資金)があるがゆえのリスクです。特に注意いただきたいこと2つご紹介します。

1つ目は、まとまった資産がある人の安定運用に関する情報は手に入りにくく、比較検討が難しいことです。

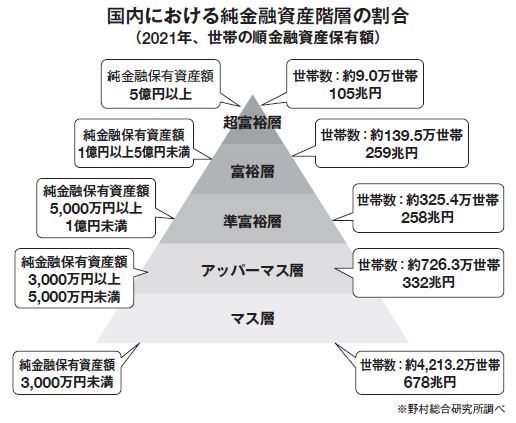

資産形成を目的にした「これから資産を作っていく人」向けの情報は、メディアに溢れています。投資の仕方や商品の良し悪しに関する情報が、多方面からさまざまな視点で公開されています。いわゆるマス層(金融資産3,000万円未満)を対象とした情報です。

しかし、アッパーマス層(金融資産3,000万以上5,000万円未満)、準富裕層(5,000万円以上1億円未満)になると母数がかなり減り、富裕層(1億円以上5億円未満)になるとさらに少なくなります。超富裕層(5億円以上)向けとなると一般的には公開されない情報がほとんどです。

金融機関の本支店では、主に準富裕層から富裕層を対象に金融サービスを展開しています。

このあたりの層への情報は金融機関からの発信が中心で、第三者的な情報がほとんどありません。

そのため、相談相手も金融機関が中心となり、提案の比較をすることが困難となります。私たちのように金融機関で運用提案の経験があるIFA(独立系フィナンシャルアドバイザー)にご相談いただければ、ほとんど解決する問題なのですが、そもそもIFA自体がまだまだ知名度が低い存在のため、相談相手として選択肢に入ることが少ないのが実情です。

2つ目は、見た目に惑わされやすい情報が多いという点です。そもそも投資に回すほどの余裕資金がない若い世代では手が出せないような商品・サービスでも、シニア世代であれば比較的簡単に買えたりします。銀行や証券会社なども効率よく手数料が稼げるので、熱心にすすめてきます。シニア世代をターゲットにした商品やサービスが次々に生み出される傾向もあります。

これらの商品やサービスを提案する際の資料やパンフレット、広告などはかなり力を入れて作成されています。その分、商品やサービスが実情以上に素晴らしいものに感じやすくなっていますが、実際には金融機関が販売したい商品やサービスでなければそこまで力が入ることはまずありません。

そもそも日本の個人向け資産運用ビジネスは、お客様からの手数料で成り立っています。コストをかければかけるほど、お客様にかかる費用負担は増えていきます。もちろん必ずしも高い費用を負担する商品やサービスばかりではありません。マス層に比べて富裕層の方を対象とすれば取引金額が大きくなり、会社に負担がかかるサービスを手掛けてもそれ以上に会社として利益が出ることに不思議はありません。

大切なのは、自分が納得できる適切な費用の範囲内かということです。広告やパンフレットの見た目の良さから期待値を上げてしまって、費用が高くてもよしとするようなことはやめましょう。

日本で個人(家計部門)が保有する金融資産は、日銀の発表によると2023年度末(2024年3月21日掲載)時点で2,141兆円となり、過去最高を更新しました。

また、「内閣官房 新しい資本主義実現本部事務局」のデータでは、金融資産全体の6割以上を60代以上が保有しているとあります。単純計算で約1,300兆円もの金融資産を60代以上のシニア世代が持っているのです。

このお金を目掛けて、銀行も証券会社も保険会社も不動産会社も、目の色を変えて営業を仕掛けてきます。テレビや新聞には、シニア世代のお金を狙った広告が溢れていることに気づくでしょう。