本記事は、西崎 努氏の著書『やってはいけない資産運用』(アスコム)の中から一部を抜粋・編集しています。

相続税対策は無理にしなくてもよい

私たちの経験上、ほとんどの人が75歳程度からそれまでとは違う体の衰えや判断能力の低下を実感されており、80歳を超えてくると、さらにもう一段階変化が訪れているようです。年齢による変化は人によってまちまちですが、金融業界では75歳以上を高齢者として対応することが多いようです。

80歳を目処に、資産の管理をできるだけシンプルにしておくことが大切です。取引する金融機関など口座も減らし、資産運用も無理せず現金化して、いつでも使えるようにしておくことを心掛けるべきです。健康なときには何でもない手続きややり取りが、怪我や病気の際には多大なストレスや身体的な負担になりかねません。

いずれ起きる相続のことを考えても、身の回りを適度に整理するということは老後の生活を快適に過ごすためにも忘れないようにしましょう。

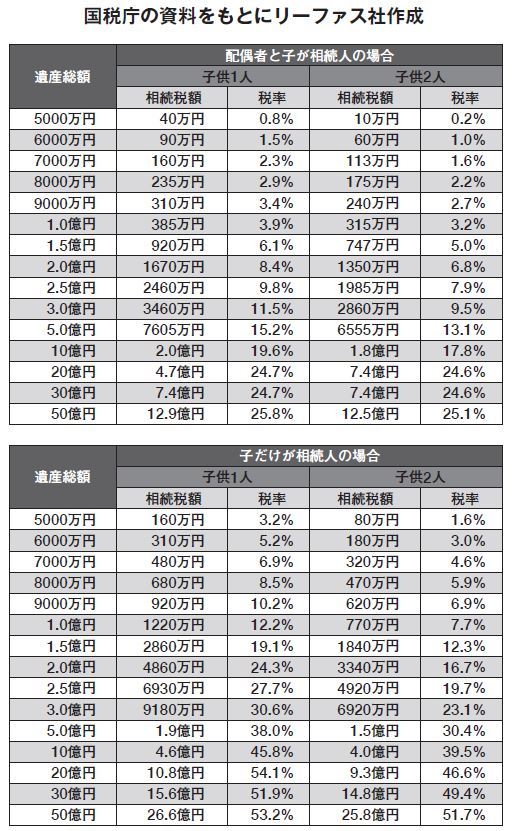

資産運用において相続「税」対策を気にする人もいます。相続対策は誰しも必要ですが、税金の対策となると話は変わってきます。そもそも相続税を気にする必要があるほど資産を持っている方はごくわずかです。全資産で5億円以上あることが目安になってくるでしょう。

とはいえ少しでも税金を減らしたくて80歳くらいの高齢になってから一気に対策しようとして不動産を購入する方もいますが、そうしたやり方は逆効果になることが少なくありません。

現状で最善の対策を講じたつもりでも、将来、税制が変わったりすることも十分ありえますし、そもそも税金逃れ、いわゆる「租税回避行為」と判断されれば節税効果は認められません。資産があれば金融機関もいろんなスキームを考えて、ローンを出してくれることもありますが、それを税務署が認めてくれるかどうかは別問題です。

相続税対策は時間を味方にするのが一番です。不動産であっても計画的な購入をするべきですし、遺言などを活用しながら、時間をたっぷり使って取り組むのがおすすめです。

また、資産を残す側(被相続人)の思惑だけで行うのもよくありません。金融機関や不動産会社は被相続人に対して、経済的なメリットを重視して盛んに提案してきます。

ところが、資産を受け取る側の配偶者や子どもなどの相続人は「相続税を払ってもいいから、シンプルで手間がかからないほうがいい」と考えていたりするものです。売却するのに時間がかかる資産や、処理に大変な手間がかかる契約など、普段の生活に負担がかかるぐらいなら、税金を払っても気にならないという方も少なくありません。もともと自分の資産ではないのですから。特に分割しづらい資産があると、相続時の資産配分で揉める原因にもなります。

相続では、無理に税金対策をする必要はありません。もし行うのであれば、まずは相続税をきちんと計算し、配偶者やお子さんの意向も踏まえながら取り組むのがよいと思います。残される人の中には、お金よりも、バタバタせずに故人を偲ぶ時間を大切にし、普段の生活に影響が少ないことを望む人も多くいます。お金は大切ですが、お金以外のことにまったく目を向けないまま相続税対策をすることはおすすめできません。

相続対策とは「お金の終活」、その4つの手順

シニア世代の資産はいずれ相続によって配偶者や子、孫へと引き継がれていきます。そのときに向けて取り組むのが相続対策、「お金の終活」です。「お金の終活」にどのような手順で取り組めばいいのか、4つのポイントを挙げてみます。

①配偶者や子どもの意向を確認してみる

本人がよかれと思ってしたことが、実は配偶者や子ども、孫の希望とは違っていた…というのは、お金の悩みでよくある話です。被相続人である本人の意向だけではなく、相続人の意向も確認しておかなければ、残念な結果になりかねません。

だからこそ、まずはお互いの意向を確認してみることです。相続について、そこまで具体的に考えて行動している方はあまりいないかもしれません。まずはざっくりでも「いずれこうしたいと思っているんだ」といった感じで、きちんと話題にするところから始めてみてください。

本人が高齢になれば、自然と配偶者や子どもたちには心配事が出てきているはずです。

②ライフプランシミュレーションをしてみる

「お金の終活」といっても、まずはご自分が安定・安心した生活を送れることが前提です。そのために毎月、いくらのお金が必要なのか。また、普段の生活だけでなく突然の病気や怪我での入院、介護費用などの際、どのくらいお金がいるのか(実際には公的保険でカバーできる部分が多いものの)、シミュレーションしておくと安心です。

まずは、被相続人の生活が心配ないことが、相続人も望んでいることです。

③資産の現金化を進めておく

高齢になればなるほど、いざというときの現金があることが重要です。いくら資産があっても、現金化できなければ、いざというときの支払いに使えません。健康なときには当たり前にできることができなくなることを想像して準備しておきましょう。

特に本人以外が手続きしにくい、もしくは把握しにくい金融機関との取引や不動産関連などは、生前に整理しておかなければ被相続人たちに多大な労力がかかります。本人にかけられた保険契約を知らなければ、死亡保険金が受け取れない可能性もあります。

④遺言書を作成する

相続には一次相続(配偶者のいる相続)と二次相続(配偶者のいない相続)があります。

一次相続では配偶者控除もあり、配偶者の意見が通りやすいので相続人の間で揉めることは少ないようです。それでも故人の遺言があるかないかは気持ちの面で大きく違います。

二次相続はそれとは異なり、相続人の間でトラブルが起きる可能性が高まります。それを防ぐために効果的なのが遺言書です。もちろん全員が納得しやすい遺言内容である必要がありますが、一次相続を含めてスムーズに遺産分割協議を行いやすくなります。

相続で揉める原因は、感情面の問題や、資産が現金化できずに分割しにくいといった事情が大半です。資産の額が大きいから揉め事が起きるわけではない点には注意が必要です。