本記事は、角川 総一氏の著書『決定版 為替が動くとどうなるか』(明日香出版社)の中から一部を抜粋・編集しています。

インフレ率の差が為替を動かす

前項まで、為替相場を動かす要因として「景気の動向」「貿易収支」「金利差」の3つを掲げてきました。

しかし、実は、資産運用のプロであるファンドマネジャー(各種年金、投資信託等の運用責任者)が中期的な為替相場を予想するときに、これら以上に重要視している要素があります。

それが、各国の物価動向です。

つまり、各国のインフレ率の差がどのように動いているか、あるいはこれから動きそうかというテーマがそれです。

私たちは直感的に、為替相場を動かす材料としては「双方の国の金利差」「景況感の違い」「貿易収支動向」などのほうに目が行きがちです。なんといっても理屈が単純だからです。

しかし、専門家はそれ以上に物価の動きに注目することには留意しておいてください。

もちろん、彼らは各国のインフレ率の差が為替相場に対して与える影響力の強さを十分知り尽くしているからです。

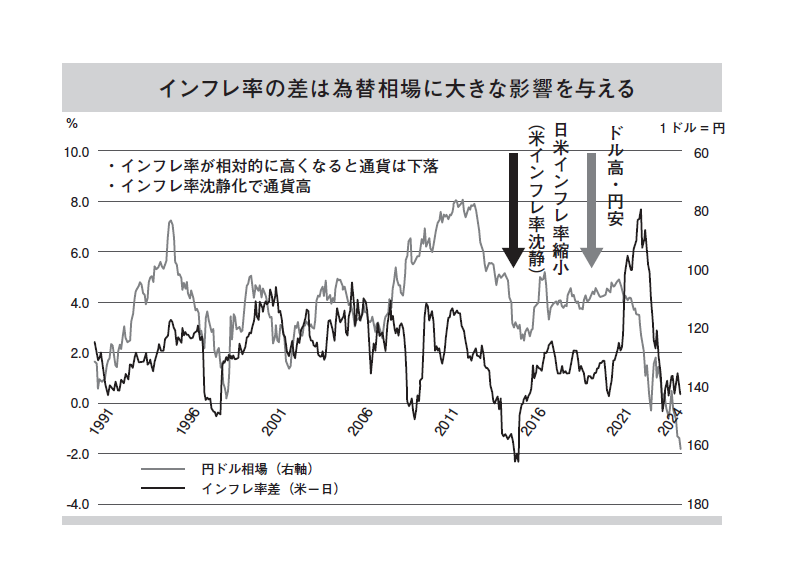

図は、日米のインフレ率の差とドル円相場が果たしてどのような関係にあるのかを見たものです。つまり、米国のインフレ率が相対的に高くなって日米のインフレの差が拡大する時にはドル安・円高が進み、インフレ率差が縮小に向かうときにはドル高・円安方向に動いています。インフレ率が高い方の通貨が下がり、物価があまり上がらない国の通貨は買われて強くなるのです。

グラフ中、2008~09年と2021~22年には一時的に逆行する動きを示していますが、これを除くとインフレ率とドル円相場は相当連動していることが分かります。

※2008~09年はインフレ率よりもはるかにリーマンショックからの影響が大きかったのです。それによって世界全体の経済が不安定になり、円が一気に買われ円高が進みました。2021年は世界的にインフレ率が上昇したのですが、それと同時に金利が一気に上がったため「金利差が為替相場を決める」というメカニズムが強く働いたのです。

購買力が各通貨の強弱を決める

少し立ち止まって考えてみれば、このグラフの意味するところは分かっていただけるはずです。

すなわち、米国のインフレ率が相対的に高い時期(上方へ推移)にはドルは安くなっているのです(ドル円の為替は上に行けば行くほどドル安・円高であることに注意してください)。逆に、米国のインフレ率が相対的に下がってくればドル高になっています。

さて、ではこのインフレ率と為替相場の間にはどのようなメカニズムが働いていたのでしょうか。

これは「購買力平価説」という名で知られている、為替相場を動かすとても大事なメカニズムなのです。

他の多くの為替関連メカニズムは直感的にわかりやすいものが多いのですが、この「物価動向が為替相場に与える影響」はちょっぴりわかりにくいところがありますので、丁寧に説明しましょう。

物価水準を基準にして為替の方向性を見る

これを考えるうえでの最も基本的な考え方は「経済のあり方が自由であるかぎり、モノ一般はどこの国で購入しようと同じ価格であるのが合理的である」というものです。

これによって為替相場の動きを説明しようとする考え方を「購買力平価説」と呼びます。つまり「通貨の強さは各通貨の購買力の強さに比例する」ということです。

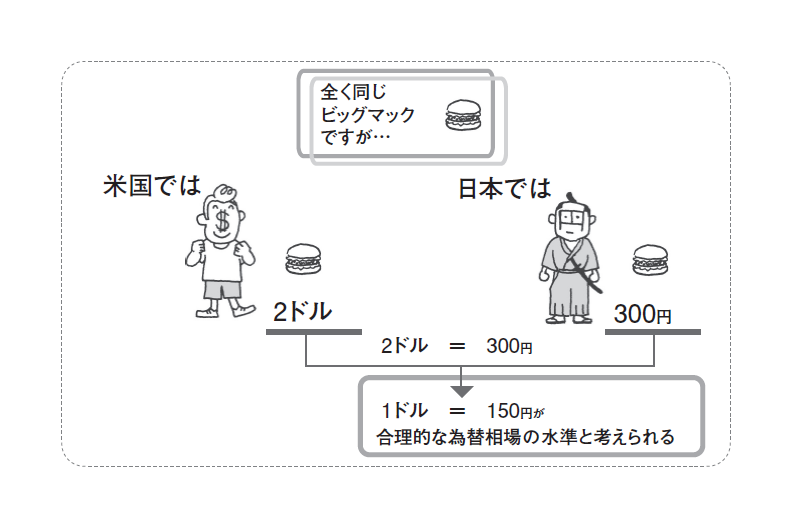

たとえば、同じ大きさのビッグマック1個がNYのセントラルパークで2ドル、渋谷駅前では300円であったとします。この場合、2ドル=300円、つまりドル=150円という為替レートが合理的であるはずです。

つまり、このビッグマックだけを基準とする以上、1ドル=150円が合理的な為替相場であると考えられるのです。

物価が上がっている国の通貨は通貨価値が下がる

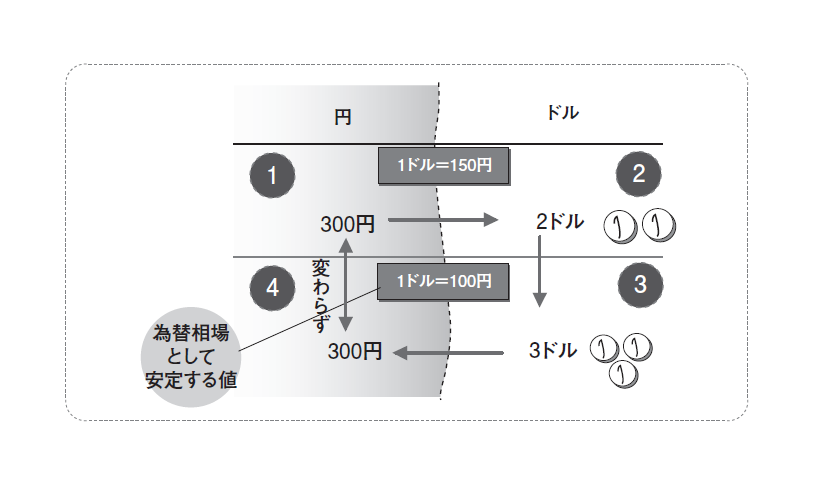

では、日本のビッグマックの価格は300円で変わらず、米国のビッグマック価格が3ドルになったと想定してみましょう。この場合、以上の購買力平価説によると、3ドル=300円、つまり1ドル=100円が為替相場として安定する水準であると考えられるのです。

ところで、この購買力平価説が説かれるときには、判で押したように「ビッグマック」が取り上げられます。これには相応の理由があります。

それは、ビッグマックほど日常生活に密着しており、かつ世界中の極めて広範囲の国、地域で商われており、さらには品質がほぼ均一である製品はないと考えられているからです。価格を比較するためのアイテムとしては格好の製品なのです。

もっとも、購買力平価説で実際の為替の動きを解釈するのに、ビッグマックだけを例に取り上げるのは現実的ではありません。

現実に経済分析を行うときには、ある特定の商品の価格だけを基準にするのではなく、全体的な物価水準を基準にして、理論的に妥当な為替水準が試算されるのが普通です。

「IMFの試算では、購買力平価説で円とドルの為替相場を弾くと1ドル=130円が妥当な水準である」といった報道にお目にかかることがありますが、こうした文脈でも購買力平価説が利用されるのです。

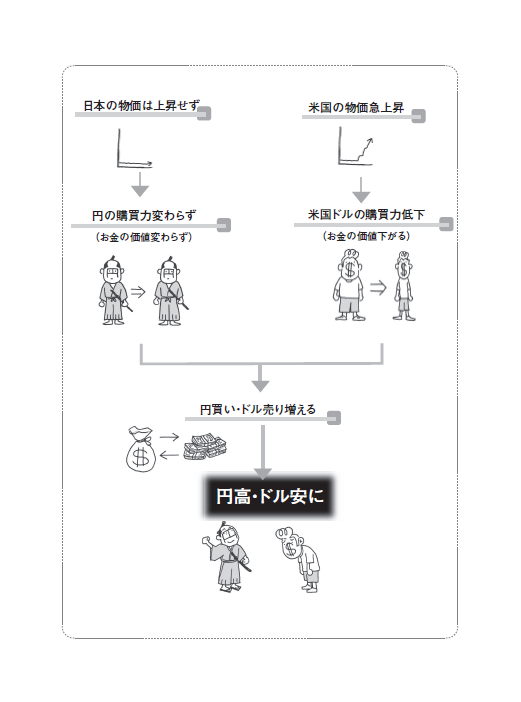

つまり、ある1国の物価上昇率が他の国の物価上昇率に比べて高いときには、物価上昇率が高い国の通貨価値(為替相場)が下がるのが理論的なのです。

ちょっとわかりにくい方は「購買力平価」という言葉にこだわって理解してみるといいかもしれません。

上の例ではまず、日本の場合、300円という貨幣が持っているビッグマックを買う力(購買力)はビッグマック1個分です。これは変わっていません。

これに対して米国では、最初は2ドルというドル紙幣が持っている購買力はビッグマック1個分であったのが、値上げされた後では同じ2ドルではビッグマック1個の3分の2しか買えなくなっています。

つまり米ドルの購買力が低下しているのです。

「購買力が低下した通貨の価値は、相対的に低くなって当たり前」と言ってしまえばわかりやすいと思うのですが、どうでしょうか。

何しろ、通貨のもっとも本質的な価値は「それで何をどれだけ買えるのか」なのですから。つまり「購買力」が通貨の持つもっとも重要な価値であるはずなのです。

とすれば、購買力が下がった=通貨としての価値が下がった=為替相場も下がる、ということはとても理に適っているのですね。

※画像をクリックするとAmazonに飛びます。

- 円高と円安を決めるのは何か? 為替相場の仕組みを読み解く

- 1ドル=150円の裏にある真実、外貨を主語にすれば見える世界

- 円安の光と影、誰にとって得で、誰にとって損なのか

- ビッグマックでわかる為替相場の本質

- お金の価値はどう測る? 物価・為替・金利の3つのものさし

- 世界が揺らぐとき、なぜ円は選ばれるのか?

- 為替介入の舞台裏、市場を揺さぶる本当のシグナル