要旨

・2013年4月の量的・質的金融緩和政策導入後、主要機関投資家が保有する対外証券投資残高は増加しており、円安や世界的な株高・金利低下の効果もあり、収益に貢献してきた。

・2015年後半より、円安傾向に陰りが見られるようになったこともあり、対外証券投資において、為替変動リスクのヘッジが意識されるかもしれない。

・為替予約等を用いたときのヘッジコストが無視できず、為替変動リスクをヘッジしながら対外証券投資を行うと運用利回り追求の観点で妙味が薄れてしまう。

対外証券投資の増加と運用環境の変化

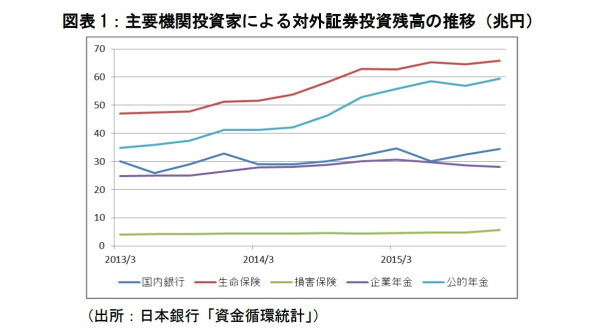

図表1は、主要機関投資家の対外証券投資に関する資産推移について、2013年4月の日本銀行による量的・質的金融緩和政策の導入から2015年12月末までの期間について示したものである。

この約3年間で国内銀行(+4.4兆円)、生命保険(+18.9兆円)、損害保険(+1.6兆円)、企業年金(+3.2兆円)、公的年金(+24.7兆円)の全てにおいて対外証券の資産残高は増加している。円安や世界的な株高・金利低下もあり、これらの主要機関投資家の収益に大きく貢献してきた。

しかし、2015年後半より安倍政権成立後から続いてきた円安傾向に陰りが見え始めている。2015年6月に125円台を付けてから、徐々に円高方向のトレンドとなり、2016年3月末時点で112円台となっている。

よって、これまで好調な運用成績をもたらしてきた対外証券投資だが、外国為替市場における風向きの変化から、為替変動リスクのヘッジが意識されるであろう。

為替変動リスクのヘッジ際には、為替予約(為替フォワード)等の為替デリバティブを用いたヘッジ取引が行われることがある(*1)。特に、機動的に為替変動リスクをヘッジするのであれば、為替予約の利用性が高いものと思われる。

------------------------------

(*1)外貨の資金調達も兼ねる場合は、為替スワップや通貨スワップを用いるのが通例である。為替予約でのコスト計算の結果は、本質的には為替スワップを用いたときと同様である。為替スワップについては「為替スワップ取引を用いた時のヘッジコストの考え方」(ニッセイ基礎研究所 年金ストラテジー2016年4月号)、通貨スワップについては「通貨スワップの市場環境とヘッジコストに与える影響について」(ニッセイ基礎研究所 年金ストラテジー2015年4月)などを参照されたい。

------------------------------