金融市場(9月)の振り返りと当面の予想

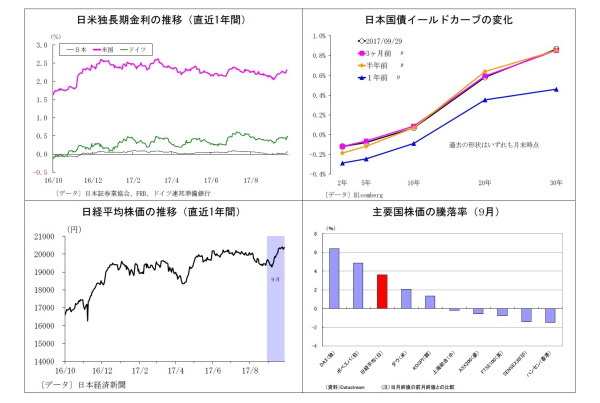

◆10年国債利回り

9月の動き

月初-0.0%台前半でスタートし、月末は0.0%台後半に。

月初、米物価指標下振れを受けて、1日に9ヵ月半ぶりとなるマイナス圏に低下。弱めの国債入札結果や米債務上限の暫定引き上げ決定を受けて、5日以降は小幅なプラス圏に浮上したが、北朝鮮情勢への警戒からリスクオフ地合いとなったことで8日には再びマイナス圏に。12日に小幅なプラス圏に浮上した後、日銀オペが弱めの結果となったことで27日に0.0%台半ばへ上昇。その後は米税制改革への期待や衆院選を巡る財政悪化懸念からさらに上昇し、月末は0.0%台後半となった。

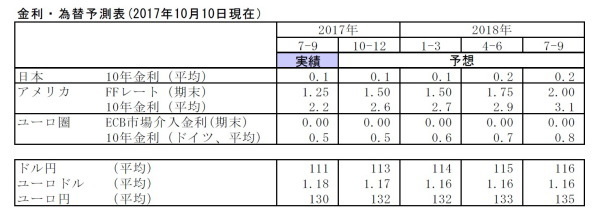

当面の予想

足元も0.0%台後半で推移。引き続き米国の12月利上げ観測や税制改革への期待が金利の下支えになるが、今月22日に衆院選を控え、当面は動きにくい時間帯になりそうだ。北朝鮮による核・ミサイル実験への警戒はしばらく続くとみられ、金利の上昇は抑制されるだろう。仮に警戒がさらに高まる局面となれば、安全資産需要が強まることで0.0%付近に低下する展開になるだろう。

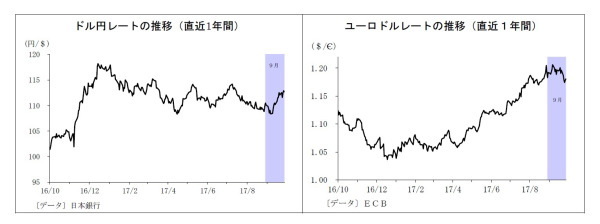

◆ドル円レート

9月の動き

月初110円台前半でスタートし、月末は112円台後半に。

月初、北朝鮮の核実験実施を受けリスク回避の円買いが発生し、4日に110円を割り込む。北朝鮮情勢悪化への警戒や米利上げ観測の後退を受けて円高が進み、6日には108円台半ばへ。その後は一進一退の推移となったが、北朝鮮情勢への警戒が緩和したことで、13日には110円を回復。さらにFOMCを控えた持ち高調整などから19日には111円台へ。その後のFOMCでは利上げ見通しが概ね維持されたことがタカ派的と捉えられ、21日には112円を突破した。月末にかけては、米税制改革への期待がドルの支えになったものの、113円台は維持できず、112円台を中心とする推移が継続した。

当面の予想

今月に入り、米雇用統計での時給上昇を受けて一旦113円台に乗せたものの、北朝鮮情勢への警戒から下落し、足元は112円台後半で推移。当面は米国の12月利上げ観測や税制改革への期待がドルの下支えに働くものの、北朝鮮情勢への警戒が上値を抑える構図に。次期FRB議長決定も控えており、様子見スタンスの強い地合いが続きそうだ。衆院選で安倍政権の存続が確認できれば、緩和長期化期待やリスク選好からやや円安に振れると予想されるが、新たな円安材料が投入されるわけでもないため、勢いは長続きしないだろう。

◆ユーロドルレート

9月の動き

月初1.19ドル台前半からスタートし、月末は1.18ドル台前半に。

月初、1.19ドル台前半でスタートした後、ECB理事会を控えた持ち高調整のユーロ売りが入り、5日には1.19ドルを割り込む。しかし、その後のECB理事会後の会見で、ドラギ総裁がユーロ高を強くけん制しなかったことを受けて、8日には1.20ドル台を回復した。その後は1.19ドル台~1.20ドル台での推移がしばらく続いたが、独仏議会選挙を受けて欧州政治への警戒が高まり、25日には1.18ドル台、26日には1.17ドル台へ下落。その後も政治への警戒が燻る中でユーロの上値は重く、月末も1.18ドル台前半で着地した。

当面の予想

足元は1.17ドル台後半で推移しており、ユーロ高の勢いは一服している。今月下旬のECB理事会では量的緩和の縮小が決定されるとみられ、当面は様子見姿勢が続きそう。米経済指標もハリケーンの影響で撹乱され、参考記録との受け止めになりやすいため、ユーロドルの方向感は出にくい。今月のECB理事会では、量的緩和縮小が決定されるが、市場では既に織り込み済みであるうえ、緩やかな縮小ペースが示されると予想され、ユーロ高材料にはならないと見ている。むしろ、材料出尽くし感からユーロがやや弱含む可能性が高い。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・

年終盤にかけての為替の展望~マーケット・カルテ10月号

・

導入から1年、イールドカーブ・コントロールの評価~金融市場の動き(9月号)

・

相場の転換点はいつか?~マーケット・カルテ9月号

・

金融政策の10年国債金利への影響を振り返る-金融政策による金利の押し下げ効果の測定

・

貸出・マネタリー統計(17年8月)~不動産向け融資の減速が鮮明に