どうしてREITは利回りがいいの?

利回りがいいということで注目されてきているREIT(リート)ETF。

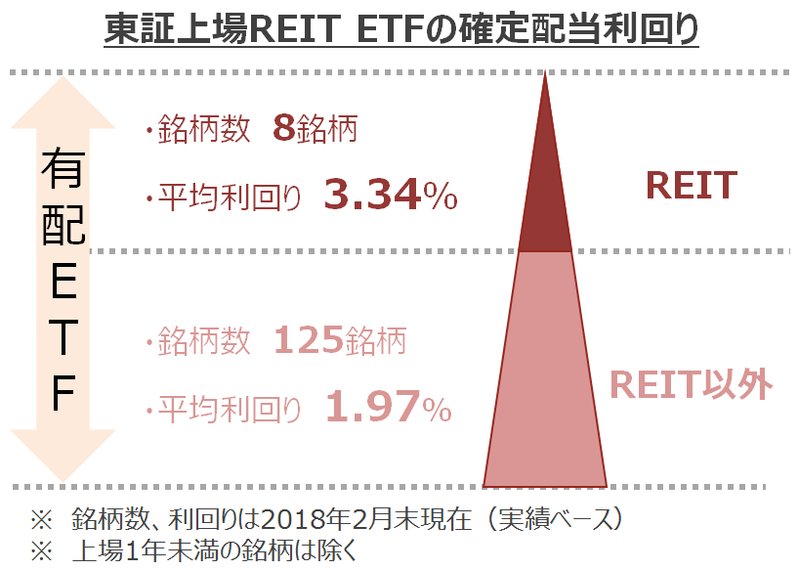

下の図を見るとREIT ETFの分配平均金利回りは3.34%と、REIT以外の分配のあるETFの平均利回りを大きく上回っていることがわかります。

それは、ETFの中身のREITの利回りが高い傾向にあるからです。

では、どうしてREITは利回りが高いのか、そもそもREITとは何なのか、順を追って見ていきましょう。

REITとは

REITとは、たくさんの投資家から資金を集めて「不動産」を購入し、そこから生じる賃料や売却益を投資家に配当(分配)する投資信託の一種です。

もとの仕組みはアメリカで生まれ、「Real Estate Investment Trust」の略でREITと呼ばれています。日本では頭にJAPANの「J」をつけて「J-REIT」と呼ばれています。

J-REITとは不動産賃貸業に特化した不動産会社(投資法人)のことです。その会社が保有している不動産から得られる賃料等(賃貸収入)をベースに、収益を投資家へ配当(分配)します。

J-REITは資産の運用以外の業務を禁止されており、また東証の上場規程により、保有資産のほとんどを不動産に関連する資産とする必要があります。

また、一般的な会社は、法人税が課税された後に投資家に分配しますが、上記条件を満たした投資法人は、法人税が課税される前に投資家に分配金を支払うことができます。

具体的には、配当可能利益の90%超を投資家に分配することになっており、これが利回りが高いと言われる理由です。

J-REITの種類

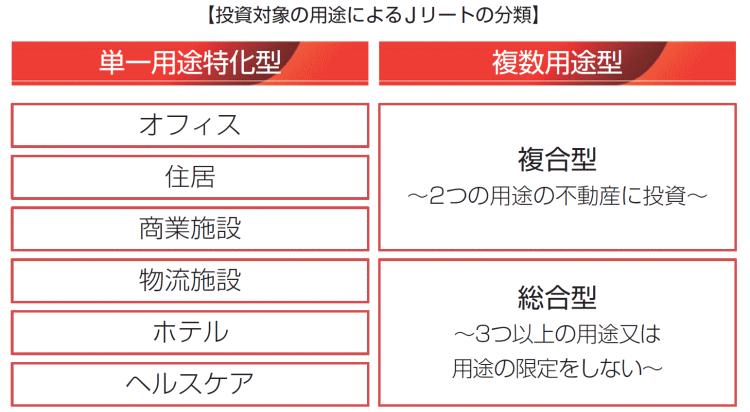

J-REITは、単一用途に特化して投資しているものと、複数の用途に分散して投資しているものとの2つの分類があります。

単一用途の方は、オフィスビル、住居、商業施設、物流施設、ホテル及びヘルスケアの6種類の単一の用途に特化したものです。

複数用途の方は、2つの用途に投資するもの(例えば、オフィスビルと商業施設の2種類)と、3つ以上の用途に投資するもの(例えば、オフィスビル、住居、商業施設の3種類)に分けられます。

では、6種類の投資対象の特徴を見ていきましょう。

[オフィス]

J-REIT市場は、オフィスビルに特化したものからスタートしました。

そのため、実績が十分にあり、賃料や空室率などの市場データも整備されており、幅広い投資家に受け入れられています。しかし、一般的にオフィスビルは、他の投資対象と比べて賃貸借契約の期間が短く、景気動向の影響を受けやすいという特徴があります。

[住居]

オフィスビル・商業施設が都市部に集中しているのに対し、住居は様々な地域にあります。また、他用途の資産と比べて賃料が安定的なことから、住居に特化しているJ-REITは景気変動や不動産市況の影響を受けにくい特徴があります。

[商業施設、ホテル、ヘルスケア]

商業施設、ホテル、ヘルスケアは、他の資産に比べ管理運営にノウハウや専門性が求められるため、手腕により収益が変動するという特徴があります。また、店舗の売上等に応じて賃料が変動する、変動賃料を採用する場合は、景気変動等によって収益が変動します。

[物流施設]

近年のAmazon等のネットショッピングの普及により、物流施設の需要が高まっています。物流施設の場合、テナントの入替えが困難という背景から、テナントと長期固定の賃貸借契約を締結しているケースが多く、収益が安定する傾向にあります。

REIT ETFとは

次に、J-REITをETFにすると、どういう効果があるのか見ていきましょう。

どのJ-REIT銘柄を買えば良いかわからない、複数種類の不動産に分散して投資したいといった場合は、東証REIT指数(東証に上場するREIT全銘柄の動向を表す指数)に連動するETFに投資をすることで、上場するJ-REITすべてに投資をするのと同じ効果を得ることができます。

また、売買単位も個別のREIT銘柄より、東証REIT指数に連動するETFの方が小さく、約2万円から投資することができます。

つまり、REITをETFにすることで、小額で分散していろんな不動産に投資することができるのです。

さまざまな種類のREIT ETF

東証REIT指数に連動するETFだけでなく、予想分配金利回りの高い銘柄を組み入れた指数に連動するETFも昨年上場しました。このETFに投資をすれば、より高い利回りを追求することが可能となります。

さらには、外国のREIT指数に連動するETFも続々と上場しています。外国のREIT指数も日本と詳細な仕組みは異なるものの、相対的に利回りが高い傾向にあります。

●NEXT FUNDS 外国REIT・S&P先進国REIT指数(除く日本・為替ヘッジなし)連動型上場投信(2515)

●上場インデックスファンドアジアリート(1495)

●MAXIS Jリート・コア上場投信(2517)

(提供:東証マネ部!編集部)