要旨

企業年金におけるガバナンスは、最終受益者である加入者・受給者の利益を最大化する仕組みであり、その確保が企業年金の運営者には求められる。2018年にかけての一連の法改正を通じて、企業年金の柱となっている確定給付企業年金や企業型確定拠出年金のガバナンスは強化されることが期待される。ただし、加入者自らが自己責任のもと運用商品を選択する企業型DCでは、加入者が適切にDC運用を実施できるように、投資教育を拡充する必要がある。継続投資教育が努力義務となった今、DCを導入する企業は投資教育がDCガバナンスの根幹をなすことをこれまで以上に意識することが求められる。

企業年金ガバナンスとは

コーポレートガバナンスに明確な定義が存在する訳ではないが、企業は経営者のものではなく、資本を投下している株主のものという考え方のもとで、企業経営を監視する仕組みと解釈することができる。つまり、企業が企業価値の向上に優先的に取り組み、株主に対して最大限の利益を還元できるような仕組みづくりが、コーポレートガバナンスの課題と言える。こうした考え方に基づくと、企業年金におけるガバナンスは、最終受益者である加入者・受給者の利益を最大化する仕組みであり、その確保が企業年金の運営者には求められることになる。以下では、企業年金の柱となっている確定給付企業年金と企業型確定拠出年金のガバナンスに係わる法規制の改正状況を概観し、その上で、将来的に重要度の高まりが予想される企業型確定拠出年金のガバナンスにおいて、特に注視すべき点について確認したい。

DBの運用関連法制の改正

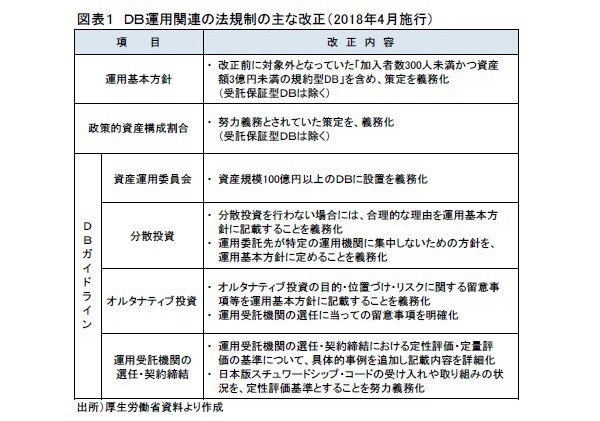

確定給付企業年金(以下、DB)においては、予め約束された給付水準が将来にわたって確実に支払われることが、加入者や受給者に対する責務となる。このため、DBガバナンスにおいては、将来支払われる給付の確実性を高める仕組みの構築が、DB運営者には求められる。一方で、DBは企業が任意で導入する私的年金制度であり、その運営については一定の自由度が確保される必要性もある。このためDBにおいては、最低限守られるべき事項として、DBに係る法規制が整備されている。ただし、年金運用を取り巻く環境が大きく変化するのに合わせて、加入者等の受給権を保護する体制をより強固なものとする必要が高まったことから、資産運用に係るルールの見直しが行われ、2018年5月から施行されるに至っている。

一つは、運用基本方針・政策的資産構成割合の義務化(受託保証型 DBを除く)である。改正前においては義務の対象となっていなかった「加入者数300人未満かつ資産額3億円未満の規約型DB」にも、運用基本方針の策定を義務付けるとともに、努力義務とされていた政策的資産構成割合の策定も、全てのDBに義務付けられるようになった。背景には、資産規模3億円未満のDBでは、分散投資を実施している制度が3分の1程度に留まり、そのうちの8割では政策的資産構成割合を策定していないという実態や、中長期的に予定利率並みの運用利回りを確保する必要があるDB制度では、運用の基本方針や政策的資産構成割合なしに安定的な運営は困難との考えがある。

もう一つは、「確定給付企業年金に係る資産運用関係者の役割及び責任に関するガイドライン(DBガイドライン)」の見直しである。DBガイドラインは、法規制のもとで資産運用関係者に課されている善管注意義務、忠実義務について、資産運用関係者が職務を全うするために留意すべき事項を、各業務の行動指針という形で示したものである。DBガイドラインに示される内容は多岐にわたるが、資産運用に係る幾つかの項目で見直しが行われている。

まず、資産運用委員会について、資産額が100億円以上である場合には、資産運用委員会の設置が義務付けられることになった。分散投資に関しては、分散投資を行わない場合には合理的理由を運用基本方針に定めることとされ、特定の運用受託機関に委託金額が集中しないように、運用受託機関の集中に関する方針も運用基本方針で定めることとされた。オルタナティブ投資を行う場合には、目的や位置づけ、リスクについて運用基本方針に定めることや、運用受託機関に対し運用戦略の内容等についての説明を求めることが明記された。

また、運用受託機関の選任・契約締結時の定性評価・定量評価の基準については、具体的な事例を追加するなどにより、留意事項が拡充されている。その中で注目されるのが、日本版スチュワードシップ・コードの受け入れやその取り組みの状況を運用受託機関選任の際の定性評価項目とすることを検討することが望ましいとの記述が追加されている点である。

運用受託機関に提示する運用ガイドラインに関する項目でも、日本版スチュワードシップ・コードを受け入れている運用受託機関に対して、「投資先企業との間で、建設的な対話を通じ事業環境についての認識を共有するとともに、認識した課題について改善に向けた取り組みを促すこと」を、「利益相反についての方針の策定と公表」、「議決権の行使の方針の提示と行使結果の公表」などとともに、運用受託機関に求めることが努力目標とされている。運用機関のスチュワードシップ活動を後押しすることも、安全かつ効率的に資産を運用する上で重要な取り組みの一つであるとのメッセージである。

SSコード・GCコードとDBガバナンス

DBガイドラインで、運用受託機関選任の際に考慮すべきこととして明記されたスチュワードシップ・コードは、安倍政権の成長戦略の第3の矢の施策として2014年に策定された機関投資家向けの行動原則であり、機関投資家が企業価値の向上や持続的な成長を促すことを通じて、中長期的な投資リターンの拡大を図るにあたり、有用と考えられる諸原則である。スチュワードシップ・コードは2017年に改訂されているが、改訂時に公表された報告書では、委託運用中心のDBの役割は、運用受託機関が実効的なスチュワードシップ活動を行うことを求めることであるとされ、主な意義として、運用受託機関に対するモニタリングを通じて、投資先企業の企業価値向上や持続的成長を図ることで、中長期的な投資リターンの拡大に寄与することとされている。

同報告書では、受託者責任とスチュワードシップ責任との関係についても記載されている。それによれば、「スチュワードシップ責任は投資先企業と目的を持った対話を行うことにより企業価値の向上や持続的成長を促すための、インベストメントチェーンにおける資産保有者としての責任であり、株式市場の底上げに寄与することを通じ加入者等の高齢期の所得を確保していくという観点において、企業年金の管理運営にかかわる責任を負う受託者責任に反するというものではなく、むしろ目的を持った対話などを通じて企業価値の向上や持続的成長を促すことにより受託者責任を更によく果たしていくことに寄与する」と整理されている。DBにおいては、運用利回りの拡大が直接的に給付水準の拡大に寄与することはないが、年金財政の健全性が確保されることを通じて給付の確実性が高められる点で、DBガバナンスの強化につながるものと評価される。

他方、スチュワードシップ・コードとともに成長戦略の一環として、会社の持続的な成長と中長期的な企業価値の向上を図ることを目的とする企業向けの行動原則として、コーポレートガバナンス・コードが2015年に公表されている。その2018年の改訂版では、基本原則2の原則の一つとして「企業年金のアセットオーナーとしての機能発揮」が追加されており、上場会社は、企業年金の積立金の運用が、従業員の安定的な資産形成に加えて自らの財政状態にも影響を与えることを踏まえ、企業年金が運用機関に対するスチュワードシップ活動を含む運用の専門性を高めてアセットオーナーとして期待される機能を発揮できるよう、運用に当たる適切な資質を持った人材の計画的な登用・配置などの人事面や運営面における取組みを行うとともに、そうした取組みの内容を開示すべきである、とされている。当該原則については、上場企業全体の約95%が受け入れを表明している。

スチュワードシップ・コードとコーポレートガバナンス・コードは、成長戦略の両輪としてインベストメントチェーンの好循環を促す原則であるが、こうしたDB法規制とは異なる枠組みにおいても、母体企業にDB運用体制の改善を意識させる仕組みが構築されたことで、DBガバナンスの一層の強化を促す環境は大きく改善していると言える。

DC運用改善に係る法改正

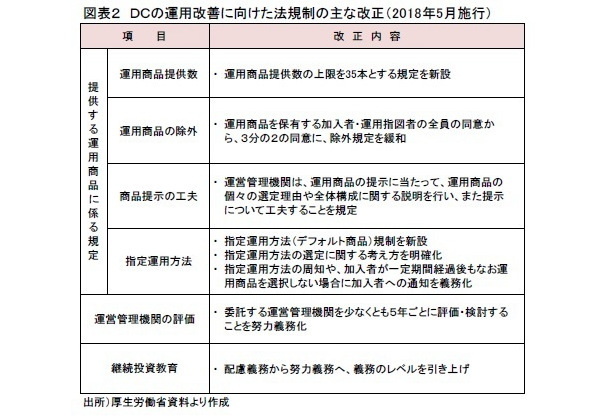

企業型確定拠出年金(以下、企業型DC)においても、2018年5月に施行された法規制の改正を通じて、加入者が効率的に資産形成を図れる環境は整備されつつある。

まず、運用商品に係る規定の改正では、運用商品提供数の上限が35本と定められ、提供されている運用商品をラインナップから除外する際の規定も緩和された。運用商品数の増大に歯止めが掛けられるだけでなく、提供される運用商品の入替えを通じて、良質なラインナップの維持可能性を高める改正と言える。

また、運営管理機関が運用商品を提示する際には、運用商品の個々の選定理由や全体構成に関する説明を行い、提示について工夫をすることも求められることになった。運用商品の提示の工夫に関しては、元本確保型商品と投資信託等に分けて表示することや、一般的な指数に連動するパッシブ運用の投資信託を基本的な運用商品とし、アクティブ運用やオルタナティブ運用を応用的な運用商品として区別すること、更には、運用商品の一覧表の中において、手数料(投資信託の販売手数料率、信託報酬率等)を示すことなどが例示されており、加入者が運用商品を選びやすいような工夫が求められている。

加入者が運用商品を選びやすい環境が整備される一方で、自ら運用商品を選択しない加入者に対しては、指定運用方法(デフォルト商品)の設定に係る規定が新たに設けられている。改正前においても、運用商品を選択しない加入者向けにデフォルト商品を任意で設定することは可能であったが、新たな規定では、デフォルト商品とする運用商品の選定基準等が明確化されるだけでなく、企業や運営管理機関の責務も明確に定められている。具体的には、加入者に対して指定運用方法を周知することや、商品選択を行わない加入者に対しては、一定期間経過後に商品選択を行うよう通知することが定められている。自ら商品選択しない加入者も、企業型DCを通じて高齢期の所得確保が可能となるような措置である。

運営管理機関の評価に関する規定も新たに設けられている。運用商品ラインナップが、加入者にとって真に必要なものとなるよう、運営管理機関は労使と十分に協議・検討を行い選定することが求められるなど、運営管理機関は企業型DCで重要な役割を担っている。こうしたなか、企業型DCを導入する企業は少なくとも5年ごとに運営管理機関が実施している運営管理業務について評価を行い、運営管理機関との対話を通じて改善していくことが努力義務として課せられるようになっている。また、企業が運営管理機関を評価する際に、運営管理機関によって提供されているサービスの相対的な比較が可能となるよう、運営管理機関は2019年7月以降、選定した運用商品の一覧を公表することが求められる。運営管理機関の競争を促し、企業型DC加入者に優良なサービスが提供される可能性を高めるという点で、意義が認められる。

諸規制の見直しを通じて、企業型DCにおいても適切な運用商品の提供や加入者が運用商品を選びやすい環境は改善することになるが、加えて、継続投資教育が従来の配慮義務から努力義務へと義務のレベルが引き上げられたことも、DCガバナンスの強化という点では重要なポイントと言える。継続投資教育を実施する企業の割合は2010年度に45%に留まっていたが、2011年度に配慮義務とされて以降、実施割合は上昇しており、2017年度には74%まで高まっている。企業年金連合会に継続投資教育を委託することも可能となったことも踏まえると、今後の実施率の向上が期待される。

DCガバナンス確保で注力すべき投資教育

以上のように、DBと企業型DCはともに、法規制の改正を通じて運用体制は大きく改善することが期待される。しかしながら、企業型DCにおいては加入者一人ひとりが自らの判断で運用商品を選択しなくてはならないという点でDBと大きく異なる。このため、企業型DCにおいては、加入者が運用商品を選びやすい環境を整えるだけでなく、個々の加入者が適切に商品選択できるように、投資教育の実効性を高めていくことが必要になる。

継続投資教育に関しては、法令解釈通知に具体的な内容が示されている。1)確定拠出年金制度等の具体的な内容、2)金融商品の仕組みと特徴、3)資産の運用の基礎知識、4)確定拠出年金制度を含めた老後の生活設計、である。なかでも教育の実効性を高める上で特に注力すべきは、老後の生活設計に関する教育だろう。商品選択に積極的とは言えない加入者が少なからず存在する現状においては、金融商品の仕組みや運用の基礎知識に関する投資教育を行ったところで、提供された情報が加入者に十分に理解されるとは限らない。まずは、自らのライフプランとそのなかで想定される何段階かのライフイベントのイメージを明確にし、それぞれのライフプランを踏まえて、老後の生活にどの程度の資金が必要となるかを考え、計画的に貯蓄・資産運用を行うことの重要性を理解できる機会を提供することが必要である。

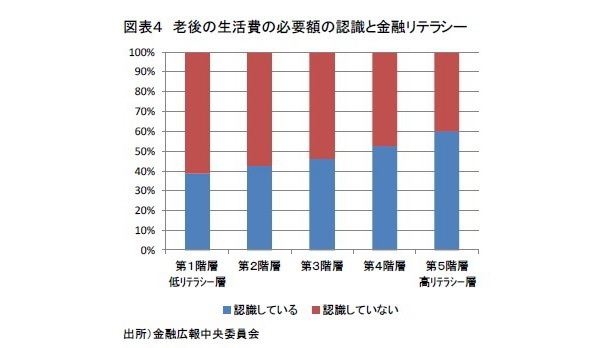

金融広報中央委員会が2016年に18~79歳の25,000人を対象に実施した金融リテラシー調査によれば、金融知識・判断力に関する正誤問題(図表3)における正答率が相対的に高い高リテラシー層(第5階層)では、老後の生活費の必要額を認識している人の割合が高いといった特徴が見られる(図表4)。年齢が高いほど正答率が高いといった傾向が影響している可能性は否定できないが、家計管理や生活設計を習慣づけることが金融リテラシーの向上に好影響を及ぼすことを示す結果と言える。

加入者が将来の生活設計や資金計画を立てることは、行動経済学の「自己関連性」、つまり、自身の生活に役立つという実感にも繋がる。そうなれば、金融関連知識を習得したいといった意欲の高まりを期待することもできる。その意味では、一方的な情報提供だけでなく、将来の生活設計を加入者自らが考える機会を提供することも重要である。

投資教育の実効性を高めることは容易ではないが、DCを効果的に活用する加入者の増大を図る上では、こうした観点を踏まえながら教育プログラムを継続的に改善する取り組みが欠かせない。継続投資教育が努力義務となった今、DCを導入する企業は投資教育がDCガバナンスの根幹をなすことをこれまで以上に意識する必要がある。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

梅内俊樹(うめうち としき)

ニッセイ基礎研究所 金融研究部 企業年金調査室長 年金総合リサーチセンター・ジェロントロジー推進室兼任

【関連記事 ニッセイ基礎研究所より】

・家計の保守的な投資行動の転換には投資教育の拡充が必要

・DC制度の普及に向けた課題

・自ら備える長生きリスク