よくあるシミュレーションでは不十分な理由

資産取り崩し段階にある人にとって、家計の整理・見直しの際に利用されるシミュレーションでは不十分だと筆者は考える。本題の適正支出の算出方法に移る前に、一般的なシミュレーションを例に、不十分だと考える理由を説明する。

●平均余命を前提にすると、生活資金が枯渇するリスクに対応できない

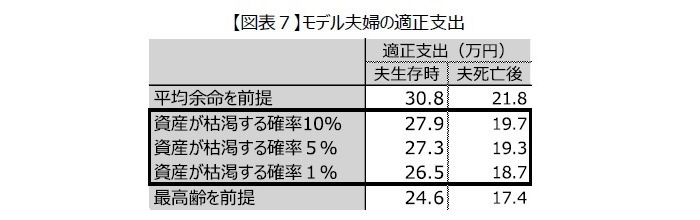

最も一般的なのが、夫婦共に平均余命まで生存することを前提としたシミュレーションである。年金受給額、消費額などの見込み額を基に保有資産額の推移を確認する事ができる。妻の生存中に保有資産額がマイナスに転じる場合、生活水準を落とす必要がある。例えば、モデル夫婦の貯蓄高が1,600万円2なら、モデル妻の生存中に保有資産額がマイナスに転じるかどうかの分岐点は、月額消費支出30万8千円程度(モデル夫死亡後は21万8千円程度)である。ゆとりのある老後生活費34万9千円(生命保険文化センター『生活保障に関する調査(平成28年度)』)には及ばないが、それなりにゆとりはありそうだ。

しかし、平均余命までマイナスに転じないだけでは不十分である。平均余命以上に長生きした場合は、マイナスに転じる。夫死亡後の妻の収入が不十分である事から、夫が平均余命より短命に終わった場合も、同様のリスクがある。このようなリスクを考えると、月額消費支出30万8千円程度は使いすぎだ。平均余命を前提としたシミュレーションは、適正な消費支出額を示さない。

-------------------------------

(2)平成29年版高齢社会白書によると、世帯主が60歳以上の世帯の貯蓄現在高の中央値は1,592万円である。

●最高齢を前提にすると、ゆとりがない

生活資金が枯渇するリスクを最大限避ける為、妻が最高齢まで生きることを前提にシミュレーションする事も可能である。ギネス世界記録によると、世界最高齢の記録は女性117歳だ。なお、男性は115歳だが、このデータはシミュレーションには必要ない。夫死亡後の妻の収入が不十分である事から、生活資金が枯渇するリスクを避けるには、妻が長生きするが、夫は早世するパターンでシミュレーションする必要がある。先ほどと同じくモデル夫婦の貯蓄現在高は1,600万円、モデル妻が117歳まで生き、モデル夫が翌月亡くなることを前提にすると、モデル妻の生存中に保有資産額がマイナスに転じるかどうかの分岐点は、24万6千円程度(モデル夫死亡後は17万4千円程度)になる。かろうじて老後の最低日常生活費22万円(生命保険文化センター『生活保障に関する調査(平成28年度)』)を上回る程度で、ゆとりのある老後生活費34万9千円に遠く及ばず、ゆとりはない。

しかし実際には、妻がギネス世界記録に並ぶまで生きる可能性はほぼない。夫が翌月亡くなるということもあまりないし、なによりこのような設定はあまりにも切ない。ここまで保守的な前提を置く必要性はない。

なお、毎月、年金受給額に保有資産残高の一定割合(例えば1%)を合算した額を消費する方法もある。保有資産残高の一定割合を消費していくのだから、理論的には、保有資産は枯渇しない。ただ、消費できる金額が次第に低下するだけでなく、夫の死亡後の妻の生活水準が急激に下がる。

資産が枯渇する確率を前提に適正支出を求めてはどうですか?

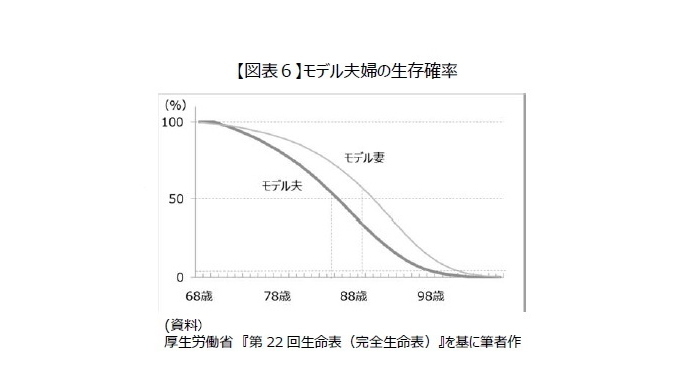

平均余命を前提としたシミュレーションは、各人の実際の余命と平均余命との相違を無視することとなり、一方、妻が最高齢まで生きることを前提としたシミュレーションは、リスクを過大評価している。そこで、資産が枯渇する確率が特定の値(例えば5%)になるよう、支出額を決定することを提案してみたい。単身世帯なら、生存確率が5%以下になる年齢(モデル夫の場合98歳、図表6)で貯蓄が0となる支出額を求めればよい。夫婦の場合は複雑になるが、モンテカルロ法などの金融技術を用いれば適正支出の導出は、決して難しくはない。

●適正支出と残余資産額

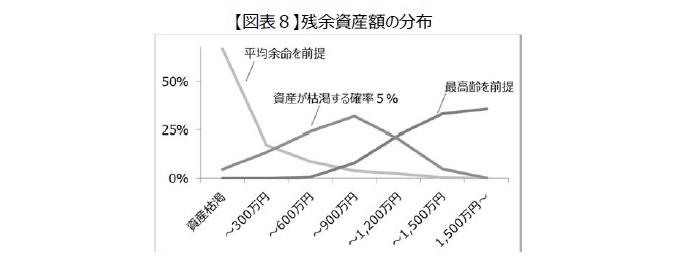

先のモデル夫婦の場合、適正支出はいくらになるのか算出してみた。資産が枯渇する確率1%、5%、10%それぞれに対して計算した結果を図表7に示す。資産が枯渇する確率によって多少異なるが、適正な支出は月額27万円前後で、多少はゆとりがある。では、夫婦が両方とも亡くなった時点の資産額(残余資産額)はどれくらいか。図表8に、夫婦の残余資産額の分布を示す。

平均余命を前提に月額30万8千円支出するとかなりの確率で資金が枯渇する。これは、男女共に平均余命を超えて生存する確率が50%を上回っていることに加え(図表6)、モデル夫が平均余命より早く亡くなるケースも多々あることにより、年金受給額が減少することに起因する。資産が枯渇した段階で、生活水準を年金受給額(夫生存時は23万2千円~24万5千円、夫死亡後は14万7千円程度)に見合った水準に落とす必要が生じるが、この落差は20~33%に及ぶ。最高齢を前提に月額24万6千円支出すると資金が枯渇する確率はないが、老後の生活のために蓄えた資産をほとんど使わずに人生が終わる可能性が高い。資産が枯渇する確率が5%になるよう支出すると、資産が枯渇する確率は低く、老後の生活のために蓄えた資産をほとんど使わずに人生が終わる確率も低い。万が一資産が枯渇しても、生活水準の落差を10~24%に抑えられる。

●適正支出を見直した場合の推移

資産が枯渇して初めて生活水準を落とすのは現実的でない。普通は資産が少なくなれば定期的に生活水準を見直す。そこで、夫婦共に生存している事を条件に、5年ごとに適正支出額を見直す場合の適正支出の推移を図表9に示す。

平均余命を前提にすると、年を取るにつれ適正支出が減少し、その減少幅も小さくない。適正支出見直しにより、図表8の結果より資産が枯渇する確率が低下する。しかし、年を取るにつれ支出額が低下する事が事前に分かっているなら、若いうちからセーブすべきだと考えるのが普通ではないか。最高齢を前提にする場合や、資産が枯渇する確率が5%になるようにする場合は、年を取るにつれ適正支出が増加する。これは、夫が早世するリスクが減少するからである。実際に夫が長生きした場合は、平均余命を前提にする場合とは逆に、適正支出見直しにより、老後の生活のために蓄えた資産をより多く活用できる。また、資産が枯渇する確率が5%になるようにする場合は、適正支出額の増減幅が小さいというメリットもある。資産が枯渇する可能性を抑えた上で、ゆとりのある生活を送るための適正支出金額を算出する方法として適していると思うが、いかがだろうか。

情報提供力やアドバイス技術の向上に期待する

適正支出の導出は、決して難しくはないと記したが、金融技術を使えることが前提となる。実際は各家庭が自力で適正支出を導出するのは容易ではない。金融業者やフィナンシャルプランナー等のサポートが必要となる。本稿では、物価変動や年金受給額の変化はもちろん、資産運用やその成果も一切勘案していない。実際に金融業者やフィナンシャルプランナー等がアドバイスする際には、これら要素も勘案することでより適切なアドバイスが可能になると考えている。

なお、適切な情報やアドバイスの提供・普及には、顧客の資産状況等を踏まえた適正支出の提案機能を有し、かつ操作が容易なロボ・アドバイザーの役割が大きい。その理由は、大きく3つある。まず、人による情報提供やアドバイスは安くない。一部の富裕層に限らず、幅広く情報やアドバイスを行き渡らせるには、ロボットの方が適している。次に、適正支出を導出する際、最も困難な部分は、何%までなら、資産が枯渇する確率を許容できるかの設定である。実は、ロボ・アドバイザーが、最適な資産配分を提案する際は、その前提として様々な情報から、各人のリスク許容度を把握している。適正支出における、何%までなら資産が枯渇する確率を許容できるかというリスク許容度と、最適な資産配分提案におけるリスク許容度はほぼ同じ概念だ。このため、ロボ・アドバイザーが最適な資産配分だけでなく、金融技術的には算出が容易な適切支出額も併せて提案する方が効率的だ。最後に、ロボ・アドバイザーなら家計簿アプリ等個人資産管理サービスとの連携も期待できるからだ。

本稿では、資産取り崩し段階の標準的な夫婦に焦点を当てたが、適正支出額の算出方法は資産形成段階の人が、貯蓄や投資に回す金額を考える上でも役立つ。漠とした質問だけでなく、具体的な生活水準も明示されるほうが、顧客が自身の投資余力を把握することに役立つ。結果として、金融商品選択時の顧客の納得感の一層の向上が期待できる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

高岡和佳子(たかおか わかこ)

ニッセイ基礎研究所 金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室兼任

【関連記事 ニッセイ基礎研究所より】

・50代の半数はもう手遅れか-生活水準を維持可能な資産水準を年収別に推計する

・40~50代が運命の分かれ道?-世帯間の資産形成状況の差を視覚的に把握する

・住宅資産を老後資金に-転居せずに老後資金の不足を補う新たな方法を考える

・円安になりやすい時間帯は存在するか?(3)-円安に対する米ドル高の影響を検証してみる

・発達障害について考える-共に生きる社会の構築