日経平均は米中問題で急落

日本株式は、7月を通じて方向感の乏しい展開が続いた。日経平均株価は7月1日に2万1,700円台まで上昇して以降、一度18日に2万1,000円台をつけることがあったが、概ね2万1,500円から2万1,800円までの狭いレンジで推移した。また、7月は東証一部の売買代金が22営業日中18営業日で目安となる2兆円を下回るなど、総じて売買が低迷していた。一方、8月に入ると1日夜にトランプ米大統領から対中追加関税の9月発動が発表されると状況が一転し、株価は急落した。日経平均株価は、8月2日以降の下落幅が一時1,000円を超え、足元2万600円台で推移している。

このような中、投資家がどのような投資行動を取っているのか(上場していない)インデックス・ファンドとETFの資金動向をみる。

インデックス・ファンドは早めに逆張り投資?

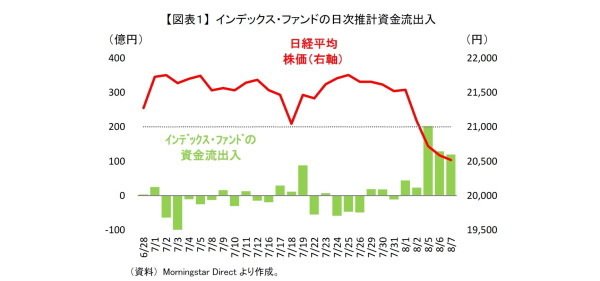

まず、足元のインデックス・ファンド(1)の日次の資金動向をみる【図表1】。7月は日経平均株価が2万1,000円台をつけた18日の翌日19日に90億円程度の資金流入があったが、それ以外は資金流出している日が多かった。特に2日に60億円、3日に100億円、さらに22日、24日、25日、26日にも50億円前後の資金流出があり、資金流出が顕著であった。株価上昇に伴い利益確定の売却が膨らんだものと思われる。ただ、7月は資金流入、資金流出ともに最大でも100億円程度であった。

8月は、2日金曜日の株価下落を受けて週明け5日に200億円の資金流入があった。2019年ではこれまで3月26日の160億円が1日あたりの最大の資金流入であったが、それを上回った(ちなみに2018年の1日あたりの最大の資金流入は、前日に日経平均株価が900円以上下げた10月12日の530億円)。さらに6日、7日も100億円を超える資金流入があり、5日から7日の3日間で流入金額は450億円に達した。7月全体の流出金額が280億円であったため、この金額を大きく上回る資金が3日間で流入したことになる。

--------------------------------

(1)日本籍追加型株式投信でTOPIXや日経平均株価などの日本株式の指数に連動した運用をしているもの。ETF、SMA・ DC専用は除外。

強気型ETF、弱気型ETFは底を見定めてから?

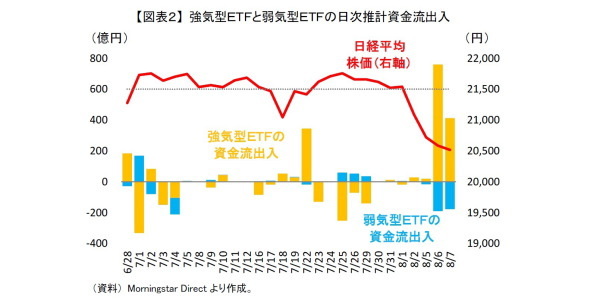

では、インデックス・ファンドより短期投資に用いられる株価が上がると大きく値上がりする強気型ETF、株価が下がると大きく値上がりする弱気型ETFの資金動向はどうだったのか。代表的な強気型ETF2と代表的な弱気型ETF3の足元の日次推計資金流出入をみる【図表2】。

7月の強気型ETFの資金動向は、動いている金額こそ大きいがインデックス・ファンドと同様、傾向が明確でなかった。22日にこそ350億円の資金流入があったが、上旬や下旬は資金流出基調であり、7月全体でみると750億円の資金流出であった。一方、弱気型ETFは7月1日に170億円の資金流入があったこともあり、7月全体で140億円の資金流入となった。

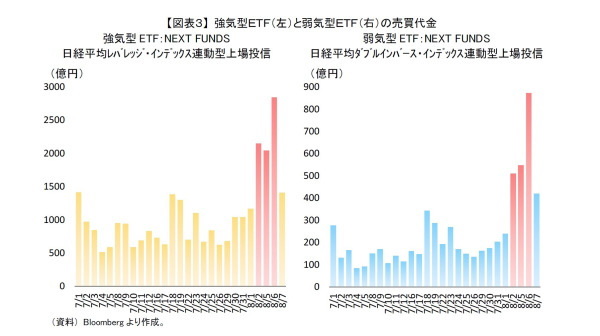

8月は、株価が急落した2日、5日、6日(赤棒)に強気型ETF、弱気型ETFともに売買代金が大きく膨らんだ【図表3】。ただ、2日、5日は売り買いが交錯したため、結果的に強気型ETF、弱気型ETFともに大きな資金の動きはなかった。

それが一転して6日は強気型ETFには760億円の資金流入があり、弱気型ETFには190億円の資金流出があった。6日は強気型ETF、弱気型ETFともに2019年に入って最大の流入と流出であった。6日は一時600円以上下げていたが午後に日経平均株価が下げ渋る展開となり底値が意識されたためか、一気に強気型ETFの買い、弱気型ETFの売りが優勢になったことが分かる。

7日は、日経平均株価自体は大きく変動せず売買代金は2日、5日、6日と比べてしぼんだが、引き続き強気型ETFには410億円の資金流入が、弱気型ETFからは180億円の資金流出があった。つまり強気型ETFを買い、弱気型ETFを売る流れとなっている。

最後に

インデックス・ファンドは5日から、強気型ETF、弱気型ETFは6日からと資金の動くタイミングがずれていた。インデックス・ファンドはETFと比べて機動的な投資ができない面があるだけに、前営業日の終値などを参考にある程度、割り切って投資しているため、(前営業日の)日経平均株価の水準を意識した逆張り投資の傾向がでるものと思われる。その一方で強気型ETF、弱気型ETFは機動的に投資できるだけに、より慎重に投資タイミングを選択している投資家が多いのかもしれない。

ただ、インデックス・ファンドや強気型ETF、弱気型ETFの資金動向は、投資タイミングこそ違うが、逆張り投資の傾向が顕著であった。振り返ると、日経平均株価は米中交渉の不透明感から5月に下落したものの、実際に進展はほとんどなかったが交渉の再開を好感し、7月にはある程度の水準まで戻った。そのため今回も5月から7月のようになることを期待している楽観的な投資家が多いのかもしれない。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやまゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・投資家の様子見姿勢が強く~インデックス・ファンド、ブルベアETFの資金動向~

・やや利益確定売りが膨らんだ投信市場~2019年7月の投信動向~

・日本株、方向感が乏しい展開か~足元と2016年の類似性~