8月に入り、突如トランプ大統領が対中国関税第4弾の発動を表明したことなどから急激にリスクオフの円高が進み、ドル円は一時105円台前半に下落した。中旬以降は若干戻したものの、世界的な景気後退懸念は根強く、足元も106円台半ばで低迷している。

当面、米中摩擦の大幅な緩和が見込めないばかりか、対中関税の一部発動などさらなる激化が予想される。FRBは7月に続いて9月にも利下げを実施し、さらなる利下げも排除しないだろう。日銀もフォワードガイダンスの延長や長期金利変動許容幅の拡大などで対抗すると見込まれるが、力不足感は否めない。日銀の緩和負け感や世界的な景気後退懸念から、ドル円は秋に一時105円を割り込む可能性が高い。

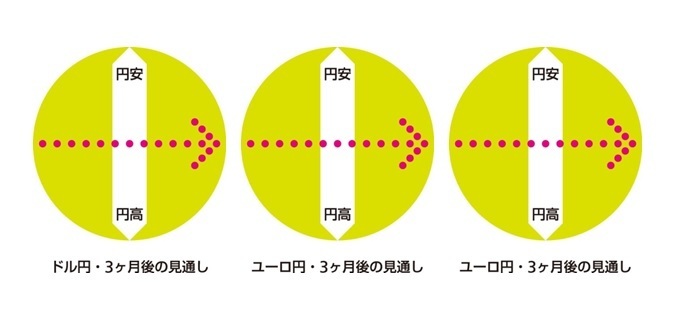

ただし、FRBが「予防的な利下げ」に留まる姿勢を維持するならば、市場でも大方織り込み済みであるため、大幅な円高進行は避けられるはずだ。ドル円のメインシナリオとしては、米経済が底堅さを維持することでFRBが同姿勢を維持するとともに、景気後退懸念の緩和が円高圧力の減退に繋がる形で、3カ月後には現状程度に戻ると見ている。ただし、米経済が明らかに減速し、FRBの長期・段階的な利下げ観測が強まる場合には、1ドル100円割れも有り得る。

ユーロ円は、今月、ドイツ経済の減速やECBの緩和観測などから下落し、足元では118円台前半にある。ECBは今後FRBに追随する形で金融緩和に踏み切ると予想される。加えて、イタリアの政情不安や英国の合意無き離脱懸念もユーロの重荷になるだろう。ただし、ECBの緩和は市場で織り込みが進んでいるうえ、FRBほどの緩和余地はない。従って、ドル円同様、3カ月後には現状水準に戻ると見ているが、米経済の失速や英国の合意無き離脱が現実化する場合には115円割れも。

長期金利は、今月、欧米金利急低下の影響を受けて低下し、足元は▲0.24%台にある。欧米が金融緩和に向うことから今後も低迷が予想されるものの、既に織り込みが進んでいるため、追加的な低下圧力は限られる。また、今後日銀が長期金利変動許容幅を拡大する可能性があるが、現状の追認に過ぎない。従って、3カ月後も現状並みと予想している。

(執筆時点:2019/8/21)

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・暗雲漂うドル円相場の行方~米利下げ、対中関税引き上げの影響は?

・米国の利下げで円高は進むのか?~マーケット・カルテ8月号

・日銀の追加緩和余地を考える~有効な手段は残っているのか?