はじめに

8月27日、厚生労働省より公的年金の財政検証の結果が公表された。結果そのものや内容の考察については他の報道や論考に譲るが、金融審議会市場ワーキンググループの報告書(以下、金融庁報告書)に端を発する、いわゆる「老後2000万円問題」に続き、公的年金制度や老後に向けた資産形成に対し、さらに国民的な関心が集まるものと思われる。一方、金融庁報告書に関する報道から数か月が経過するものの、依然としてFPなどを中心に様々な論考の公表が続いている。既に広く知られているとおり、金融庁報告書は、総務省統計局「家計調査(2017年)」における高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみ無職世帯)の平均的な1か月あたりの収入と支出をもとに、95歳まで生きる前提として月あたりの赤字額を単純に積み上げた場合に、累計で約3,000万円におよぶことをもって、老後に希望する生活水準を実現するためには、iDeCoや積立NISAなどの諸制度の活用を含め、資産形成に向けた取組が求められる、とするものであった。前述のFP等による論考においても、同様に公的年金では不足する老後資金の準備に向けて、iDeCoや積立NISAなど諸制度の活用を説くものなど、「貯蓄から投資へ」の流れを後押しする内容が多くなっているように見受けられる。また、「老後2,000万円問題」として注目された箇所については、世帯によりそれぞれ家計の状況が異なるなか、一律に平均で示すことの乱暴さに対する指摘もみられるようである。

そこで本稿では、こうした指摘への対応として、現在の高齢者世帯における家計収支の状況を世帯主の年齢や資産階級により細分化してみることで金融庁報告書の内容を補足するとともに、家計に貯蓄・投資を促す上での課題を示す。

世帯主の年齢や貯蓄高により区々に異なる高齢者世帯の家計収支

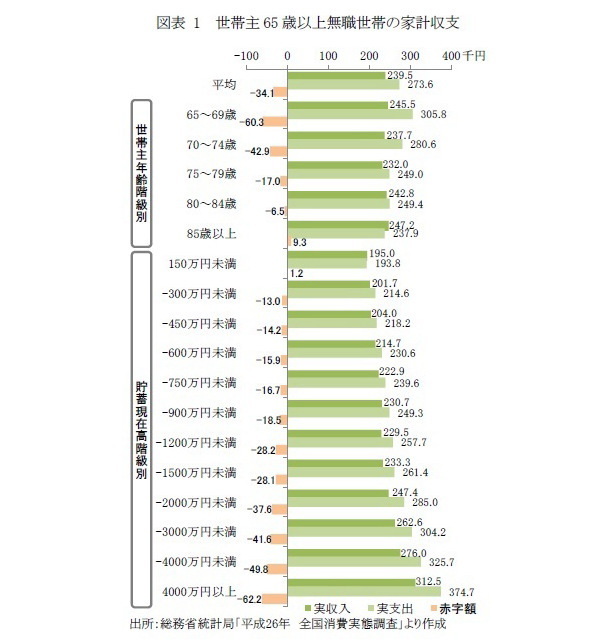

2014年の総務省統計局「全国消費実態調査」から、世帯主が65歳以上の無職世帯(世帯員2人以上)における1世帯あたり1か月の収入と支出についてみると、実収入は239,545円、実支出は273,643円と収支差は-34,098円の赤字となっている(図表1)。金融庁報告書と同様、この不足額が毎月発生する場合には、30年で約1,200万円の取り崩しが必要になることになる。しかし、これをさらに世帯主の年齢階級別に細分化してみると、1か月あたりの収支差は65~69歳では-60,275円と大幅な赤字となっているものの、70~74歳では-42,873円、75~79歳では-17,035円と徐々に縮小し、85歳以上では9,330円と加齢とともに支出が減少することで逆に黒字となっていることがわかる。このことは、これら年齢階級別の収支差からみれば、30年分の不足額は約1,000万円に留まることを意味している。このように毎月発生する不足額への対応は、自助努力により積み上げた資産の取り崩しに頼ることになることから、同じく世帯主65歳以上の無職世帯について貯蓄現在高階級別の収支差についてみると、1か月あたりの収支差は貯蓄現在高150~900万円の世帯では-12,952円~-18,548円と1万円台の赤字に留まっており、金融庁報告書と同様不足額が5万円前後に達する世帯は貯蓄現在高3,000万円以上に限られていることがわかる。

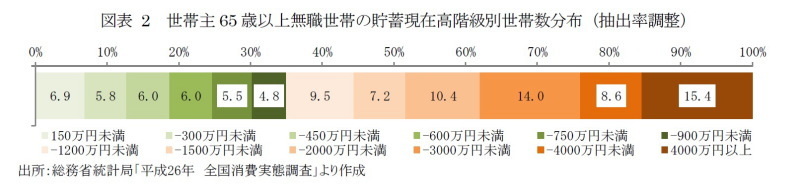

貯蓄現在高階級別の世帯数分布についてみると、貯蓄現在高3,000万円以上の世帯は世帯主65歳以上無職世帯全体の4分の1を占めるに過ぎず、過半は1,500万円までの世帯となっていることを踏まえれば、金融庁報告書において示された結果も一部の高資産層、特に65~69歳の層における多額の支出により全体の結果が引き上げられているにすぎないとみるのが正しく、実際には、公的年金等の収入と現役期に形成した資産の範囲で、いわば身の丈にあった消費を心がけているものと考えられよう(図表2)。

貯蓄・投資への取組促進の影で増える金融トラブル

高齢期の家計において資産は公的年金と並ぶ、生活を支える基盤となっている。金融庁報告書においても指摘されているように、マクロ経済スライドによる給付抑制が進む中、希望する生活水準を実現・維持していくためには、計画的な資産形成に向けた取組が求められる。一方で、資産寿命の延伸をはかることを企図して、また、売り手の甘言に誘われるなどして投資に手を出す者も少なくない。

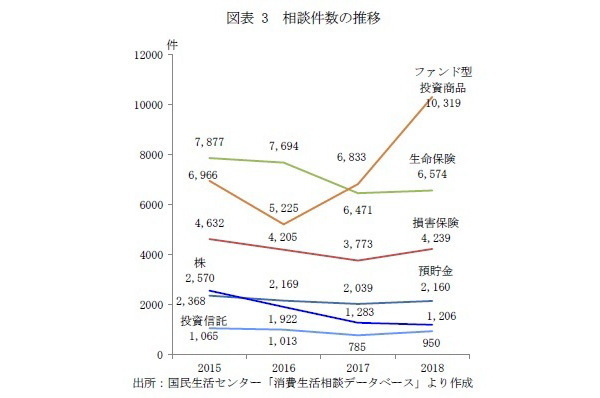

国民生活センターのデータベース(PIO-NET)から金融・保険関連の苦情件数の推移をみると、「株」や「投資信託」、「生命保険」などの苦情件数が概ね横ばいないし微減で推移しているのに対し、「ファンド型投資商品」では2017年度から2018年度にかけて急増している様がみてとれる。

急増する「ファンド型投資商品」の2018年度の結果を契約当事者の年齢別構成比としてみると、70歳以上が41%を占めて最も多く、60歳代(20%)、50歳代(11%)の順で続いており、50歳以上の高齢層が7割を占める結果となっている。

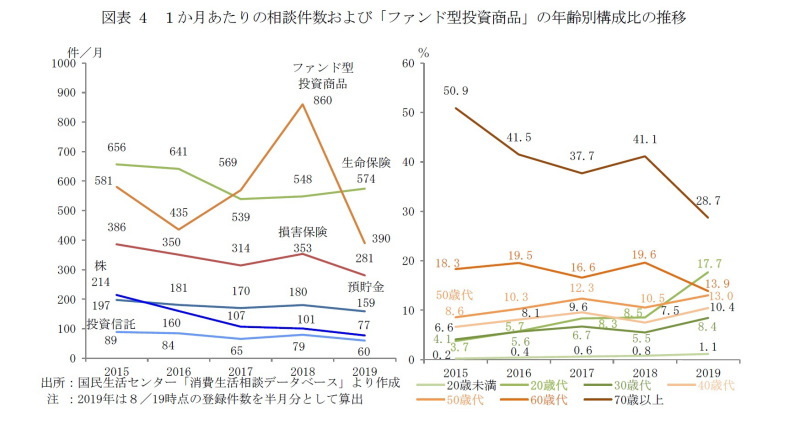

2019年度までの推移を1か月あたりの件数に換算してみると、「ファンド型投資商品」は2019年度では390件/月と減少しているものの年齢別構成比では、20歳代(18%)や40歳代(10%)が1割を超えるなど、苦情につながる販売が若年層にも拡がっている様がみてとれる。

このことは、若年層を中心として根強くある公的年金制度への不信感という状況の下で、前述の「老後2000万円問題」に端を発する投資商品の販売が、消費者自身の金融リテラシーの程度に則さない形で行われている可能性があることを示している。

若年から高齢者まで、幅広く適切な金融知識取得の促進を

金融商品の販売上の問題については、高齢者を中心として議論されることが少なくない。しかし、これらの結果が示すように、不適切な形で望まない金融トラブルに陥る者が年代に関わらず存在し、近年では特に金融商品の売買やそもそも消費経験自体も乏しい若年層にも拡がりつつある。今回の財政検証の結果報道をうけての投資や資産形成の必要性に対する関心の高まりを好機とすべく、各種金融機関による販売圧力も高まることが予想される。しかし、投資を通じた資産形成を促す前に、消費者が不適切な販売・勧誘に踊らされないよう、適切な金融知識を身につける機会を提供することこそ必要なのではないだろうか。

井上智紀(いのうえともき)

ニッセイ基礎研究所 生活研究部 主任研究員・総合政策研究部兼任

【関連記事 ニッセイ基礎研究所より】

・高齢世帯における消費の状況-支出の内訳から考える高齢世帯における生活の変化

・高齢世帯における家計の状況-就業状況・資産運用により異なる高齢世帯の家計収支

・金融リテラシーは向上しているか―優先すべきは消費者視点に基づくチャネルの位置づけの再考―