レーマン方式とは、M&Aアドバイザーに支払う成功報酬の算出方法だ。レーマン方式の仕組みや計算方法を知ることで、M&Aにかかる仲介手数料の金額をある程度見積もることができる。そこで今回は、レーマン方式の意味や計算方法、報酬が発生するタイミングについて詳しく解説していく。

目次

M&Aにおけるレーマン方式とは?

レーマン方式とは、M&A仲介の成功報酬を計算する際に、一般的に用いられる計算方式である。中小企業庁の資料(※)によると、登録M&A支援機関のうち84.1%がレーマン方式を採用している。

(※)参考:中小企業庁 財務課「M&A支援機関登録制度実績報告等について」

レーマン方式では、株価や移動資産額などから算出した報酬基準額に、一定の割合を乗じて成功報酬を計算する。乗じる割合は「報酬率」と呼ばれており、報酬基準額が下がるほど報酬率が上がる仕組みになっている。

M&A手数料の相場

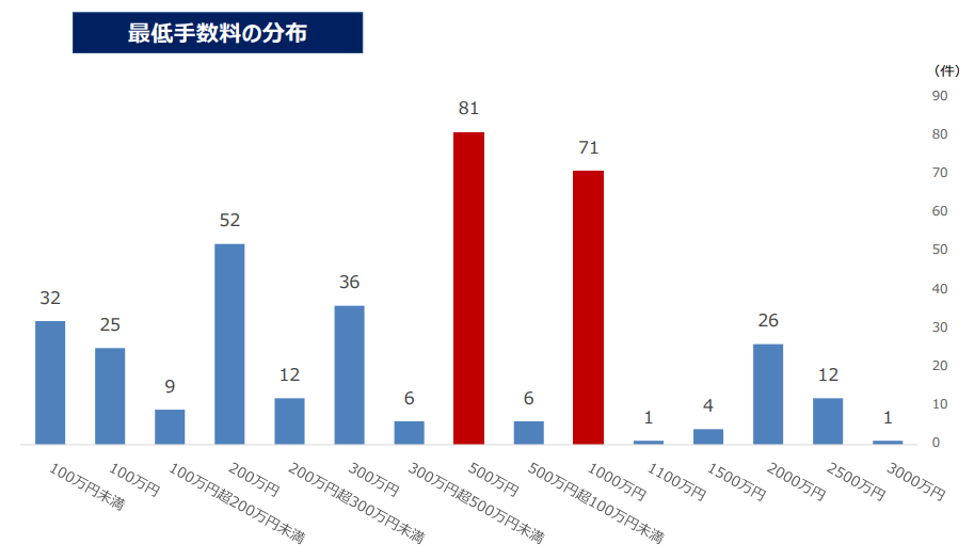

中小企業庁のアンケート調査によると、M&Aの最低手数料は500万円のケースが最も多く、次いで1,000万円に設定している支援機関が多い。

手数料の仕組みは支援機関によって異なり、一般的には成功報酬のほか、着手金や中間金などが発生する。手数料の大部分は成功報酬だが、着手金や中間金だけで100万円を超えるケースもあるため、費用は事前に確認することが重要だ。

レーマン方式の計算方法

レーマン方式の基本の計算式は、次の通りである。

・成功報酬の金額=報酬基準額×報酬率

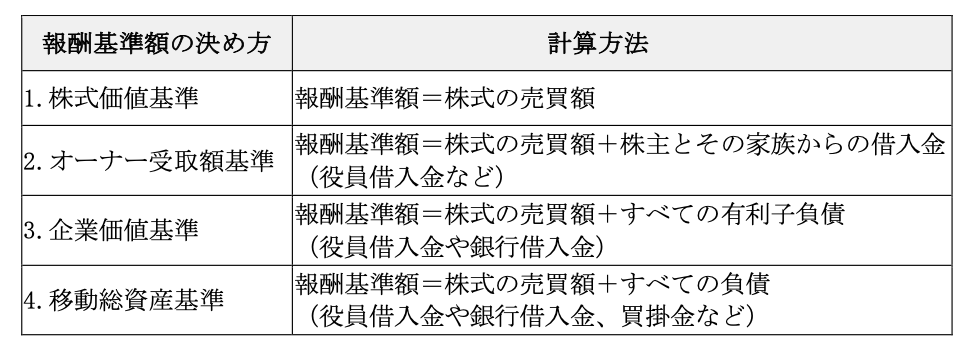

報酬基準額は、M&Aアドバイザーが独自に算出する金額である。全体としては株価をベースにすることが多いものの、受取額や移動総資産、企業価値から算出する例も少なくない。

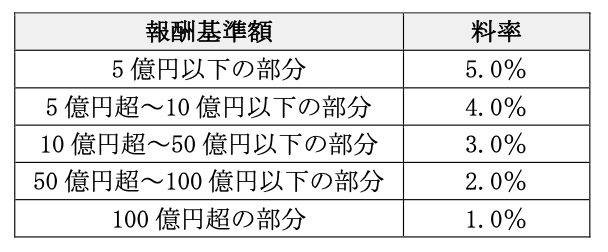

報酬率については、M&Aアドバイザーによって多少決め方が異なるものの、かつてファイナンシャルアドバイザーの世界で主流だった上記の料率が一般的な相場とされている。

成功報酬は区分ごとに計算する

通常、レーマン方式では報酬基準額を複数の区分にして、区分ごとに成功報酬を計算する。例えば、報酬基準額を6億円とした場合、単に4.0%の報酬率を乗じるわけではない。

○間違った計算方法

成功報酬=6億円×4.0%=2,400万円

○正しい計算方法

成功報酬=(5億円×5.0%)+(1億円×4.0%)=2,900万円

報酬基準額の6億円のうち、5億円までの金額には5.0%の報酬率を乗じる。さらに5億円超~6億円までの1億円分については、4.0%の報酬率を乗じて計算する。

このような仕組みになっている理由は、報酬基準額のわずかな差で、成功報酬が大きく変わってしまうことを防ぐためだ。上記の計算方法であれば、報酬基準額が5億円から5億1,000万円に変わったとしても、大きく成功報酬が変わってしまうことはない。

レーマン方式の報酬基準額はどう決める?成功報酬の計算例

前述した通り、報酬基準額の算出方法はM&Aアドバイザーが独自に決めている。そのため、仮に同じレーマン方式を採用していたとしても、依頼先によって成功報酬は変わってくることに注意したい。

ここからは報酬基準額の基本的な決め方と、成功報酬の計算例をまとめた。計算例については、以下のモデルケースを前提とする。

○モデルケース

・株式の売買額:10億円

・役員借入金:2億円

・銀行借入金:4億円

・買掛金:1億円

(※上記以外の負債はないものとする)

1. 株式価値基準

株式価値基準は、売り手が売却する株式につけられた価値評価をベースにする算出方法だ。「株式の売却額=報酬基準額」になるシンプルな決め方であり、モデルケースでは10億円が報酬基準額となる。

したがってM&Aアドバイザーの成功報酬は以下の式で計算できる。

(5億円×5.0%)+(5億円×4.0%)=4,500万円

なお、M&Aの直後に役員退職金を支給する場合は、その金額も報酬基準額に加算する。

2. オーナー受取額基準

オーナー受取額基準では、売却する株式につけられた価値評価に加えて「株主とその家族からの負債」も報酬基準額に加算する。つまり、報酬基準額は「株式の売買額+役員借入金」の式で計算するため、モデルケースの成功報酬は以下となる。

(5億円×5.0%)+(5億円×4.0%)+(2億円×3.0%)=5,100万円

報酬基準額に役員借入金が加わると、成功報酬が大きく変わるケースもある。そのため、オーナー受取額基準を採用する場合は、あらかじめ会社の負債状況を明確にすることが重要だ。

3. 企業価値基準

企業価値基準では、株式の売買額にすべての有利子負債を加算したものが報酬基準額となる。つまり、役員借入金に加えて銀行借入金も加算されるため、オーナー受取額基準よりも報酬基準額が高額になる。

モデルケースを例にすると、報酬基準額は16億円(10億円+2億円+4億円)となるため、成功報酬は以下のように計算できる。

(5億円×5.0%)+(5億円×4.0%)+(6億円×3.0%)=6,300万円

株式価値基準に比べると、成功報酬が大きく増えていることが分かる。金融機関からの資金調達に依存している企業は、特に注意したい方式といえるだろう。

4. 移動総資産基準

移動総資産基準では、株式の売買額とすべての負債の合計金額が報酬基準額となる。役員借入金や銀行借入金はもちろん、企業の負債には買掛金なども含まれるため、今回紹介する中では最も報酬基準額が高額になりやすい。

モデルケースを例にすると、成功報酬は次のように計算できる。

(5億円×5.0%)+(5億円×4.0%)+(7億円×3.0%)=6,600万円

特に多額の負債を抱えている企業は、移動総資産基準が採用されると多くのコストが発生する。成功報酬を抑えたい場合は、負債状況に合わせてM&Aアドバイザーを選ぶ方法も一つの手だ。

ここまで解説したように、報酬基準額の決め方によって成功報酬額には大きな差が出る。依頼するM&Aアドバイザーを選ぶ際には軽視できないポイントだ。会社の負債状況などを確認したうえで自社に最適な仕組みのM&Aアドバイザーを見つけることが重要になる。

M&Aでレーマン方式を採用するメリット・デメリット

M&A業界の成功報酬は、なぜレーマン方式で計算されることが多いのだろうか。以下では、企業側(M&Aの当事者)の立場から見たレーマン方式のメリット・デメリットをまとめた。

<レーマン方式のメリット(企業側)>

・M&Aにかかる費用を大まかに把握できる

・大規模な案件ほど報酬率が下がる

・成約しない場合は、成功報酬を支払う必要がない

<レーマン方式のデメリット(企業側)>

・案件が小規模なほど負担率が上がる

・報酬基準額に応じて成功報酬が増える

・成功報酬が多い案件を優先されるリスクがある

ここからはメリット・デメリットに分けて、レーマン方式の特徴を解説する。

企業側から見たレーマン方式のメリット

レーマン方式はシンプルな仕組みであるため、M&Aにかかる費用を把握しやすい。株式の評価額や負債状況を調べれば、実施前から大まかな成功報酬を計算し、資金計画に組み込めるだろう。

また、大規模な案件ほど報酬率が下がる点も、レーマン方式ならではの特徴である。ただし、実際の報酬率はM&Aアドバイザーによって変わるため、料金体系は細かく確認することが重要だ。

なお、レーマン方式は成約実績をもとに報酬を計算する手法なので、仮にM&Aが成立しなかった場合は、成功報酬を支払う必要はない。

企業側から見たレーマン方式のデメリット

レーマン方式で成功報酬を計算すると、案件によっては割高になることがある。例えば、最低保証額を下回る場合や、報酬基準額が高額になる場合は、成功報酬だけで大きな負担になってしまう。

また、依頼するM&Aアドバイザーによっては、成功報酬(報酬基準額)が大きい案件を優先するかもしれない。目的に合った相手企業を紹介してもらうには、当事者の立場になって丁寧に対応してくれる依頼先を探すことが重要だ。

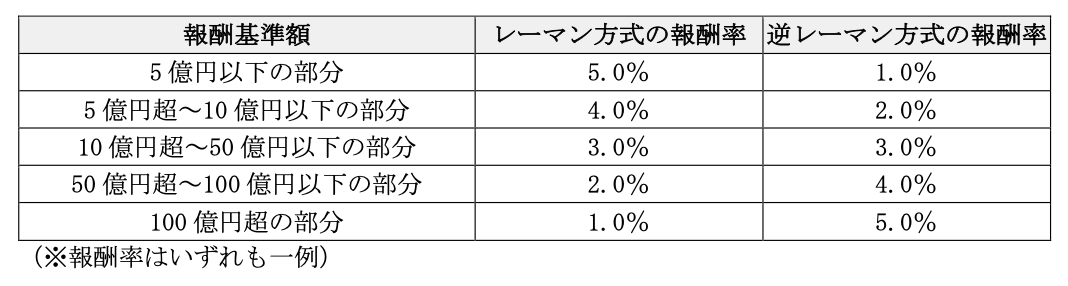

逆レーマン方式以外とは? レーマン方式との違い

M&Aアドバイザーによっては、「逆レーマン方式」を採用しているケースもある。逆レーマン方式とは、報酬基準額が大きくなるほど報酬率が上がっていく仕組みの計算方式だ。

逆レーマン方式のメリットは、取引金額が少ない場合に成功報酬を抑えやすい点である。一方で、取引金額と料率が比例関係にあるため、企業側から見ると報酬基準額の多い案件には適していない。

上記のモデルケースを参考に、株式価値基準を採用した場合の成功報酬を比較してみよう。

<レーマン方式>

株式価値基準:4,500万円

オーナー受取額基準:5,100万円

企業価値基準:6,300万円

移動総資産基準:6,600万円

<逆レーマン方式>

株式価値基準:1,500万円

オーナー受取額基準:2,100万円

企業価値基準:3,300万円

移動総資産基準:3,600万円

基本的には、報酬基準額が大きいほどレーマン方式のほうが有利になる。自社のケースに当てはめて、どちらの方式が成功報酬を抑えやすいか比較してみよう。

M&Aアドバイザーの報酬はどう決まる? 基本的な料金体系

M&Aアドバイザーに支払う手数料は、成功報酬だけではない。続いて、成功報酬以外の報酬についても詳しく見ていこう。

<着手金>

アドバイザリー契約を結ぶ際や、案件情報を開示してもらう際などに発生する費用。小規模案件での相場は数十万円ほどだが、大規模案件では数百万円に上ることもある。

<中間報酬>

交渉を成立させたM&Aアドバイザーに対して、インセンティブとして支払われることが多い費用。成功報酬の10%など、成功報酬の一部として算出されることもある。

<月額報酬>

「リテイナーフィー」とも呼ばれる、定額顧問料のこと。金額は案件の難易度によって異なるが、数十万円以上が相場とされている。

必ずしもすべての報酬が発生するわけではなく、着手金が発生しないケースもあれば、成功報酬以外の費用はほとんどかからないケースも存在する。

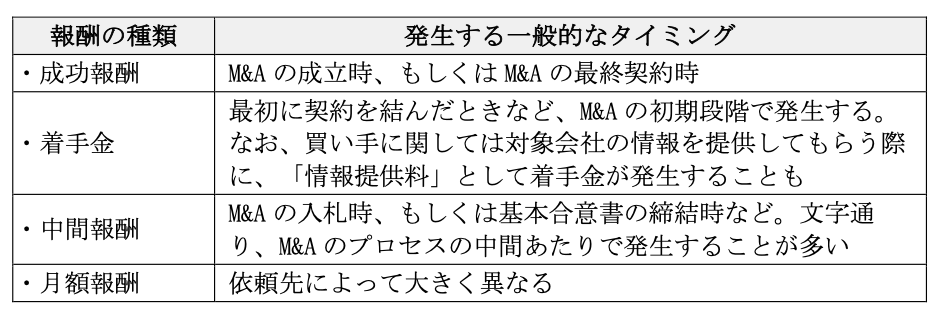

M&Aアドバイザーへの報酬が発生するタイミングは?

M&Aアドバイザーに支払う報酬は、高額となる可能性もあるため、いつ支払うかというタイミングもしっかり押さえておきたい。

基本的には上記のタイミングで支払うが、各報酬が発生するタイミングもM&A アドバイザーが独自に決めている。依頼先によってコストが発生する時期は異なるため、事前に確認しておくことが望ましい。

なかでも月額報酬は、M&A を検討している段階から発生する場合もあれば、基本合意書を結んだタイミングで発生するケースもある。あらかじめM&Aにかかる全体の費用を見積もり、支払が必要なタイミングも把握したうえで、早めに資金を用意しておくことが大切だ。

M&A アドバイザーの形態によっても料金体系は変わる

M&Aアドバイザーにはいくつかの種類があり、M&Aアドバイザーの形態によっても料金体系が変わることを理解しておきたい。

M&A アドバイザーは主に「ファイナンシャルアドバイザー」と「M&A 仲介会社」の2種類に分けられる。

ファイナンシャルアドバイザーの依頼元(クライアント)は、売り手または買い手のどちらか一方だ。そのため、基本的には一方からしか報酬を受け取らない「片手取り」が採用されている。

一方、M&A 仲介会社は売り手と買い手の間に入って両者をサポートする。そのため、どちらからも報酬を受け取る「両手取り」を採用している。買い手が最大限出せる予算から仲介報酬などを差し引き、その残りの金額が株式売却額として売り手に渡される仕組みだ。

つまり、M&A 仲介会社を利用する売り手は、株式売却額の減少という形で買い手のコストも一部負担することになる。依頼先に支払う金額を見るだけでは、この仕組みに気づけない可能性があるので注意しておこう。

M&Aアドバイザーやレーマン方式を選ぶときの注意点

手数料を抑えながら目的に合ったM&Aを実施するには、どのような点を意識すれば良いだろうか。ここからは、M&Aアドバイザーやレーマン方式を選ぶときの注意点を紹介する。

料金体系が重要

M&Aアドバイザーに依頼する料金は、着手金や中間金、相談料などによっても変わる。そのため、コストを少しでも抑えたい場合は、各社の料金体系をきちんと確認しておきたい。

ただし、発生するコスト以上に重要なポイントは、M&A自体を成功させることだ。仮に料金が安くても、サポートが充実していなければM&Aは失敗に終わる可能性がある。

M&Aの相談先選びでは、サービス内容やM&Aアドバイザーとしての実績、担当者の知識や熱意などを考慮し、費用対効果の高いM&Aアドバイザーを選ぶようにしよう。

成功報酬の最低保証額を確認する

M&Aアドバイザーによっては、成功報酬に最低保証額を設定していることもある。小規模な案件を請け負うと、成功報酬が業務内容と見合わない金額になる可能性があるためだ。

最低保証額の有無や金額は、各M&Aアドバイザーが独自に決めている。割高なコストにならないよう、最低保証額も含めた料金体系を確認しておこう。

消費税も想定した資金計画を立てる

成功報酬にかかる消費税も見落とせない項目だ。日々の買い物ではそれほど負担に感じない消費税も、金額の大きいM&Aの成功報酬では、無視できないコストとなる。

仮に税抜きの成功報酬を2,900万円とすると、消費税だけで290万円の費用が発生する。消費税は一定の料率を掛けて計算するため、商品やサービスの代金が高いほど税額が増える仕組みになっている。

成功報酬のように数千万円単位の費用がかかるサービスでは、消費税が100万円を超えることも珍しくない。税込みのコストまできちんと把握し、慎重に資金計画を立てるようにしよう。

レーマン方式では報酬基準額以外も比較する

報酬基準額の決め方が同じであっても、M&Aアドバイザーによって実際の手数料は変わってくる。そのため、”レーマン方式を採用している業者”と一括りにすることは避けて、次のポイントを細かく比較することが重要だ。

<レーマン方式のチェックポイント>

【1】報酬基準額の決め方

【2】自社のケースに該当する料率

【3】最低保証額の仕組みや金額

【4】契約書の内容

M&Aアドバイザーの料金体系は、各社のホームページで公開されていることが多い。しかし、細かい仕組みが掲載されていない場合もあるので、相談時に丁寧な説明を求めると良いだろう。料金体系をクリアに説明してくれるM&Aアドバイザーは、それだけ信頼性が高いと判断できる。

また、M&A仲介契約を結ぶときには、契約書を入念に確認することが重要だ。契約書には上記【1】~【3】の情報も記載されているため、細かい部分までチェックすることを心がけたい。

情報を一つずつ整理し、最適なM&Aアドバイザーを選べる環境を

M&Aアドバイザーに依頼すると、成功報酬だけで数千万円に及ぶケースも珍しくない。そのため、レーマン方式などの料金体系を事前に調べて、候補となる依頼先をきちんと比較することが重要だ。7

ほかにも各コストが発生するタイミングや最低保証額など、注意すべきポイントは多い。必要な情報を一つずつ整理しながら、費用対効果の高いM&Aアドバイザーを選ぶようにしよう。

監修者紹介

斎藤弘樹 (さいとう・ひろき)

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)