売上・利益計画: 2019年度収益計画は引き続き下方修正

2019年度収益計画(全規模全産業)は、売上高が前年比0.1%減(前回は0.7%増)、経常利益が7.5%減(前回は6.7%減)となった。従来は増収減益計画であったが、売上・利益ともに下方修正されたことで、今回は減収減益計画となった。

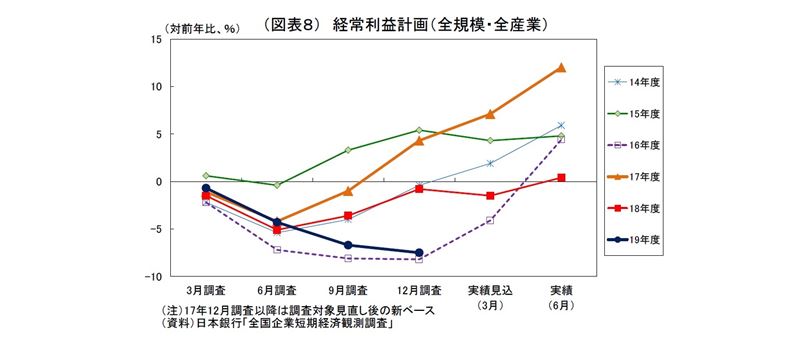

経常利益計画は6月・9月調査に続いての下方修正となったが、例年、利益計画は9月から12月調査にかけて上方修正される傾向が強いため、稀な動きと言える(図表8)。2016年度の例のように、9月に下方修正されたからといって最終的に減益になるとは限らないものの、企業の利益に対する見方は見た目の修正状況以上に慎重になっていると言える。

なお、19年度想定為替レート(大企業製造業)は107.83 円(上期108.80円、下期106.90円)と、9月調査の108.68円からやや円高方向に修正された。上期分については前回からほぼ横ばいで、実績(平均レート108.63円)見合いだが、下期分が足元の実勢(109円台半ば)から見てかなり円高水準に修正されたためだ。夏場の円高進行を受けた保守的な対応と考えられ、利益計画における下方修正の一因にもなっている。

今後も海外情勢次第で円高が進む可能性は残るものの、少なくともドル円が現状程度で推移すれば、想定為替レートの円安方向への修正を通じて収益計画の上方修正要因になる。

設備投資・雇用:人手不足感は強いものの、経済活動鈍化の影響で緩和傾向

生産・営業用設備判断D.I.(「過剰」-「不足」)は全規模全産業で前回から横ばいの▲3となった。一方、雇用人員判断D.I.(「過剰」-「不足」)は前回から1ポイント上昇の▲31となり、企業の人手不足感は強いものの、前回からは若干緩和している。

なお、新卒従業員が年度始に配属される一方で退職が断続的に発生する影響とみられるが、例年人手不足感は6月調査で緩和し、以降、翌3月調査にかけて強まる季節性がみられる。一方、今回も含めて、今年度に入ってからの人手不足感がやや緩和傾向にあるのは、海外経済減速や増税後の景気落ち込みによる経済活動の鈍化が人手不足緩和に作用しているためと考えられる。

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)も前回から0.6ポイント上昇の▲20.6ポイントとなった。人手不足を主因として大幅なマイナス(不足超過)ながら、前回からはマイナス幅が若干縮小している。

先行きの見通し(全規模全産業)は、設備判断D.I.で1ポイントの低下、雇用判断D.I.で2ポイントの低下が見込まれている。企業の設備・人手不足感はともにやや強まるとの見通しが示されているため、「短観加重平均D.I.」も▲22.2ポイントへと低下する見込み(図表9,10)。

2019年度の設備投資計画(全規模全産業)は前年比3.3%増(前回調査時点では同2.4%増)へとやや上方修正された。

なお、例年12月調査では、中小企業で計画が具体化してくることによって上方修正されるクセが強い。従って、上方修正自体を前向きに評価することはできず、近年の同時期の調査と比較した場合のモメンタム(上方修正の勢い)が重要になってくる。今回の上方修正幅は前回調査比で0.9%ポイントと、例年同時期の平均的な上昇幅(直近5年平均で1.3%ポイント)に比べてやや小幅ながら、大差はない。

海外経済の減速や国内景気の落ち込みに伴って収益が圧迫されており、企業の投資余力(キャッシュフロー)は低下してきている。また、米中貿易摩擦には足元で緩和の動きがあるものの、ぶり返すおそれもあり、事業環境の先行き不透明感が完全に払拭されたわけではない。このため、一部企業では設備投資を見合わせたり、先送りしたりする動きが出てきているとみられる。

ただし、人手不足に伴う省力化投資や情報化対応投資、都市再開発関連投資、老朽化設備の更新投資といった景気との関連が薄い投資需要が下支えになることで、全体として力強さを増しているわけではないものの、底堅さは維持されている。

なお、19年度設備投資計画(全規模全産業で前年比3.3%増)は市場予想(QUICK 集計2.6%増、当社予想は2.9%増)を上回る結果であった。また、内訳として注目度の高い大企業全産業(6.8%増)を見ても、市場予想(QUICK 集計6.0%増、当社予想も6.0%増)を上回る結果であった。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(12月調査)予測~大企業製造業の業況判断D.I.は3ポイント低下の2と予想

・日銀短観(9月調査)~大企業製造業の景況感は3期連続の悪化、先行きは消費増税への懸念強い、設備投資計画も慎重化

・日銀短観(6月調査)を深掘り~設備投資計画は安心材料か?

・日銀短観(6月調査)~大企業製造業の景況感がさらに悪化、設備投資計画は見た目より弱い

・日銀短観(3月調査)~大企業製造業の景況感悪化が鮮明に、設備投資計画はまずまずだが下振れリスク大