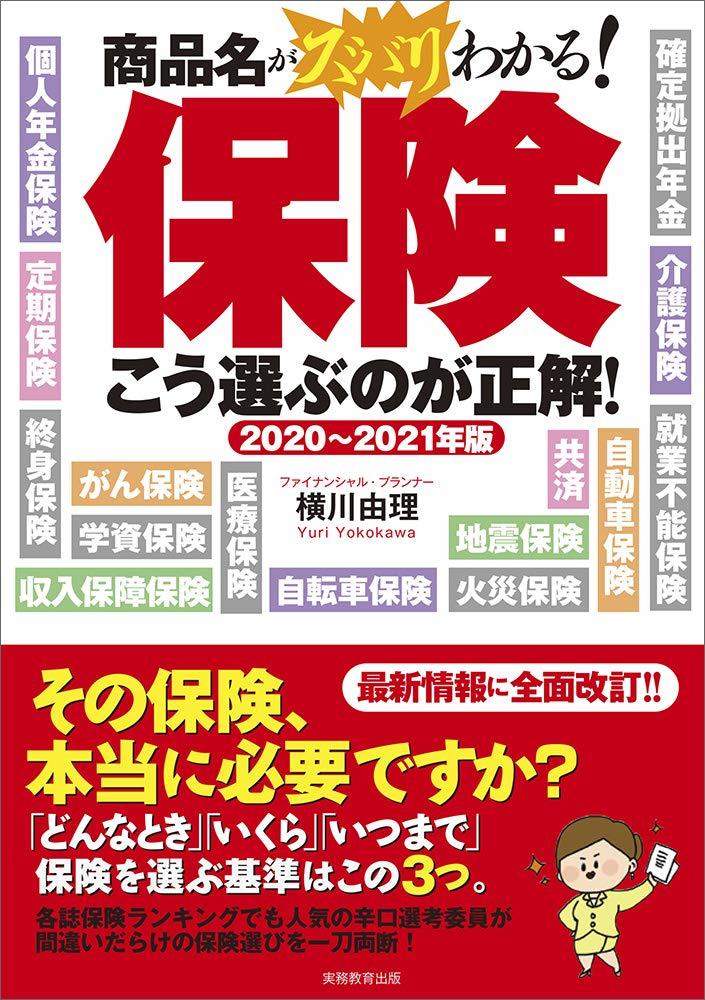

(本記事は、横川 由理の著書『2020〜2021年版 保険 こう選ぶのが正解! 』実務教育出版の中から一部を抜粋・編集しています)

激変! みんなが使える 確定拠出年金(iDeCo)

◆確定拠出年金を賢く活用

確定拠出年金は「節税」しながら、定期預金や個人年金保険から投資信託まで幅広い金融商品を購入することが可能です。現在、確定拠出年金は、誰でも加入することができます。

会社員の場合、厚生年金基金など企業年金のある企業にお勤めの人も多いと思います。

ひと口に企業年金といっても、2種類あります。ひとつは年金額を企業が保証してくれるタイプ。もうひとつの確定拠出年金は、自分の年金は自分の責任で運用を行なうタイプです。

一人ひとりに専用口座が設けられ、企業が負担したお金はその口座に積み立てられます。そして、そのお金を各自が運用商品を決めていく必要があるのです。

運用の結果、資産が大きく目減りしてしまったとしても、その損失を企業が補てんしてくれるわけではありません。自己責任型の年金というのは、こういう意味になります。

企業によっては「マッチング拠出」という制度を設けており、従業員も掛金を支払うことができます。

一方、会社員のうち一定の人、公務員と自営業、専業主婦の人は自分で掛金を払うことで、この制度の個人型(iDeCo/イデコ)に加入することができます。たとえ会社員であっても、個人型の掛金は自分で支払います。

◆節税のメリットを最大限に活かす

冒頭の「節税しながら」という意味は、自分で払った掛金が「所得控除」の対象となるからです。所得控除とは、まさに所得から控除するもの。

つまり支払った掛金分の所得を受け取らなかったため、その分の税金が少なくなります。

もし、1ヵ月に1万円の掛金を払った場合は、12万円の所得控除を受けることができます。所得税率が10%の人なら、住民税の10%と合わせて20%、2万4000円分の税金が安くなるでしょう。

銀行に1万円ずつ預金しても、1円も節税できないことに比べてずいぶんお得だと思いませんか?所得税率がもっと高い人なら、さらに節税効果は高くなります。

その代わり、60歳になるまで引き出すことはできません。あくまでも老後の資金に備えるという前提で成り立っている制度です。また、預金の利子や投資信託の売却益には、通常20%の税金がかかりますが、確定拠出年金では非課税になります。ただし、60歳以降に受け取る年金や一時金は、全額が所得税と住民税の対象となります。受取時にはシミュレーションを行うことが大切です。

確定拠出年金の売却益も非課税?運用のコツ

◆お得がいっぱい

大きな節税効果を期待できる確定拠出年金ですが、運用の結果、「大きく元本が減ってしまった」という事態に陥るかもしれません。

「いきなり投資信託を選ぶのは抵抗がある」という人は、最初は定期預金や、個人年金など元本保証の商品を選ぶという方法もあります。

口座内で運用する商品は簡単に変更することができますし、利益に対する税金もかかりません。たとえば、「投資信託がかなり値上がりしているので、今のうちに売っておこう」という場合でも、売却益は非課税です。通常は売却益に対して20%の税金がかかりますが、掛金を払ったときとダブルで節税できるわけです。

確定拠出年金は、普通に預金や投資信託を購入するよりずっとお得な制度なのがおわかりいただけるでしょうか。

意に反して、運用がうまくいかないというケースがあるかもしれませんが、資産運用は上がったり下がったりの繰り返し。下がっているときに60歳になったとしても、そのまま運用を続けるという選択肢があるのです。現在は70歳まで運用を続けられます。

◆働き方によって違う限度額

確定拠出年金は個人型(iDeCo)と企業型の2種類あるので、会社員であっても自営業者であっても、働き方に応じて加入することができます。まず、個人型は、専業主婦や自営業、公務員はもちろん会社員でも加入できるケースがあります。詳しくは勤務先におたずねください。掛金の上限は加入する制度によって異なっています。

◆受取時に税制優遇がある

注意することは、受け取り時には全額が所得税と住民税の対象となることです。

もっとも、年金として受け取る場合は公的年金控除が、一時金の場合には、退職所得控除がそれぞれ適用されすべてに税金がかかるわけではありません。ただし、公的年金を多めに受け取る人や、退職金を受け取る人は税金の負担が増えてしまうため、受取方法を工夫する必要があります。

2019年10月現在、掛金の支払いは60歳までですが、いずれ70歳まで支払えるようになりそうですし、掛金の上限も上がりそうです。

しかしこれは、国が「国をあてにしないで自分で貯めなさい」といっていることと同じだということがおわかりになりますか?老後の資金を真剣に作る時代がやってきたといえるでしょう。

積極的に活用したい財形貯蓄

◆確実に貯めたいなら「強制貯蓄」

「貯蓄をしたいのはやまやまだけど、できないので保険を利用しているんだ。解約するハードルが高いので、いずれは貯まるだろう」

そんな声をよく聞きます。いわば消極的に保険を利用している人が実に多いわけです。特に学資保険へ加入する理由として挙げている人が多いようです。

そんなあなたに質問です。会社員や公務員ですか?お勤め先は財形貯蓄制度を行っていますか?

財形は、勤め先が金融機関と提携して、給料やボーナスから天引きでお金を貯める制度です。

「給料やボーナスから天引き」というのがポイント。つまり、給料が自分の口座に振り込まれる前に積み立てに回るわけです。考えようによっては、保険よりも確実にお金が貯まるしくみなのがおわかりになるでしょうか。

金利が低い今、そう増えることはありませんが、勤め先によっては、金利を上乗せしてくれるケースもあります。受取時には全額非課税となります。

財形貯蓄制度の種類は、「一般財形貯蓄」「財形年金貯蓄」「財形住宅貯蓄」の3つ。

お金を貯める目的に合わせて選んでください。「財形年金貯蓄」と「財形住宅貯蓄」の2つは、利子が非課税になるなどメリットがありますが、途中で目的外の解約をすると遡って利子に課税されるしくみです。若い人の場合「一般財形」がよいでしょう。利子が非課税になるメリットはありませんが、自由に使えるからです。通常の預貯金のように使い勝手がよいものです。

WEBSITE:http://fp-agency.com/

※画像をクリックするとAmazonに飛びます