人件費というと、給与のことだと思っている人も多いのではないだろうか。しかし、経理上の人件費には、給与手当以外にもさまざまな科目が含まれる。近年は、給料を引上げる企業も増えているが、それによって人件費が大きくなると経営を圧迫しかねない。人件費についての正しい理解をし、適正な決め方・計算方法を知ることが大切だ。

本記事では、人件費の概要や経営体制をもとにした決め方、計算方法などについて解説する。

目次

人件費とは?

経理に詳しい人でないと、人件費とは何かと聞かれても意外に正しく答えられないものである。では、人件費の種類や概要について解説しよう。

「人件費」とは、従業員に支払われる給与だけではなく、企業の経費の中で「人の労働」に関われる費用全般のことだ。

人件費の種類にはどんなものがある?

人件費とは、従業員を採用・雇用するにあたり必要となるさまざまな費用を総称したものだ。人件費の主な項目には次のものがあげられる。

給与手当

「給与手当」は、雇用契約に基づいて従業員に支払われる給与や報酬、諸手当のことである。従業員とは、正社員だけでなくアルバイトやパートなど雇用契約を結んでいる労働者を指す。給与には、基本給はもちろん、役職手当や通勤手当、残業手当、住宅手当などの諸手当も含まれる。

なお住宅手当は、給与手当ではなく福利厚生費で計上されることもある。住宅手当の名目で、定額を給与に加算して支給するような場合は、給与手当の勘定科目が使用される。一方、会社が借りているマンションやアパートを従業員に貸しているような場合には、会社が負担している費用に関して福利厚生費とすることがある。

賞与

「賞与」は、ボーナス、一時金、夏季手当や冬季手当、年末手当、期末手当など会社によって名称はさまざまあるが、名称に関わらず定期の給与とは別に、役員と従業員に対して支払われる臨時の給与のことだ。給与の後払いと考えて、給与手当の勘定科目をケースもある。

役員報酬

「役員報酬」とは、取締役や監査役などの会社の役員に対して、支払われる役員給与のうち、定期同額給与、事前確定届出給与、利益連動給与のいずれかに該当するものをいう。これに該当しないものは、役員賞与等として取り扱われる。

法定福利費

「法定福利費」は、健康保険や厚生年金保険、介護保険の社会保険料や労災保険や雇用保険といった労働保険料のうち会社が負担すべき費用のことである。厚生年金保険料率18.3%のうち半分、健康保険・介護保険の料率は加入する健康保険や地域によって異なるが半分は事業者が負担する。また雇用保険料は業種によって異なるものの、一般事業者の場合は給与の0.95%分(2023年度分)が事業者負担だ。

労災保険料は、全額事業者負担であり、また子ども・子育て拠出金や障害者雇用納付金などあり、これらをまとめた法定福利費の負担は少なくない。『令和3年就労条件総合調査の概況』によると、常用労働者の人件費の中で「現金給与以外の労働費用」の割合は18.0%だが、その中の約7割が法定福利費であり人件費の中でも給与や賞与などの現金給与の次に負担割合が高い。

金額にすると、常用労働者1人あたりの法定福利費の平均額は月額5万283円となっている。

福利厚生費

「福利厚生費」は、従業員の福利厚生のために支出される費用のことだ。具体的な費用としては、社員旅行費や会社負担の忘年会費用、健康診断の費用などがある。また、通勤手当や退職引当金なども福利厚生費に含まれる。

福利厚生費は、すべての従業員に平等に支出するということが条件となっている。したがって、特定の従業員に支出したものは給与とみなされる。また、福利厚生費に計上するには、常識的に妥当な金額であることも必要だ。

法で定められた福利厚生(社会保険など)を除き、どのような福利厚生を提供するかは各企業の自由である。日本経済団体連合会の調査によると、2019年における法定外福利厚生費の従業員1人あたりの平均額は月額2万4,125円だ。意外と多いように感じるかもしれないが、これは大企業も含めての調査である。

中小企業庁の中小企業実態調査(2021年度)を見ると「慶弔見舞金(86.0%)」や「永年継続表彰(47.6%)」「住宅手当(46.0%)」「社員旅行(43.2%)」「食堂・昼食補助(23.5%)」といった費用支出を伴う福利厚生を実施している企業も多い。

福利厚生を実施する目的としては「従業員のモチベーション向上(82.6%)」や「従業員の心身健康の維持(61.3%)」「社会的責任(46.1%)」「採用力の強化(36.1%)」などが多く見られる。福利厚生は優秀な人材の獲得や定着率の向上にもつながり、将来的には売上アップを実現できる可能性があるため、福利厚生費は必須のコストとして認識しておきたい。

退職金

「退職金」は、今までの勤務に対する対価や功労金としての意味合いを持つ退職一時金と、企業年金制度から給付される退職年金とがある。福利厚生の一つだが、金額的に大きな負担となるケースも多いため、別途費用に関する意識が必要だ。

その他

新卒社員や中途社員の人材採用活動にかかった費用、社員の育成のために行う研修やe-ラーニングといった教育研修費などを人件費に含めることもある。

人件費の分類について

人件費にはさまざまな種類があるが、なかには経営者(会社)がある程度コントロールできるものや、法律上変更できないもの、就業規則などによって調整できるものに分類できる。人件費削減など、経営における重要な判断を下す際に参考となるだろう。

経営者側である程度自由に調整できる人件費

経営者側でコントロールできる人件費としては、「人材採用費」「教育研修費」「福利厚生費」「賞与」といったものがある。

人材採用に使用する費用や研修費などは、経営状態に合わせて増減しやすく、そもそも人件費の中では比較的コストを低く抑えている企業が少なくない。「賞与」については、支給回数などのルールについては定める必要はあるものの、収益状況に合わせて支給額のコントロールができる。

ただし、「就業規則」や労働組合との間で締結する「労働協約」などに各人件費についてルールを記載しているならば、変更する際に手続きが必要になる。

法律上の理由で調整できない人件費

人件費の中には、労働基準法などの定めによって調整できないものがある。代表的なものは、「法定時間外労働の割増賃金」「法定福利費」などだ。

「法定時間外労働の割増賃金」については、「時間外労働:25%増」「深夜労働:25%増」「休日労働:35%増」と労働基準法で割増率が定められている。同様に、「法定福利費」も従業員との折半で支払うことが定められているため、経営者側の判断で変更をすることはできない。

就業規則などで調整できる人件費

就業規則などの社内の制度設計によってある程度調整できる人件費は、「所定内賃金」「退職金」「福利厚生費」といったものがある。

所定内賃金は各地域で定められている最低時給を上回っていれば、就業規則によって昇給ルールなども含めて定めることができる。年功序列制はもちろんのこと、目標管理制度による人事評価で成果主義のウェイトを増やす方法などにより、賃金はある程度コントロールできる。

「賞与」については、支給ルールを原則として就業規則で定めなければならないことが『労働基準法第89条』で規定されている。

「退職金」については、一時金制度や企業型確定拠出年金制度などの種類の中から制度設計ができる。

また、「福利厚生」は、住宅手当やリフレッシュ休暇、人間ドックの受診補助金などさまざまな手当を就業規則で設定できるので、社員のモチベーションアップなどを目的として設計しつつ、経営状態によっては削減の検討もしやすい。

人によって人件費の範囲が変わるケースもある

上記で紹介した給与や賞与、福利厚生費などは、一般的に常用労働者、つまりな正社員における人件費だ。しかし企業で働く従業員のなかには、役員や契約社員、派遣社員などさまざまな雇用形態があるのが実態だ。ここからは「役員・契約社員・派遣社員」に分けてそれぞれの人件費を見ていこう。

役員の人件費

会社が役員に支払うコストとしては、役員報酬や役員賞与が挙げられる。従業員で言えば給与やボーナスにあたるものだが、役員は労働契約ではなく委任契約であるため、実はこれらのコストは人件費には含まれない。

役員に関わるコストで人件費にあたるものは、兼務役員に支払う報酬のうち業務への対価にあたる部分のみである。業務への対価を明確に算出することは難しいため、一般的には「全従業員の賃金の最高額(※兼務役員は除く)」が人件費としてカウントされる。

契約社員の人件費

アルバイト・パートを含む契約社員の人件費は、基本的に正社員と同様である。雇用形態に違いがあっても、契約社員に支払う給与や賞与、各種手当はすべて人件費に含まれる。

なお、契約社員を採用・教育するためのコストは、以下の勘定科目で計上されることが多い。

○採用・教育コストの勘定科目

・採用教育費:採用活動費、業務との関連性が低い教育費など

・研修採用費:業務との関連性が高い教育費など

・福利厚生費:全従業員が参加するセミナー参加費など

上記はいずれも人件費に該当するが、経営コストを透明化するために細かく仕訳を行っておこう。

派遣社員の人件費

派遣社員の給料は基本的に派遣会社が支払い、派遣社員を受け入れる会社は派遣会社に対して支払いをする。その費用が人件費に該当するかどうかに悩んでしまいがちだが、「外注人件費」あるいは「派遣人件費」などの科目で人件費に含めて管理することが望ましい。

経営状態の把握をする際に労働力をどれだけ有効活用できているかを示す労働生産性を分析することがあるが、勤務形態が正社員と同じ場合は、派遣社員の労働力も含めて計算することが必要になる。その際、例えば「外注費」などと別の勘定科目を使っていると労働生産性の正しい計算が難しくなってしまうからだ。

一方、年数回のように臨時的に雇用する場合には、「外注費」や「雑費」として処理をするといいだろう。このような場合には人件費と明確に分けることが経営状態の把握につながる。

人件費は上昇傾向に

古くから「ヒト・モノ・カネ」といわれるように、従業員は会社にとって重要な経営資源だ。しかし従業員を採用・雇用することによる人件費の負担が会社に重くのしかかることも事実である。さらに昨今では、人材不足に悩む企業も多く給与水準や賞与の引き上げ、福利厚生の拡充などの対策で会社の魅力度向上に努める会社も多い。

「中小企業白書(2022年)」によると、人手不足への対応策として63.6%の会社が給与水準の引き上げに取り組んでいることがわかる。給与水準が上昇すると法定福利費も上がり、総じて人件費が上がってしまうことには注意が必要だ。

人件費を決める際に重要な経営指標

人件費の上昇によって経営を圧迫しないために、「売上高人件費率」と「労働分配率」の2つの経営指標を用いる方法がある。

売上高人件費率

自社の売上に対する人件費の割合を示す指標だ。単に「人件費率」といわれることもある。会社の経費の多くを占めるのは人件費であり、売上高人件費率の上昇は営業利益率の低下につながる。そのため、売上高人件費率は人件費が経営を圧迫しない水準であるかどうかを分析するためにも重要な経営指標と考えられる。労働分配率

付加価値に対する人件費の割合を示し、生産性を測る指標として財務分析に使われる。簡単にいうと「会社が稼いだお金をどのくらい従業員に分配しているか」を数字にしたものだ。売上高人件費率と並び、人件費に関わる経営指標で重要な経営指標だが、売上高人件費率が売上高に対する割合なのに対して、労働分配率は利益に対する割合である。

生産性向上を目指すためには、従業員のモチベーションを高めるために必要な人件費をかけることも大切だ。しかしかえって経営を圧迫することは、本末転倒となってしまうため、これらの2つの指標を用い、順当な人件費を決めるといいだろう。以下で、それぞれの計算方法や目安について解説する。

売上高人件費率の計算方法や目安

まずは、売上高人件費率の計算方法と適正な目安を見ていこう。

人件費率の計算方法

売上人件費率は、以下の計算式を用いて計算できる。

- 売上人件費率=(人件費÷売上高)×100

なお人件費には、先に解説した通り給与や役員報酬、賞与、退職金だけでなく、法定福利費や厚生福利費なども含まれる。

人件費率の適正な目安

人件費率を経営指標として見る場合は、(1)事業における人件費の割合が適正かどうかと(2)従業員への還元度が適正かどうかの2つを知ることができる。

人件費率が高い場合、会社の人件費に対する負担割合が大きいことを示し、反対に低い場合には、会社の人件費に対する負担割合が小さいことを示す。人件費率が高すぎる場合には、売上高が少ない、人的コストが多すぎのいずれかが原因か、または両方が原因であることが考えられる。

人件費率が低くければ生産性が高いとも言えるが、低ければよいというものでもなく、社員への還元が適正ではない可能もある。社員への還元が十分に行われていない場合には、社員のモチベーションが下がり、サービスの質の低下や業務効率の低下が起こる、離職者が増え人手不足になる、会社の評判が落ちて優秀な人材を採用できなくなるなど経営へ悪影響を及ぼすことが懸念される。

産業別・業種別人件費率

人件費率は、産業や業種によって大きな違いがある。人件費率の適正な目安を知るには、自社の業態の平均的な人件費率を把握しておくとよいだろう。中小企業庁が発表している「中小企業の経営指標(概要)~中小企業経営調査結果~」による主な産業別の人件費率は、以下の通りである。

卸売業総平均(売上高対人件費率)7.2%

小売業総平均(売上高対人件費率)14.47%

飲食店平均(売上高対人件費率)33.1%

旅館業平均(粗収入高対人件費率) 37.5%

なお、同じ産業内でも業種によって人件費率は多少異なる。例えば、小売業であるスーパーマーケットの売上高対人件費は10.7%であるが、コンビニエンスストアは9.6%である。自社の業種に合わせて参考にするとよいだろう。

参考:中小企業庁 「中小企業の経営指標(概要)~中小企業経営調査結果~」

労働分配率の計算方法や目安

続いて、労働分配率の計算方法と目安を紹介する。

労働分配率の計算方法

「労働分配率」は、次の計算式で求められる。

- 労働分配率(%)=人件費÷付加価値×100

この計算で用いる付加価値とは、労働によって付け加えられた価値を数値化したもので、大きく2つの算出方法がある。1つ目は、中小企業庁方式と呼ばれるもので売上から原材料費や外注費用などを差し引いて計算する「控除法」だ。2つ目は、日銀方式と呼ばれ経常利益に人件費や減価償却費などを加えて計算する「加算法」である。

中小企業庁方式は中小企業向け、日銀方式は大企業向けの計算式だ。ほかにも便宜的に売上総利益を付加価値とする考え方もある。

控除法(中小企業庁方式)の付加価値計算式

付加価値=売上高−外部購入価値(材料費、購入部品費、運送費、外注加工費など)

加算法(日銀方式)の付加価値計算式

付加価値=経常利益 + 人件費 + 賃借料 + 減価償却費 + 金融費用 + 租税公課

労働分配率の適正な目安

単純に労働分配率の数字だけを見て利益が大きくて人件費が少ない状態、つまり、労働分配率が低い状態は人的生産性が高いといえる。しかし、人件費率でも解説した通り、人件費を抑えすぎると社員のモチベーションが下がり、サービスの質の低下や業務効率の低下が起こる可能性が高まる。それにより、離職者が増えて人手が不足することが考えられるので、一概に低ければ良いとも言えない。

経済産業省が発表している「2022年企業活動基本調査速報-2021年度実績-」の産業別労働分配率は以下の通りである。

製造業:46.0%

卸売業:46.6%

小売業:49.2%

労働分配率は、業種だけでなく企業規模によっても異なる。特に最新の生産設備を備える大企業と、そうではない中小企業では大きな差がある。企業規模別の労働分配率は「2023年度中小企業白書」で以下のように示されている。

大企業:52.4%

中規模企業:78.8%

小規模企業:91.0%

そのため、業種別・企業規模別労働分配率と比較をしつつも自社の労働分配率が、時系列で高くなっているのか低くなっているのかによって対応を考える必要がある。上記の産業別労働分配率については、あくまで目安として参考にするとよいだろう。

参考:経済産業省 「2022年企業活動基本調査速報-2021年度実績-」

人件費率や労働分配率を下げるには?

解説してきた通り、人件費率も労働分配率も生産性を示す数字で、財務分析では重要な指標だ。人件費率、労働分配率のいずれも数値が低い方が、生産性が高いことを表しているため、効率的な経営ができているといえる。では人件費率や労働分配率を下げるには、どのようにしたらよいのだろうか。

人件費率、労働分配率とも計算式の分子は人件費となるため、人件費を減らせば人件費率も労働分配率も下がることになる。この場合、単純に給与を下げると社員のモチベーションが下がってサービスの質や仕事の効率が低下するばかりか、最悪の場合には離職者が増えて人手不足となることが考えられる。

もし、人件費を減らす場合には、無駄な業務を見直したり、事務作業をアウトソーシングしたりして、残業を減らすなどの方法をとると良いだろう。

逆に人件費を下げることなく、人件費率や労働分配率を改善する方法もある。それぞれの計算式で分母にあたる、売上高や付加価値を上げることだ。

人件費の適正な水準を把握するための分析方法

上記で紹介した以外にも、人件費については確認しておきたい指標がいくつかある。以下では特に重要なものをまとめたので、余裕のある経営者はあわせてチェックしていこう。

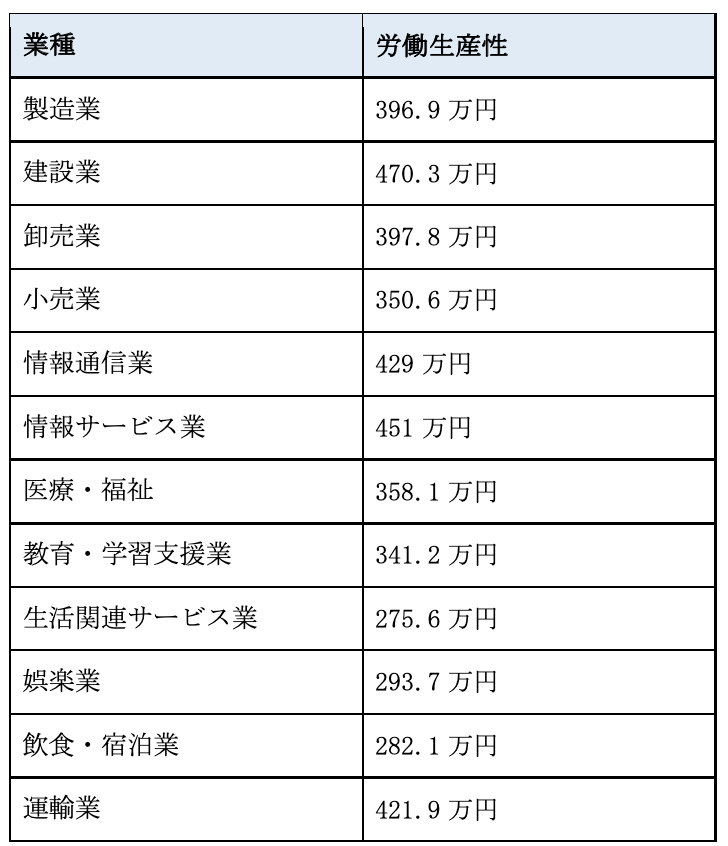

労働生産性

労働生産性は、従業員1人あたりの売上への貢献度を数値化した指標である。

労働生産性=付加価値(粗利)÷従業員数×100

簡単に言えば、各従業員のパフォーマンスを表す指標なので、労働生産性が高いほど企業経営は安定しやすい。労働生産性は、労働分配率と同じく業種や企業規模によって差があるが、ここでは日本政策金融公庫が小規模企業の決算データをもとに収益性や生産性の集計結果からいくつかの業種の労働生産性を紹介する。

注:建設業・製造業は2022年度、その他の業種は2021年度調査

情報通信業や建設業などの専門職は、全体的に労働生産性が高い傾向だ。一方で、サービス業や娯楽業などは労働生産性が低いため、1人あたりの人件費を抑える工夫が求められる。全体の傾向としては、パートをはじめとした非正規労働者が少ない業種ほど、労働生産性が高くなりやすいと言える。

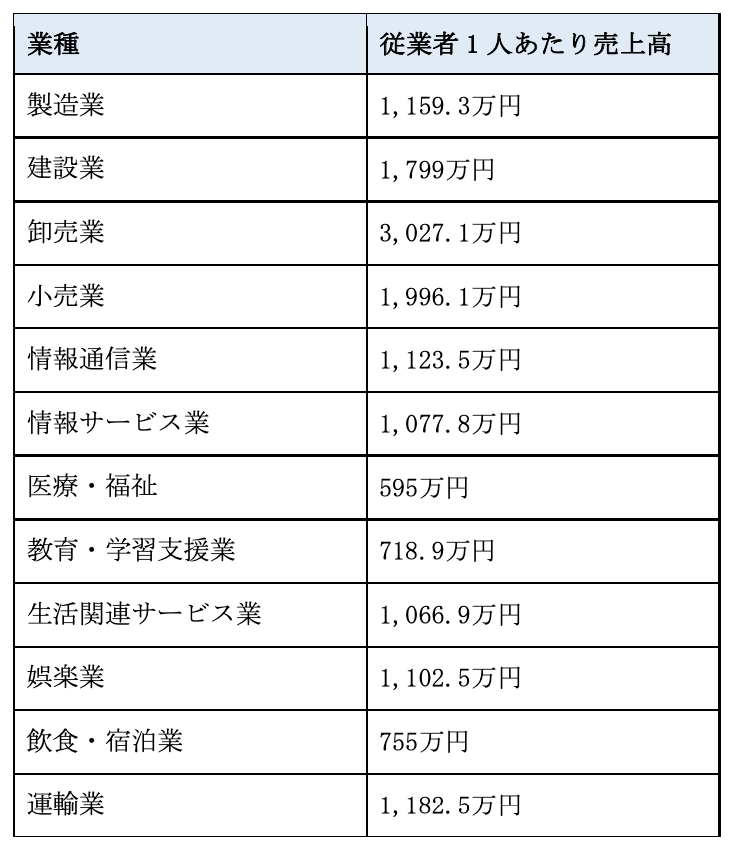

1人あたり売上高

1人あたり売上高は、各従業員が稼いだ売上高を平均化した指標である。

1人あたり売上高=売上高÷従業員数

同業他社と比較しやすい指標だが、1人あたり売上高が上昇傾向にあったとしても、必ずしも経営が安定しているとは限らない。仮に原価が上昇すれば、売上高が伸びているにも関わらず純利益が減るようなケースも考えられるためだ。

そのため、上記の売上高を「経常利益」や「売上純利益」に変えて、さまざまなパフォーマンスを細かく把握することが望ましい。参考程度に、先に紹介した日本政策金融公庫の調査から従業者1人あたり売上高を紹介しよう。

注:建設業・製造業は2022年度、その他の業種は2021年度調査

先に見た労働生産性と見比べてみると、従業員1人あたり売上高は高くても労働生産性が低めの場合や、その逆の場合など業種によって異なることがわかる。この指標だけで収益性を判断することは難しいため、人件費を含めた原価や利益の内訳もチェックしながら、収支のバランスを慎重に判断していきたい。

1人あたり経常利益

1人あたり経常利益は、各従業員が生み出した経常利益の平均値を表した指標である。

1人あたり経常利益=経常利益÷従業員数

事業全体に対しての利益の平均値なので、売上高よりも従業員の収益性への関連度を確認しやすい指標だ。なお、経常利益を売上高で割ると売上高経常利益率が算出でき、経営活動における収益力の高さを分析できる。

1人あたり伸び率

1人あたり伸び率は、各従業員の成長度合いを判断する指標である。

1人あたり伸び率=1人あたりの売上高(当期)÷1人あたりの売上高(前期)×100

前期との比較を算出する指標なので、計算結果が毎年プラスになっていれば人材教育の方向性が合っていると判断できる。また、上記の「売上高」を別のデータに置き換えて、各結果を比較することも重要なポイントだ。

○1人あたり伸び率の種類と理想形

①1人あたり経常利益伸び率

②1人あたり営業利益伸び率

③1人あたり売上純利益伸び率

④1人あたり売上高伸び率(※上記の式)

「1 >②>③>④」の順になることが望ましい。

上記の経常利益とは、通常の業務によって得た利益である。この利益が多いほど稼ぎ出す力があり、収益につながる領域が広いことを表すため、何らかの経営課題を抱えている企業は経常利益を積極的に見直したい。

人時生産性

人時生産性は、1時間の就業に対して「どれだけ利益を稼いでいるか?」を表す指標である。

人時生産性=基準となるデータ÷総就業時間

上記の「基準となるデータ」には、売上高や営業利益、付加価値などを使用する。自社が特に重視すべきデータを用いれば、ビジネスモデルやオペレーションの効率性を判断できるだろう。

人時生産性は競合他社との比較が難しく、業種や規模、価格帯によって結果が大きく異なる。そのため、時間帯別や売り場別、商品のジャンル別などに分けて算出し、自社ならではの課題を洗い出す分析方法が有効だ。

見つかった課題に対して細かく対策を立てれば、従業員が見ても分かりやすい販売戦略を組み立てられる。

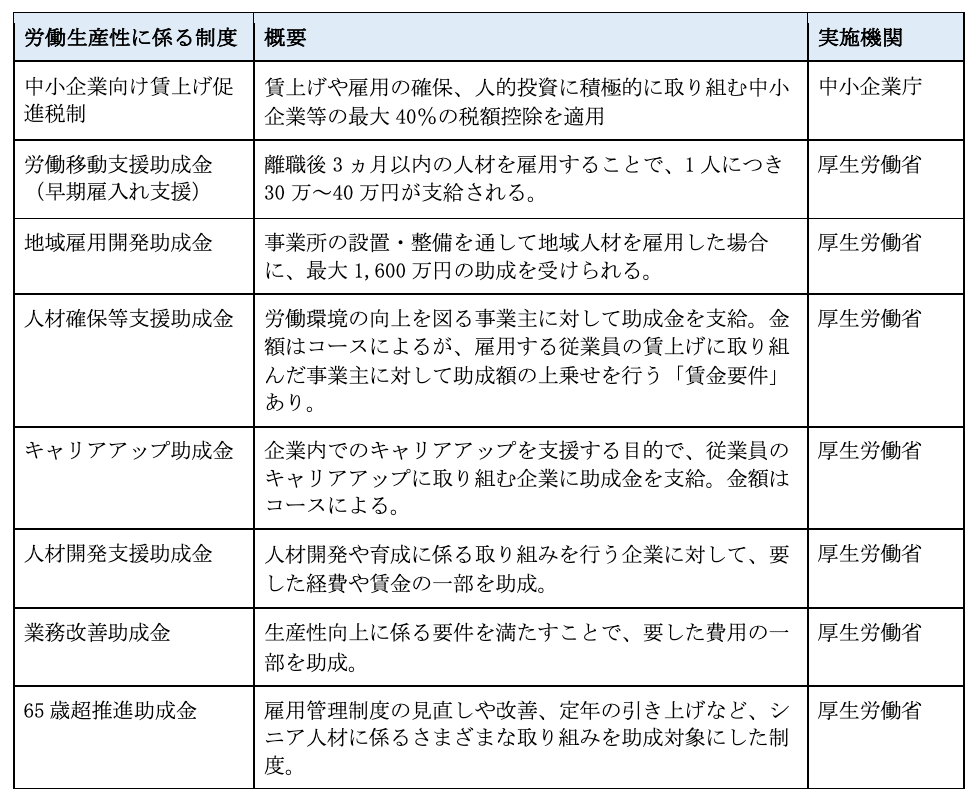

指標の改善によって優遇措置を受けられるケースも

ここまで解説した指標の中には、改善を図ることで税の優遇措置や補助金などといった支援を受けられるものがある。2023年時点で実施されている支援策をいくつか紹介しておく。

これらのなかには労働生産性を向上すると優遇措置を受けられるものもあるため、積極的に申請を考えたいところだ。

なお、事業所の所在地によっては各自治体の制度も利用できるため、都道府県や市区町村の公式サイトも確認することを推奨する。

従業員の働き方を見直すポイント

従業員の働き方は、思いつきの施策によって改善できるものではない。また、短期間の改善も難しいため、前述のように人件費などを細かく分析して、中長期の計画を立てる必要がある。

改善計画の策定にあたっては、近年重視されている「働き方改革」を意識することも重要だ。中小企業庁は副業や兼業、テレワーク、外国人労働者の受け入れなどを積極的に推進しており、熱心に取り組んだ企業に対する支援策も用意している。

効果的な対策を立てることが難しい場合は、以下のような相談窓口の利用を検討したい。

○働き方改革に関する相談窓口

・よろず支援拠点

・働き方改革推進支援センター

・労働基準監督署(労働時間相談・支援コーナー)

・ハローワーク

上記はいずれも公的な窓口であり、相談内容に関わらず無料で相談できる。また、中小企業庁の公式サイトではガイドラインも公開されているので、積極的に活用していこう。

人件費に関するよくある質問集

経営コストの中でも、人件費は努力次第で大きく改善できるものである。以下では、人件費に関する基礎知識を分かりやすくまとめたので、具体的なプランを立てる前にチェックしておこう。

Q1.人件費はどれくらいが妥当?

業種や規模にもよるが、売上高に対する人件費の割合は約13%が平均とされている。対給与比では1.5~2倍程度であるため、経営コストの中でも人件費の負担は大きい。

人件費は努力次第で削減できるが、給与や賞与、退職金や福利厚生費はもちろん、採用研修費なども含まれており、過度に削減すると従業員のモチベーションが低下する恐れがある。就労環境の悪化や売上低下にもつながるため、業種別の人件費率なども参考にしながら、慎重に取り組まなければならない。

Q2.人件費には何が含まれる?

人件費に含まれるものは、「現物給与」と「現物給与以外」に大別すると分かりやすい。

現物給与としては、所定内賃金や法定時間外労働に対する賃金、賞与、一時金が挙げられる。なかでも法定時間外労働に対する賃金(手当等)は、時間外手当や休日労働手当、深夜残業手当などが含まれており、所定内労働に対する賃金の割増額も法律で取り決められている。

従業員の勤務状況を整理・把握した上で、個々人の業務内容や業務負荷までも分析した上でバランスを調整することも必要だ。

一方で現物給与以外には、福利厚生費や採用コスト、教育研修費、退職金などがある。現物給与に比べると削減しやすいが、過度な削減はスキル不足やモチベーションの低下、社会的信用性の悪化を招く恐れがある。

Q3.人件費は給料の何倍くらい?

一般社員の人件費は、給与の1.5~2倍程度といわれている。この数値はあくまで目安であり、規模が大きい企業ほど1人あたり売上高が中小規模の企業よりも高くなりやすいため、多くの人件費がかかる。特に、福利厚生や社会保障が充実している企業、出張が多い企業などは、人件費の負担がさらに増える可能性もある。

Q4.人件費は売上・粗利の何%くらい?

売上・粗利に対する人件費の割合は、企業の業種や規模によって大きく異なる。

一般的な飲食店における人件費率は、売上高の20~30%が目安である。一方、出張や外回りの営業が多いサービス業では、人件費が売上高の50%を超えるケースも珍しくない。

仮に人件費が高くても、収入が多ければ経営的には問題がないため、人件費は粗利益との比較も重要である。粗利益に対する人件費の割合については、一般的には50%以下が適正とされている。

Q5.人件費は経費に含まれる?

人件費は営業損益の構成要素であり、一般的な法人では「販売費及び一般管理費」として経費計上を行う。ただし、勘定科目に関するルールは特に設けられておらず、一部を「製造原価」や「給与手当」として計上する企業も存在する。

個人事業主についても、青色申告をしている場合は専従者給与を必要経費にできる。配偶者への給与は年間86万円、それ以外への給与は年間50万円までが非課税となるため、確定申告書への記載を忘れないようにしたい。

Q6.法定福利費とは?人件費の何%が妥当?

法定福利費とは、法律上で負担が義務づけられている福利厚生費である。基本的には社会保険料が該当し、健康保険料や厚生年金保険料、介護保険料、労災保険料などが含まれる。

法定福利費は現金給与の16~20%程度であるため、人件費全体の中ではそれほど大きなコストではない。また、算出方法や税率が明確に決められている影響で、企業努力により削減できる範囲は限られている。

したがって、人件費を大きく削減したい場合は、各種手当などの法定外福利費に目を向けることが重要だ。

Q7.法定福利費に支払い義務はある?

法定福利費の負担は法人の義務である。基本的には、従業員と法人が半額ずつ支払う「労使折半」が採用されており、各従業員の負担額を計算した上で徴収・支払いをしなければならない。

なお、法定福利費には「子ども・子育て拠出金」も含まれるが、この拠出金は子どもの有無に関わらず全従業員が負担するものである。

Q8.人件費の考え方は?

人件費に含まれる具体的なコストは、は基本的に正社員、非正規社員の別に関係なく同じである。ただ、派遣社員の場合は通常派遣会社が給料を支払い、派遣受け入れ企業は派遣会社に派遣料を支払う。しかし例えば、派遣社員が正社員と同じように労働している企業では、「外注人件費」などとして人件費であることがわかるように管理すると労働生産性などの指標分析がしやすくなる。

Q9.人件費の計算方法は?

人件費率の中でもよく用いられる売上高人件費率は、「売上高人件費率=(人件費÷売上高)×100」の式で計算できる。なお、人件費には所定内賃金や賞与などの「現物給与」と、退職金、福利厚生費、法定外福利費などが含まれる「現物級以外の労働費用」がある。

Q10.人件費はいくらかかる?

『令和3年就労条件総合調査の概況』によると、常用労働者の人件費に該当する「労働費用総額」は、1人1ヵ月平均 40万8,140円である。なお、「現金給与額」の割合は 82.0%、福利厚生費や退職金などに該当する「現金給与以外の労働費用」の割合は18.0%だ。

企業規模別の人件費は以下の通りで、大企業と中小規模企業との差額は最大で10万円ほどとなっている。

1,000人以上: 45万720円

300~999人:41万5,532円

100~299人:39万1,151円

30~ 99人:35万2,005円

また、「現金給与以外の労働費用」の内訳に着目すると、「法定福利費」が68.6%を占めており、次に「退職金」が21.8%、「法定外福利費(福利厚生費)」が6.7%、「教育訓練費」が0.9%、「(人材)募集費」が1.0%と、社会保険などを含む法定福利費が大半を占めていることが分かる。

人件費率や労働分配率を意識した企業経営を

会社の利益を上げるために、経営者は人件費を下げることを考えがちである。しかし、従業員の給与を削ることで人件費を下げるが、かえって会社の経営に悪影響を及ぼしてしまう。

人件費の削減がやむを得ない場合を除き、人件費を下げるのではく売上高や付加価値を上げることで、人的生産性を高めることに最優先で取り組むべきだ。経営者は、人件費率や労働分配率を指標として経営分析を行うようにしよう。

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)