会社が年間を通じて利益を得た場合、所得に応じた法人税などの税金を納めることが必要だ。税金にはさまざまな節税対策がある。個人に比べて納税額が大きい法人の場合、節税次第で「より一層多くお金を残せるかどうか」が変わってくるだろう。法人の節税対策は、専門的な知識が必要なものや複雑なものが多いため、つい後回しにしがちだ。

しかし「どのような対策があるのか」を知っておくだけでもいざというときに具体的な手を打ちやすい。本記事では法人向けの節税対策について紹介する。

目次

- 節税対策の必要性

- 法人の節税対策におけるポイント

- 法人税とは

- 法人の節税方法

- 具体的な節税対策30選

- 1.役員報酬を増やす

- 2.社用車を導入する

- 3. 法人向け生命保険に加入する

- 4. オフィス賃貸料を前払いする

- 5. 出張旅費規程を作成する

- 6. 社員旅行の実施

- 7. 健康診断の実施

- 8. 団体定期保険への加入

- 9. 決算賞与の実施

- 10. 雇用促進税制を活用する

- 11. 飲食費や交際費を経費にする

- 12. 社用車に後からカーナビを取り付ける

- 13. 別会社を設立する

- 14. 共済制度への加入

- 15. 広告宣伝費の活用

- 16. レンタルサーバー代を年払いにする

- 17. ホームページ作成費用を経費にする

- 18. 書籍代やセミナー代を経費にする

- 19. モール出店費用を未払い計上する

- 20. エンジェル税制を活用する

- 21. 経営者の自宅を社宅扱いにする

- 22. 従業員に社宅を用意する

- 23. 地代家賃や保険料を年払いにする

- 24. 古い在庫や固定資産を処分する

- 25. 固定資産を修繕する

- 26. 少額減価償却資産の特例を利用する

- 27. 社会保険料や労働保険料の未払い分を計上する

- 28. 固定資産税の未払い分を計上する

- 29. 資本金の額を減らす

- 30. 消耗品をまとめて購入する

- 節税対策は時期を意識して動くことが重要

- 法人化は節税対策になる?

- 過度な節税はペナルティの対象?計画時の注意点

- 徹底した節税対策で会社を守ろう!

- 法人の節税対策に関するQ&A

節税対策の必要性

個人・法人にかかわらず課された税金は確定申告したうえで納めることが義務付けられている。しかし税金のなかには、一定の条件を満たせば減額させるものや支払う必要がなくなるものも多い。支払わなくてもよい税金はそのままお金として残るため、上手に節税すれば得をすることになる。ただし節税の方法はいわば「ノウハウ」として知られているに過ぎない。

そのため国や自治体は制度を用意しているだけで節税の仕方まで丁寧に教えてくれるわけではないのだ。税務署や税理士も基本的には正しい税金の納め方を正確にサポートしてくれる存在でしかないため、節税は自分で対策を練るしかないのが実情である。節税は脱税とは異なり合法的に納税額を減らせる手段だ。少しでも多く会社にお金を残すためにもより多くの節税方法を理解しておこう。

法人の節税対策におけるポイント

法人が対策可能な節税を大きく分類すると主に以下のような4つに分け方ができる。

- 控除制度などを利用し単純に納税額を減らす

- 会社の将来に役立てられるような投資を行う

- 自分や会社を守るための費用を節税に使う

- 会社の設備・環境を整備するための投資や消費活動費用を行う

また節税の効果が「半永久的に続くものなのか」「どのタイミングで行うのか」「キャッシュを使う必要があるのか」なども節税対策を考えるうえでのポイントとなる。

法人税とは

節税対策を理解する前に法人税についておさらいしておこう。法人税は、「法人所得税」「法人住民税」「法人事業税」の3つに大別できる。所得税は国税、住民税と事業税は地方税だ。法人税は利益額から損失額を差し引いた所得をもとに税法に従って算出。法人税率は所得により異なるのが特徴だ。特に法人所得税は、所得が800万円以下の場合15%だが、800万円超の部分になると23.20%に大きく上昇する。

その他の法人税も同様に所得が上がれば税率も上がる。地域により課される税金の割合が異なることも覚えておこう。

法人の節税方法

法人ができる節税の方法として代表的なものは、以下の3つに大きく分けられる。

- 益金を減らすことで課税対象となる所得額を減らす

- 損金として扱われていない項目を損金に回し、所得額を減らす

- 国が実施している特別控除制度を利用し税額を減らす

「課税対象となるものの金額を減らせば税金も減る」という考え方が1と2だ。3の優遇制度は、知っているかどうかで節税額に大きな差が出る場合もあるだろう。それでは、次項で具体的な節税対策を紹介する。

具体的な節税対策30選

以下で紹介する30の節税対策は「どのような方法があるか」の紹介に重点を置いているため、ある程度の解説に留めている。それぞれの詳しい方法は、個々で調べてもらいたい。

1.役員報酬を増やす

役員を新たに追加したり現在の役員報酬を増やしたりすることで法人税を抑えることが可能だ。法人税対策の王道ともいわれる手法である。ただし増やしすぎると所得税や住民税の負担も大きくなるため、バランスのとれたラインを見定め、適切な報酬額を設定することが重要だ。バランスが適切であるほど効果も大きい。

原則、役員報酬を年の途中で変更した場合は、その一部分しか経費にできない。役員報酬を変更できるのは、事業年度開始から3ヵ月以内である。また税務署に事前の届け出がない場合、役員への賞与は経費にできないため、こちらも注意が必要だ。

実は、法人税法上、役員へ支払う給与(報酬)や賞与は、原則損金に算入することができない。しかし次に記載する「定期同額給与」や「事前確定届出給与」については、例外的に損金に算入できる。

・定期同額給与

定期同額給与とは、簡単にいうと毎月支払われる同額の給与。役員報酬は、一般的に残業代や各種手当などがない。つまり役員には、毎月同額の給与が支払われる。一方、特に中小企業の場合、株主と取締役が同じ(経営者本人)か、もしくはその家族が役員に就いていることが多く役員報酬を変動させることで利益操作が可能だ。

そこで会社の経営状況が著しく悪化した場合など特別な場合を除き、役員への給与が毎月同額である場合に限って損金できる(税務署への届け出不要)。ただし毎年、事業年度開始日(期首)から3ヵ月以内に行われる通常の役員報酬の改定などについては、改定前後ともに定期同額給与として認められる。

・事前確定届出給与

事前確定届出給与とは、簡単にいうと役員への賞与である。上述した通り、役員へ支払う給与や賞与は、原則損金に算入できない。ただしあらかじめ税務署に届け出(事前確定届出給与に関する届出書)をすることで、役員賞与を損金に算入できる。

例えば「事前に届け出た報酬額より多く賞与を支払った」「事前確定届出給与に関する届出書に記載した支払日や金額などの情報と異なる役員賞与を支払った」といった場合、その支払い額は損金に算入できないため、注意が必要だ。

このほか通常の同族会社以外で、有価証券報告書に記載や開示をしているなどの一定の要件を満たす場合は、業績連動給与を損金に算入することもできる。

2.社用車を導入する

個人所有の自家用車がある場合、社用車とすることで車の取得費用を経費計上できる。また燃料費や自動車保険料、有料道路代なども経費として落とすことが可能だ。リースで利用している場合は、事業年度の期末に翌年分を一括前払いすれば翌年分のリース代もすべて経費計上できる。

車を購入した場合、原則購入金額(取得価額)を購入年度にすべて経費にすることができない。資産の種類ごとに定められた耐用年数の期間で、少しずつ経費にしていく。これを減価償却という。例えば100万円の資産を購入し、耐用年数が5年、償却方法が定額法の場合は単純計算で毎年20万円(100万円÷5年)を経費にできる(実際の計算は、もう少し複雑になる)。

しかし中古車は、新車を購入した場合に比べて耐用年数は短くなるため、短い期間で購入金額(取得価額)を経費にすることが可能だ。中古車の場合の耐用年数は、中古車を購入した時点で何年使用されていたかによって異なる。かなりの期間使っていた中古車を取得した場合は、購入金額(取得価額)を購入年度にすべて経費にできるケースもある。

3. 法人向け生命保険に加入する

生命保険のなかには法人保険があり保険料の一部または全部を損金に計上できるなど、節税効果が期待できる。期末ぎりぎりでも加入できる保険があることや解約してもお金を受け取れることなどのメリットがある節税対策だ。保険の補償も受けられるため、万が一の際も安心である。

ただし法人向け生命保険による節税については、税法の改正などにより、年々効果が薄くなってきている。この方法で節税を考える場合は、事前にその効果をしっかりとシミュレーションする必要があるので注意したい。

4. オフィス賃貸料を前払いする

家賃の前払いは、一定の条件を満たした場合「短期前払費用」の扱いとなり当期の損金として計上できる。現状に合わせた大きな節税効果につながるだろう。ただし最初の1年しか効果がなく翌期以降は前年と同様に年払いで支払う必要があるため、税金繰延対策として考える必要がある。

前払費用とは、リース料や会費などのように一定の契約に基づき、継続的にサービスなどの提供を受け、支払いが生じる費用だ。短期前払費用とは、前払費用のうち1年以内に提供を受けるサービスなどに対する支出。本来、その支出を経費にできるのは支出時ではなくサービスなどの提供を受けたときとなる。しかし短期前払費用の場合は、支払時にまとめて経費にすることができる。

5. 出張旅費規程を作成する

出張が多い会社の場合、「交通費」「宿泊費」「出張先」など諸費用を経費計上できるようにすれば大きな節税効果が期待できる。税務調査対策も兼ねて会社で出張旅費規程を定めておこう。出張の定義や交通費規程、何にいくらまで利用できるのかなど細かく規定を定めておくことが大事だ。

ただし出張旅費規程があるからといって、必ず出張費が経費に認められるということはない。出張旅費規程があるだけでなく、出張費の金額が適切かといったことも重要となるため、注意が必要だ。

6. 社員旅行の実施

社員と一緒に旅行へ出かける場合、旅行期間や参加人数の割合など所定の条件を満たせば費用を福利厚生費として計上できる。福利厚生費にできる項目を覚えておけば社員のモチベーションアップなどにもつなげられる。

7. 健康診断の実施

社員旅行と同様、人間ドックや健康診断を受けることで費用を福利厚生費として計上可能だ。ただし全社員を対象とする必要があり費用は会社が支払うことが条件となる。社会通念上、妥当な回数の健診を受けさせることも必要だ。

福利厚生費とは、従業員の福利厚生のために支出した費用で経費に算入可能だ。上述した社員旅行やここで述べた健康診断などを福利厚生費にするためには、金額が妥当であるだけでなく機会の平等も必要だ。

社員旅行や健康診断を一部の従業員のみを対象とする場合は、機会の平等には該当しないため、福利厚生費にならない。この場合、対象となった従業員の給与扱いになることがあるため、注意したい。

8. 団体定期保険への加入

企業が契約者となり従業員も加入できる団体定期保険に加入することで保険料を損金計上できる。会社が全額負担するタイプと従業員が任意でお金を支払うタイプがある。後者のタイプも保険料が割安であり一般の保険に比べ加入しやすいことがメリットだ。

9. 決算賞与の実施

決算時に賞与を支給すればタイミングが決算前でも後でも損金計上できる。想定外の利益を得た際などに税のバランスをとる目的で実施されることが多い。未払いの状況でも今期の損金として扱える。社員のやる気も引き出せるだろう。ただし決算前に未払いの状況で決算賞与を経費にするためには、次の条件を満たす必要がある。

・賞与の支給額を従業員全員に、同時期に通知していること

・決算から1ヵ月以内に、通知した金額を従業員全員に支払っていること

10. 雇用促進税制を活用する

一定の地域で無期雇用かつフルタイムの雇用者を1人増やすごとに税額控除を受けられる制度がある。一定の条件を満たせば法人税から一定割合の金額を控除できる制度だ。事業の拡大を検討している場合は、雇用促進税制などを有効に活用しよう。

なお雇用促進税制には、期限がある。期限が延長されることも多いが、その内容は税制改正などで異なることも多い。雇用促進税制を検討する場合は、自社が対象になるのかなど事前のシミュレーションが必須だ。

11. 飲食費や交際費を経費にする

損金算入が可能な飲食費や交際費を経費として計上すれば節税効果が期待できる。中小企業と大企業で限度額が異なるため、上限を確認して有効活用しよう。内容によっては経費として認められない場合もあることに注意が必要だ。

12. 社用車に後からカーナビを取り付ける

車両などの固定資産は減価償却の対象となるため、1年の経費に計上できず通常の節税対策は行えない。しかし別途カーナビを後から取り付けた場合、車両と同じ固定資産とはみなされないため、経費として落とすことが可能だ。

13. 別会社を設立する

子会社やグループ会社を設立することでさまざまな節税効果が期待できる。「軽減税率の適用」「消費税免除」「特例の適用効果が増える」など複数のメリットを受けられるのが特徴だ。経営が順調なら検討してみよう。ただし節税対策のための別会社は、租税回避となり脱税とみなされることがある。別会社を設立する際には、租税回避とみなされないように十分に注意することが必要だ。

14. 共済制度への加入

事業を廃業した際などに退職金を受け取れる小規模企業共済に加入すれば掛け金を支払った分だけ節税できる。老後の保障として役立つほか一定の条件を満たせば事業資金の融資を受けられる場合もある。

15. 広告宣伝費の活用

広告宣伝にかけた費用は、経費として計上できる。状況に応じて大きな節税につながるおすすめの方法だ。広告宣伝費として落とせる種類は広い範囲で認められているため、会社にとっても大きなメリットとなるだろう。

16. レンタルサーバー代を年払いにする

自社のホームページを運営している場合、サーバー代を年払いにすることで全額を当期に費用として計上できる。ドメインの取得費用なども同様に経費として落とせるため、節税対策の一つとして覚えておこう。

17. ホームページ作成費用を経費にする

ホームページ作成を外部に依頼する場合は、作成費用を経費計上できる。メンテナンス費用なども含めるとそれなりに高額な費用となることが多いため、節税対策として有効だ。ただしECサイトなど一部のホームページの作成費用は、資産計上が必要となることもあるため、注意が必要だ。

18. 書籍代やセミナー代を経費にする

事業活動で必要な書籍を購入したりセミナーに参加したりした場合に発生する費用は、経費として落とすことが可能だ。ただし自社の経営に役立つと認められるものでなければならないことに注意しよう。

19. モール出店費用を未払い計上する

ネットショッピングサイトなどに自社ショップを出店している場合、出店費用を決算時に未払い計上すれば節税対策につながる。電話やインターネット回線などの通信費、リース費用、保険料なども未払い金として計上できることを知っておこう。

20. エンジェル税制を活用する

エンジェル税制とは、個人投資家が一定の企業に投資を行った場合に税の優遇が受けられる制度だ。近年は、事業の一環としてベンチャー企業などに投資を行うケースが増えている。法人税の節税とは異なったものだが、自社がエンジェル税制の対象となる企業なら個人投資家からの資金調達がしやすくなる。

21. 経営者の自宅を社宅扱いにする

法人であれば、経営者の自宅を社宅(役員住宅)として扱える。最低でも家賃の50%程度を経費化できるため、ケースによっては大きな節税効果を見込めるはずだ。ただし、対象物件を会社の所有物にする必要があるので、資金確保などの準備は早めに進めておきたい。経営者の自宅を社宅扱いとして経費にする場合は、経営者から一定の賃料を受け取る必要がある。

受け取る賃料の額は、その住宅が小規模な住宅なのか、小規模な住宅以外なのかによって計算方法が異なる。また小規模な住宅以外の場合は、その社宅が自社所有の社宅か、第三者からの賃貸なのかによっても受け取る賃料の額が異なる点も押さえておきたい。経営者の自宅を社宅扱いにする場合は、事前に綿密なシミュレーションが必要である。

22. 従業員に社宅を用意する

会社の所有不動産を従業員用の社宅にすれば、必要経費を損金に参入できる。社宅は福利厚生としても活用できるため、節税面以外にも従業員満足度の向上や離職率の低下などにもつながる。一方で、住宅手当の支給は「給与扱い」となるので注意しておきたい。従業員に社宅を用意する場合、従業員から一定の家賃(賃貸料相当額)を受け取らないと、賃貸料相当額が従業員の給与として課税されてしまう。

賃貸料相当額は、社宅の固定資産税の課税標準額や総床面積などで計算する必要がある。

23. 地代家賃や保険料を年払いにする

前述のレンタルサーバー代のほか、地代家賃や保険料なども年払いへの変更を検討したい。これらの費用を年払いにすれば、その全額を当期の経費としてまとめて計上できる。ほかにも年払いにできる経費はいくつかあるため、ランニングコストの支払い方法はすべて確認しておこう。

24. 古い在庫や固定資産を処分する

古い在庫や固定資産を処分すると、その処分にかかった費用を損金に計上できる。固定資産については、処分をすることで固定資産税を抑える効果も見込めるためぜひ取り組んでおきたい。なお、廃棄処分の費用を損金計上するには、「廃棄証明書」などの証明書類が必要になる。

25. 固定資産を修繕する

固定資産には、もう一つ活用方法があり現状を維持するための修繕であれば、その修繕にかかった費用のすべてを損金計上できる。なお、「資産価値を高める修繕」に該当する場合は、減価償却によって処理をする必要があるので注意しておきたい(資本的支出として扱われる)。例えば、壁や床の傷ついた箇所やその周辺のみを修繕した場合は修繕費になる。

しかし建物の避難階段の取り付けや、倉庫から事務所へなど用途変更のための模様替え、改装などは資本的支出となるため注意したい。

26. 少額減価償却資産の特例を利用する

青色申告をしている中小企業の場合は、30万円未満の減価償却資産を一括で費用計上できる。ただし、20万円以上の資産は300万円までの計上が限度であり、適用にあたってはいくつか要件が設けられているため、制度の概要はしっかりとチェックしておこう。

少額減価償却資産の特例が利用できる主な適用要件として、青色申告をしている個人事業主または中小企業者等で、常時使用する従業員の数が500人以下(2020年4月以降に取得した場合)であることが挙げられる。

27. 社会保険料や労働保険料の未払い分を計上する

支払時期や資金的な事情で支払いが遅れている場合は、社会保険料・労働保険料の未払い分をその年の費用として計上できる。債務が確定していれば利用できる制度なので、年末直前に節税対策をする場合や従業員が多い企業などは、その年の税金を減らすテクニックとして覚えておきたい。

28. 固定資産税の未払い分を計上する

固定資産税の支払い分は、経理処理を簡略化する目的で納付した事業年度に費用計上されることが多い。しかし、実は賦課決定のあった事業年度に計上することも可能なので、すでに納税通知書が届いている未払い分についてはその年の費用として計上できる。

29. 資本金の額を減らす

企業にもよるが、資本金の額を減らす「減資」にはさまざまな節税効果がある。例えば、法人住民税の均等割りや法人税率、消費税の免税期間など、資本金の額によって負担が変わる税金はいくつか存在する。ただし、減資をすると金融機関からの評価が下がるケースもあるので、資金繰りに悩まされやすい企業は特に注意しておきたい。

30. 消耗品をまとめて購入する

継続的に使用する消耗品については、購入したタイミングで経費にすることが認められている(※通常は使用を始めた日)。つまり、ボールペンなどの事務用品やティッシュ、トイレットペーパーなどをまとめて購入しておくと、その年の税負担を軽減することができる。

節税対策は時期を意識して動くことが重要

ここまで多くの節税対策を紹介したが、実は時期によって企業がとるべき行動は変わってくる。1年間のスケジュールを立てて、それを確実に実行することが重要になるため、以下で時期ごとの動き方も確認しておこう。

【決算から12ヵ月前】納税スケジュール・節税スケジュールを立てる

前年度の決算が終わったら、まずは年間の納税スケジュールを確認する。「どのタイミングでどの税金がいくら発生するか?」を整理しておけば、納税のための資金確保が楽になるだけではなく、節税すべき税金の種類も見極めやすくなるはずだ。

節税すべき税金が分かったら、次は上記で紹介した方法のなかから、重点的に取り組むべき対策を決める。そのうえで、今後1年間の大まかな節税スケジュールを考えていこう。

【決算から3ヵ月前】決算対策のシミュレーションをする

決算から3ヵ月前のタイミングでは、決算対策の細かいシミュレーションを行っておきたい。具体的には、すでに確定した9ヵ月分のデータを踏まえて、残った3ヵ月分の利益や経費を予測していく。

○決算対策シミュレーションの流れ

【1】月次のデータをもとに、残り3ヵ月分の売上を予測する

【2】売掛金や前受金など、決算までに受け取れる売上を細かく確認する

【3】基本的な経費や減価償却費を予測して、その合計額を【1】【2】から差し引く

上記のシミュレーションが完了したら、作成したデータを眺めながら「3ヵ月で行える節税対策はないか?」を慎重に考えよう。節税対策の漏れを防ぎたい場合は、事前に自社専用のチェックシート(※有効な節税手段をまとめたもの)などを作っておくと効果的だ。

なお、時間に余裕がある場合は、上記の決算対策シミュレーションを毎月末のタイミングで行うことが望ましい。

【決算直前】節税対策の漏れを徹底的にチェックする

本年度の決算が直前に迫ったら、できるだけ早めに「節税対策の漏れ」をチェックしておく。特に確認しておきたいポイントとしては、以下の3つが挙げられる。

○直前に確認しておきたいポイント

・今からでも行える節税対策はないか?

・自社ならではの節税対策はないか?

・実行または反映を忘れている節税対策はないか?

業界によっては税金に関するルールが頻繁に変わることもあるため、特に「自社ならではの節税対策」はこまめに情報収集をしておきたい。特に税制が改正されるタイミングでは、政府の公式サイトやポータルサイトなども活用しながら、入念に情報収集することを心がけよう。

法人化は節税対策になる?

法人化には次のようなメリットがあるため、個人事業主が法人化すると節税につながる可能性がある。

○法人化のメリット(税務面)

・個人の収入を役員報酬として支払える

・従業員への退職金が損金として扱われる

・欠損金の繰越控除期間が長くなる(10年間)

・消費税の免税期間を活用できる(2年間)

・個人の収入を役員報酬として支払える

法人化のメリットとして、まず挙げられるのが本人や家族への給与が経費にできることである。個人の場合は、本人や家族への給与は、原則経費にできない。しかし法人にすれば、役員報酬として本人や家族への毎月の給与を経費にできる(定期同額給与の場合)。

・従業員への退職金が損金として扱われる

従業員への退職金が経費(損金)になるのは、個人でも法人でも同じだ。しかし個人は、本人や家族への退職金を経費にできないのに対し、法人では適切なものであれば、本人や家族への退職金を経費(損金)にできる。

・欠損金の繰越控除期間が長くなる(10年間)

欠損金(赤字)が出た場合、個人でも法人でも青色申告をしていれば、翌年以降に繰り越すことができる。ただし個人の場合の欠損金が最大3年間の繰り越しであるのに対して、法人は最大10年間の繰り越しができるので有利になる。

・消費税の免税期間を活用できる(2年間)

法人を設立したら一定の要件を満たすと最大2年間、消費税の免税事業者になることが可能だ。そのため消費税の課税事業者である個人が法人化すればメリットになるが、法人化してインボイス制度を導入する場合は消費税の課税事業者になるため、注意したい。

ただし、個人事業主の所得税率は5~45%、一般的な法人の税率は36%前後となるため、必ずしも法人化が節税になるとは限らない。では、法人化のほうが有利になる所得のラインはどれくらいだろうか。

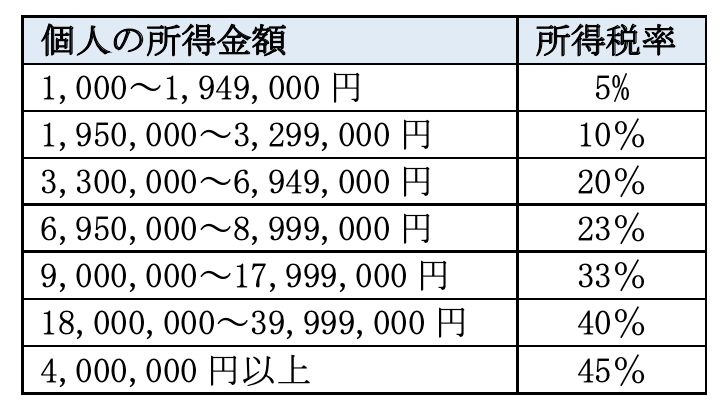

上の表は、2022年1月時点での所得税率をまとめたものだ。年間の課税所得が900万円を超えると税率が33%となるため、個人事業主としての所得がこの金額を超えたら法人化のほうが有利になる可能性が高い。

ただし、法人化による節税効果は「従業員を雇うか?」や「経費がどれくらい発生するか?」によって異なるので、ケースごとに細かいシミュレーションを行っておく必要がある。したがって、個人事業主としての所得が800万~900万円に達したら法人化を意識し、具体的なプランを立ててからシミュレーションをすることが望ましいだろう。

過度な節税はペナルティの対象?計画時の注意点

本記事で紹介したものはいずれも合法だが、過度な節税対策は「脱税」とみなされる恐れがある。政府も過度な節税には警鐘を鳴らしており、2015年には日本全国の税理士に対して、企業に提供している節税策の報告義務を検討し始めた。

では、企業が脱税のペナルティを逃れるためには、どのような点に気をつけて計画を立てれば良いのだろうか。

外部から見ても会計の状況が分かるようにする

さまざまな節税対策を実施すると、本来必要になる経費が分かりづらくなってしまうことがある。このような状態では、税務調査で帳簿などを確認されたときに指摘されかねないため、外部から見ても明確な会計資料を用意しておかなくてはならない。

そこでぜひ取り組んでおきたいことが、経営管理資料を別途作成する方法だ。例えば、1年間の会計資料だけではなく、月次の予算管理や経費管理をまとめておくと、自社の会計状況がより分かりやすくなる。

また、財務状況を把握することで新たな節税対策が見つかる可能性もあるので、会計資料はできるだけ細かいものを作成しておこう。

ペーパーカンパニーの設立は避ける

ペーパーカンパニーとは、事業活動の実態がない企業のことである。主に節税対策や犯罪行為に活用されており、例えば本社で発生した利益をペーパーカンパニーに分散させると、法人税や消費税などを軽減させる効果が見込める。

ペーパーカンパニーの存在自体は違法ではないが、実は場合によっては脱税とみなされるので注意が必要だ。特にタックスヘイブンとペーパーカンパニーの両方を活用した節税は年々対策が進んでおり、2016年にはパナマ文書(※)の情報が漏えいしたことで、日本における多額の申告漏れも発覚した。

つまり、ペーパーカンパニー設立による節税はグレーゾーンであり、今後も規制が強化されていく可能性が高いので、基本的には節税計画に含めないことが望ましいだろう。

(※)租税回避行為に関する機密文書のこと。

不安な場合は税理士に相談をする

脱税の判断基準には「悪質性」や「故意性」などが含まれるため、素人では判断が難しい場合もある。実際に経営者自身が「問題ない」と判断していても、脱税や過少申告とみなされたケースは珍しくない。

したがって、節税に対して少しでも不安を感じた場合は、税理士などの専門家に相談をすることが重要だ。費用は発生するが、専門家に相談をすればより効果的な節税対策をアドバイスしてもらえる可能性もある。

徹底した節税対策で会社を守ろう!

本記事で紹介した節税対策のうち自社で可能なものをできるだけ多く取り入れられれば確実に節税へつながることだろう。節税への意識は、まずトップが強く持ち従業員まで広く浸透させる必要がある。税理士へ任せっぱなしにするのではなく実際に会社の舵取りを行う経営者自信が節税に関する知識を蓄えることでより効果的な対策を打ち出せるようになるだろう。

法人の節税対策に関するQ&A

Q.法人が行う節税対策とは?

A. 法人ができる節税の方法は、大きく分けて「益金を減らす」「損金を増やす」「国が実施している特別控除制度を利用する」3つの方法がある。ただし益金を減らす節税方法は少なく、現実的には「損金を増やす方法」「特別控除制度を利用する方法」の2つだ。さらに損金を増やす方法・特別控除制度を利用する方法を分類すると主に以下のような4つの分け方ができる。

- 控除制度などを利用し単純に納税額を減らす

- 会社の将来に役立てられるような投資を行う

- 自分や会社を守るための費用を節税に使う

- 会社の設備・環境を整備するための投資や消費活動費用を行う

例えば、損金を増やす方法としては、必要な消耗品を購入するなどのさまざまな方法があり、控除制度には、一定の固定資産などを取得した場合の税額控除などがある。

Q.中小法人が行ったほうが良い節税対策は?

A. 法人ができる節税の方法の多くは、中小企業を対象にしたものが多い。そのなかで代表的なものは「少額減価償却資産の特例の活用」「決算賞与の実施」である。少額減価償却資産の特例とは、青色申告をしている中小企業が、30万円未満の減価償却資産を一括で費用計上できるというものだ。ただし、20万円以上の資産は300万円までの計上が限度である。

また決算賞与の実施とは、決算で利益が出る場合に利益の一部を従業員に賞与として還元するというものだ。経費にできる一定の要件はあるが、従業員のやる気を出すメリットもある。その他にも、古い在庫や固定資産を処分する、固定資産税の未払い分を計上するなどさまざまな節税方法がある。

Q.節税対策として個人が法人化するメリットとは?

A. 個人が法人化すると金融機関からの信頼が高くなり、融資が受けられやすくなるなど、さまざまなメリットがある。また節税対策としても多くのメリットがあるのが特徴だ。日本の税制は、個人と法人で大きく異なる。個人は、所得金額が大きくなればなるほど税率が高くなる累進課税制度だが、法人の税率は原則一律である。

そのため利益が大きく出ている個人の場合は、法人化することで税率を低く抑えることが可能だ。また税率以外にも次のような税務面のメリットがある。

- 個人の収入を役員報酬として支払える

- 従業員への退職金が損金として扱われる

- 欠損金の繰越控除期間が長くなる(最大10年間)

- 消費税の免税期間を活用できる(最大2年間)

Q.法人の節税対策はいつから始める?

A. 法人の節税対策をいつから始めるのかは、行う節税対策の種類によって異なる。ただ一般的に節税は、時期が早ければ早いほど多くの対策ができて効果も大きい。そのため1年間のスケジュールを立てて、それを確実に実行することが重要である。例えば決算から12ヵ月前には、納税スケジュール・節税スケジュールを立てるといった具合だ。

その後は、スケジュールに沿って節税対策を講じていくが、決算から3ヵ月前になったら決算のシミュレーションを行い「当初の計画に狂いがないか」「ここから3ヵ月で行える節税対策はないか」について再確認しよう。

決算直前に再度、利益などを確認し、さらに節税対策が必要かどうかを考える。ただし決算直前にとれる節税対策は、不要な商品などの廃棄や必要な消耗品や少額減価償却資産の購入など限られているため注意したい。

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)