(本記事は、三井住友トラスト・資産のミライ研究所の著書『安心ミライへの「資産形成」ガイドブックQ&A』きんざいの中から一部を抜粋・編集しています)

現在60歳代の人たちの特徴を歩んできた時代背景とともに教えてください

現在60歳代の人たちは、家庭に洗濯機やテレビの普及が進んだ1950年代に生まれ、日本経済が高度成長を続けるなかで育った、「ポスト団塊世代」を中心とする世代です。団塊世代とバブル世代の間の世代というとイメージしやすいかもしれません。

●しらけ世代だが若者消費の「型」つくる

団塊世代がその圧倒的な人数の多さから「競争・主張の世代」となり学生運動や仕事にも全力を傾けたのに対し、その下の現在60歳代の人たちにはクールな傍観者タイプが多く、無関心、無責任、無気力な三無主義の「しらけ世代」と称されました。

ただ、消費に関しては積極的で、多くの人がテニスやスキー、合コンを楽しみ、デートに車は必需品、デザイナーズブランド(DCブランド)からリゾート地のペンション、アニメまでさまざまなブームの火付け役となりました。若者消費の1つの「型」をつくった世代ともいえます。

「消費に前向き」はバブル世代の代名詞のように思われていますが、実は30歳〜50歳代のいずれの時点においても、ポスト団塊世代のほうがバブル世代より平均消費性向が高いということはあまり知られていません。

●恵まれた資産形成期

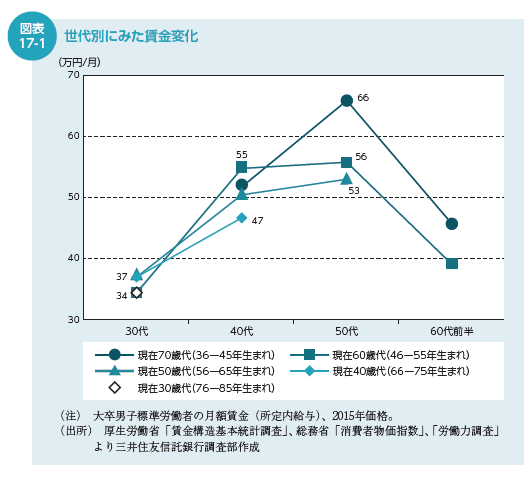

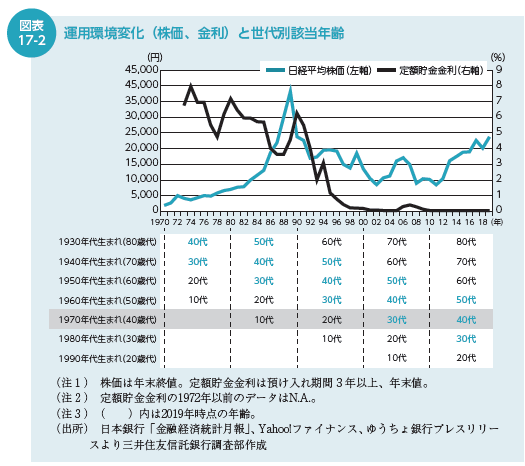

この世代は、資産形成に関しては相対的にラッキーでした。30歳代から40歳代にかけての働き盛りかつ資産形成真っただなかの時期がバブル景気に湧く1990年前後に当たっていたため、賃金が34万円→55万円と大幅に上昇(図表17-1)、株高・高金利という抜群の運用環境(図表17-2)のなかで貯蓄も順調に増加しました。文字通り「お金に働いてもらう」ことができたのです。

30歳代時点の貯蓄残高こそ400万円強と他の世代の30歳代時点より低めでしたが、40歳代までの10年間で680万円を積み増して残高は一気に1,000万円を突破、その後も10年ごとに540万円、490万円と着々と積増しを続けた結果、足元60歳代時点の残高は平均2,133万円と、老後生活に必要な資金の目安である2,000万円を余裕でクリアしています(図表18-2)。

●一見「逃げ切り世代」のようにみえるが……

ただ、2,000万円をクリアしているからといって、この世代の老後生活に何の不安もないというわけではありません。2,000万円という金額は夫婦ともに健常なケースの家計収支から算出された金額なので、要介護状態になればさらに必要額は増えますし、日本において少子高齢化の進行が止まっていない以上、年金や健康保険などの社会保障制度が変更され、高齢世帯の負担が増加することも想定しておく必要があります。

もう1つ、この世代の不安要素として考えておくべき点は、同居する未婚の子供を抱える人が少なくないことです。

60歳代世帯に占める「夫婦と子供からなる世帯」の割合は、1985年時点では約4分の1でしたが、足元では3割を超え、「夫婦のみの世帯」や「単身世帯」を上回り最も多くなっています(図表24-1)。そして、この子供(親元に同居する若中年層単身者)の無業者比率や非正規雇用比率が近年上昇しており、高齢の親が子供の生活費をまかなう比率は3割を大きく超えています(図表24-2)。

ひきこもりも含め、経済的に不安定なために独立できない子がいる場合、高齢世帯の家計収支の逼迫は避けられません。実際、世帯主が働いている60歳以上の夫婦と子供世帯の平均消費性向は85%前後ですが、世帯主のみが働いている世帯に限定すると100%を超え、毎月貯蓄を取り崩して生活するかたちとなります。

現在の60歳代には再雇用などで就業を継続している人が多いですが、いずれ年金生活者となった時に子供の暮らしまでまかなおうとすれば、2,000万円の貯蓄で「逃げ切り」というわけにはいかないかもしれません。

60歳から70歳代の資産に関するニーズに対し、金融機関はどのような機能を提供していますか?

60歳〜70歳代の20年間で起こるライフイベントは対象者の属性によってさまざまなものが考えられます。ここでは、給与所得者を前提として、図表25-1のとおり、「所得」と「親族」の観点から資産に関するニーズを導き出し、それぞれについて、金融機関がどのような機能を提供しているのかをみてみましょう。

●所得関連の主なライフイベントと資産に関するニーズへの対応

60歳〜70歳代は、定年延長やセカンドキャリア転職を考慮したとしても、この20年の間には就労期間が終了し、退職金の受取りや年金の受給が開始されている場合がほとんどです。退職金については、分割交付や定例給与への上乗せ給付によってそもそも退職金が存在しない等の新たなかたちも登場していますが、多くの場合は一時金で支給されています。

また、たとえば確定拠出年金(DC)についても、一時金での受取りが選択される場合もあり、総じてこの20年間は、「多額の一時金が流入する時期」であるといえるでしょう。

金融機関には、この多額の一時金の運用や管理に関する相談ニーズが寄せられています。銀行等の金融機関の窓口では、高金利の退職金専用の定期預金等の安全志向の商品に加え、投資信託や投資一任運用商品(ラップ口座)、変額年金保険等の値動きのある運用商品が取り揃えられており、個々人のリスク許容度に応じた商品が選択されています。

なお、退職金等の一時金は老後の生活の拠り所となる重要な資産であることから、過度にリスクの高い運用に振り向けることは適切ではないと考えられています。投資経験の多寡にもよりますが、運用商品の選択にあたっては、値動きの違う商品を組み合わせる分散投資や、商品性そのものに分散投資を組み入れたバランス運用型の商品を購入し、かつ、長期投資を前提としていくことが望ましいといわれています。

また、60歳〜70歳代は、「多額の一時金が流入する時期」であると同時に、定期収入の減少という事態に向き合わなければならない時期でもあります。定年延長やセカンドキャリア転職をした場合にも、働き盛りの頃と比べて所得水準は低下し、最終的には、この20年のどこかのタイミングにおいて、給与所得者から年金受給者へと移行します。

定期収入の減少と生活費の収支バランスについては、一時金の運用収益や貯蓄の取崩し等で対応していくことが基本となりますが、節約によって収支バランスを改善していくこともまた有効な方法となるでしょう。

節約に関して金融機関が提供可能な機能は、保険の見直しやポイント還元機能付きのクレジットカード・電子マネー等に限られますが、不動産業務を取り扱う信託銀行では住替えの相談も可能です。退職後の生活動線の変化を受けた「郊外や地方への住替え」を行うことで、ベースの生活コストを大幅に見直すことも可能です。

なお、自宅不動産を所有している場合には、死後の自宅売却による返済を前提とした「リバース・モーゲージ」などによって、生活資金やリフォーム資金を工面していくことも選択肢となります。

●親族関連の主なライフイベントと資産に関するニーズへの対応

親族関連のライフイベントは、尊属(自分より前の世代の血族)と卑属(自分より後の世代の血族)の双方でさまざまなことが起こります。

尊属については、60歳〜70歳代の親は80歳〜100歳代であることから、認知症の発症や身体機能の低下、死亡等がいつ起こってもおかしくない状態にあります。これらについては、親自身が何も準備をしていないと、親族へ重い負担が圧し掛かる場合があることから、親が元気なうちに、対策を一緒に考えていくことが重要です。

具体的には、資産管理に関する信託商品や遺言信託等による対策が有効です。なお、相続発生後に親から承継する資産については、まとまった金額が期待されますが、親の債務状況や遺言内容、遺産分割協議の行方や税制次第でもあるため、退職金等の一時金と比較して安定性を欠き、これを老後資金の中心に据えることには留意が必要です。あくまで付加的な資産として考えておくことが妥当でしょう。

一方、卑属については、30歳〜40歳代の子供による住宅取得や、孫の就学時期が重なります。2015年の相続税法の改正によって、相続税の課税対象者が倍増したこともあり、住宅取得や教育目的での非課税生前贈与による相続財産の圧縮はニーズが高まっています。金融機関等の窓口で非課税贈与系の商品を契約しておくことには課税上のメリットがありますが、長生きを想定した本人の老後の生活資金に影響のない範囲としておくことに、留意が必要です。

80歳からの資産に関するニーズに対し、金融機関はどのような機能を提供していますか?

80歳以降は孫の結婚やひ孫の誕生、子供の退職等が立て続けに起こりますが、これらについては、子供や孫世代が中心となった運営・支援が行われ、本人の関与は限定的であることが一般的です。そこで、本問においては、本人にとって重要な「健康」と「相続」の観点に絞って資産に関するニーズを導き出し、それぞれについて、金融機関がどのような機能を提供しているのかをみてみましょう。

●健康関連の主なライフイベントと資産に関するニーズへの対応

厚生労働省は、2016年における、心身ともに自立して健康的な生活ができる「健康寿命」の期間が、男性は72.14歳、女性は74.79歳であると公表しています。80歳以降の高齢者は、何らかの疾患を抱えながら生活していることが推察されますが、特に、認知症については80歳以降に発症率が急伸しており、大きな社会問題となっています。

認知症を発症すると、金融機関はトラブル防止の観点等から本人との取引を停止し、成年後見人による手続きを求めるため、親族は、本人の医療や介護のためであっても、本人口座の資金を払い出すことができません。

一方で、成年後見制度については、「約8割のケースで成年後見人に親族以外の専門職(弁護士や司法書士など)が選任されていること」や、「月額数万円の報酬支払い」「利用を開始すると実質的には中断ができないこと」等を理由として、親族からは制度の利用を躊躇する声も聞かれていますが、最も重要な視点は、本人の希望がみえないということです。そこで、親族の混乱を回避するため、本人が健常なうちに認知症発症後の自らの資産の管理方法を定めておこうとする方々が増えています。

具体的な方法としては、あらかじめ自らが選んだ後見人を定めておく任意後見制度や、親族等に財産を信託し管理を委ねる民事信託(家族信託)、認知症発症後の成年後見制度利用にあたっての希望を親族に伝えておくこと等があります。

また、信託銀行が取扱いを開始した手続代理機能付きの金銭信託のニーズも高まっています。この信託は、一定の金銭を信託するとともに、あらかじめ親族等を認知症発症後等の払出しの手続代理人として定めておくもので、対象財産は金銭のみですが、比較的安価な手数料で利用できるため普及しつつあります。

また、80歳以降は、健康状態の変化に伴う住替えニーズもより鮮明になります。本人の自立の程度によって、サービス介助付高齢者住宅や老人ホームへの入居、親族との同居、自宅のバリアフリーリフォーム等が選択肢となりますが、信託銀行は不動産業務も含め幅広い業務を取り扱っていますので、住替えの分野でも相談窓口の候補となるでしょう。

●相続関連の主なライフイベントと資産に関するニーズへの対応

相続対策は、「相続手続対策」「遺産分割対策」「納税対策」の3種に分けられますが、いずれも信託銀行等が取り扱う遺言信託によって対応することが可能です。

「相続手続対策」は、相続発生以降の、相続財産の把握や納税、相続人への財産の帰属に関する諸手続きの膨大な事務作業の負担に関するものですが、遺言信託において遺言執行者を信託銀行等としておくことで、一連の手続きを任せることができます。

なお、信託銀行は遺言信託以外にも、相続人からの発注を受けて相続手続きを行う遺産整理業務を取り扱っています(信託銀行等では、遺言信託のほかにも、葬儀代等に充てるまとまった金額を、あらかじめ定められた親族等へ相続手続きを経ずにスムーズに給付する遺言代用信託(遺言代用型信託)を取り扱っています)。

「遺産分割対策」は、親族間でのいわゆる「争族」の防止に関するものですが、被相続人が公正証書遺言等によって遺志を明示しておくことで争いを回避することができます。なお、遺言内容については相続人の遺留分を考慮しておくことがいわゆる「争族」を回避するうえでの重要なポイントとなると多くの実務家が指摘しています。

「納税対策」は、不動産や生命保険等の活用、納税に充てるための資金の確保に関するもので、遺言の作成による相続財産全体の把握を通じて最適な財産の保有形態を検討していきます。

また、近年は、身寄りがない、または身寄りはあるが縁が遠いため頼りたくないといった高齢者が増加しており、こうした高齢者においては、財産の相続だけでなく、葬儀や埋葬、遺品整理等の一連の死後事務を委ねたいとのニーズが高まっています。一例として、三井住友信託銀行では、死後の希望を網羅するエンディングノートの提出を前提とした死後事務付帯の金銭信託(おひとりさま信託)を取り扱っており、こうしたニーズに対応しています。

※画像をクリックするとAmazonに飛びます