(本記事は、三井住友トラスト・資産のミライ研究所の著書『安心ミライへの「資産形成」ガイドブックQ&A』きんざいの中から一部を抜粋・編集しています)

現在50歳代の人たちの特徴を歩んできた時代背景とともに教えてください

現在50歳代の人はおおむね1960年代に生まれた世代です。日々豊かになっていくことが当たり前の高度成長期(1954〜1973年)に育ったこともあって、戦中・戦後のモノ不足を経験した世代とは感覚にギャップがあり、若い頃には「新人類」などと呼ばれました。

この世代の特徴は、3つの点で「最後の世代」であるということです。

●「社会人として」バブル景気を経験した最後の世代

現在50歳代の人たちの中核は、バブル景気に沸く1990年前後に社会人となった「バブル世代」です。入社後しばらくは、「24時間戦えますか?」のCMでおなじみの栄養ドリンクを飲みつつ長時間労働にいそしみ、勤務時間外にも接待ゴルフや接待麻雀で縛られるのが当たり前という日々でしたが、その代わり所得面ではバブルの恩恵を存分に受けました。図表18-1をみると、初任給が10年間で5万円以上上がった時代に就職し、その後も数年間給与が上がり続けたことがわかります。

新車やブランド品をためらわずに買い、休暇のたびに海外旅行に出かけ、1年前からクリスマスの高額ディナーを予約するなど、とにかく積極的でパワフルなこの世代の消費行動は、こうした恵まれた雇用所得環境のもとで生まれたといえるでしょう。

●「寿退社」が珍しくなかった最後の世代

この世代は、1986年の男女雇用機会均等法施行後に就職した最初の世代ですが、男性と同じように働き続ける女性はまだ少数派だったようです。この世代が20歳代の頃の女性有業者比率は62.9%でしたが30歳代になると58.1%へと低下、とりわけ正規職員比率は47.3%から27.2%へと大きく低下しました。

平均初婚年齢が25歳台、第1子出産年齢が26〜27歳であった時代であり、結婚・出産のタイミングで退職する(少なくとも正社員は辞める)という、今となっては死語の「寿退社」が少なくなかったと考えられます。

●老後資金2,000万円を確保できそうな最後の世代

この世代の20歳代時点の平均貯蓄残高は241万円と、10歳下、20歳下の世代より150万円前後低くなっています。若い頃から旺盛な消費意欲を発揮した裏返しで、資産形成に関しては若干出遅れたようです。

しかし、その後の貯蓄の積増しはまずまず順調だったといえます(図表18-2)。理由としては、40歳代まで賃金が大きく伸びていたこと(図表17-1)、また20〜30歳代のうちから資産形成を始めていた場合には、株高や高金利の恩恵を得られたことなどが考えられます(図表17-2)。

バブル崩壊や大手金融機関の破綻、リーマンショックなどを経て30歳代以降にはこの世代の雇用所得環境にも陰りが出始めましたが、正規雇用者比率が高いこともあって、平均値でみると下の世代ほど深刻な事態には陥らなかったといえます。

足元50歳代時点の貯蓄残高は1,592万円であり、今後も同じペースで積増しを続けた場合、60歳代時点の予想残高は2,069万円となる見込みです。10歳下、20歳下の世代の60歳代時点の予想残高は1,500万円を下回っていることから、現在50歳代の人たちは、老後資金目安額である2,000万円を確保できる最後の世代となる可能性があります。

40歳から50歳代の「マネープラン」とは?このとき使いたい金融サービスにはどのようなものがありますか?

●40歳代・50歳代はお金がいちばんかかる時期

20歳から50歳代における家計の収支を総務省の統計値(平均)で確認してみますと(図表19-1)、40歳代・50歳代は実収入が増える世代ですが、実支出(住宅ローン返済含まず)も膨らむ年代になっています。

特に実支出(月額)面では30歳代と40歳代との増加額(+10.9万円)は、20歳台→30歳代の増加額(+6.7万円)や40歳代→50歳代の増加額(+6.3万円)と比べても大きな変化となっています。

ライフイベントの観点からみると、「(30歳代で購入した)住宅のローン返済」「(子供あり世帯は)学齢が中学・高校に到達し学費のみならず塾・その他費用がかさんでくる」「(家族の増加などで)車の購入・買替えや各種保険(生保・損保)での備えも必要」など、世帯の家計が大きくなっていくとともに支出も膨らむ傾向が出てきます。

一方で、厚生労働省の研究機関である国立社会保障・人口問題研究所が、国勢調査の結果に基づく時系列の生涯未婚率を「50歳時未婚率(50歳まで一度も結婚したことのない人の割合のこと)」という名称で公表していますが、2019年時点での最新データ(国勢調査は5年に1度の実施であり、本データは2015年実施の国勢調査による)では、男性が23.4%、女性が14.1%となっています。

国勢調査の有配偶率(結婚して配偶者がいる割合)をみると、50歳代前半の男性が約72%、女性が約75%であり、男女とも4人に1人以上が未婚の状況です。単身者の方のライフイベントは、上述のライフイベントとは内容が異なってくると思われます。

●ライフスタイルにあわせた「マネープラン」を考えてみる

こういった環境認識から、ライフスタイル(世帯の構成)と「マネープラン」は密接に関係していると思われます。そこで、世帯を「シングル世帯」「ダブル(パートナーあり)世帯」に分け、ダブル世帯はさらに「子供あり・なし」で分けて、全体として3つに類型化して考えてみます。

具体的に上記のライフスタイル類型を縦軸に置いて、横軸には40歳〜50歳代の主なライフイベント(住居費用、教育費用、老後資金準備、親世帯のサポート)を置いて、ライフスタイル別の関心事の強弱や必要性をプロットしてみたのが図表19-2です。

(1)ダブル世帯(子供あり)

この世帯類型は、出産・子育てを起因として購入した住居のローンを月々支払いながら、ローンがきかない教育関連費用を家計のなかで捻出している世帯も多くあると思われますので、関心事は住宅(ローン)・子供の教育費用の2つが優先すると思われます。

そのなかで、自分の世帯の老後資金の準備をどの程度自助努力で行っていくのか、また、親世帯の健康状況や安全・安心に暮らしてもらうための住まいの状況にも目配りが必要な時期ともいえます。子供と住居を中心に据えながら、ライフイベント全体にも目配りし捌いていくことが求められる世帯と思われます。

(2)ダブル世帯(子供なし)

この世帯類型は、上述の「子供あり世帯類型」とは「住居」「子供の教育」へのウェイト感が異なります。家族のなかでの世代間扶助を多くは期待することができませんので、自分の世帯で今後のライフイベントにできるだけ対応できるようにプラニングしていく必要があります。

老後資金準備に関して老後生活にどの程度のゆとりを求めるのか、今後のシニア期においても現在の住居に住み続けるのか、安心・安全のためにリフォームするのか、住替えも検討するのか、などを視野に入れて準備していくことも大事になってくると思われます。

「パートナーとの生活」を中心に置いて考えることができますので、リタイア後の住み場所の選択肢として「地方移住(Uターン、Jターン、Iターンを含む)」なども含めることが可能です。また、親世帯のサポートは下の世代に担ってもらうわけにはいきませんので、より主体的な目配りが求められると思われます。

(3)シングル世帯

この世帯類型は、今後のライフイベントに対しての設計面・計画面での自由度が他の世帯類型よりも大きいことが特徴です。目配りするライフイベント項目は、「老後資金準備」「親世帯のサポート」を中心に自己完結できるようにプラニングしていく必要があります。

今後の働き方も、リカレント教育をベースとして転職、兼職なども視野に入れた選択が可能ですし、非営利組織への貢献(プロボノなど)などにも積極的に取り組むことができそうです。リタイア後の住み場所の選択肢として、地方移住(Uターン、Jターン、Iターンを含む)なども実現可能性が高いと思われます。

また、これまでに「実現させたいと思っていたが、取り組めていなかったこと、やってみたいこと」といった「自分だけのイベント」にも取り組むことができそうです。しかし、親世帯のサポート、自身の老後生活費用については自己完結性が求められますので、<1>大きなライフイベントへの取組方針を決めておく、<2>そのうえで「自分だけのイベント」実現に積極的に取り組む、という順番で計画することがポイントになると思われます。

●使いたい金融サービスを考えてみる

使いたい金融サービスを考えてみる前に、この世代で一度取り組んでおくとよいアクションとして「家計の棚卸し」があげられます。これは、企業の決算と同じように「家計の仮決算」をやってみる、というイメージです。

年末や年始など、少し時間に余裕のあるタイミングで家計の「年間収支の突き合わせ表」と「財産棚卸表」を(時間をかけないでよいので)作成してみると発見が多いと思われます。企業などにお勤めの方は、「家計でのP/L(損益計算書)とB/S(貸借対照表)を作成するもの」と想像していただければと思います(図表19-3)。

各家計における余裕度(もしくは逼迫度)の見える化から、マネープランはスタートします。

次に、上述のライフスタイル別の3つの世帯類型のマネープランを眺めたときに、共通する主要ライフイベントは「老後資金準備」と「親世帯のサポート」の2つです。この2つに対応する金融サービスについてですが、キーワードは「資産形成」と「資産管理」です。

老後資金を準備していくための「資産形成」の器としては、税の優遇措置を活用した「確定拠出年金(DC)」での準備がお勧めです。確定拠出年金には、所属している企業・団体が実施主体となっている「企業型」と個人が主体の「個人型」の2つがありますが、いずれも国の制度管理のもと「税優遇が手厚い」ことが特徴です。

制度への拠出金は所得控除となり、運用益は非課税、老後に受け取る年金も税金が優遇されることから老後資産の準備に非常に有利な制度です。現在の所属企業・団体に企業型DCがある場合は「企業型DC」を、勤務先に企業型DCがない場合は「iDeCo(個人型確定拠出年金)」を、給与天引きスタイルで手間をかけずに利用できます。

自身の老後資金や親世帯の老後資金を「自分1人で保全・管理していくのは不安だ」という心配には、信託銀行などが「老後の資産管理のためのサポートサービス」を提供しています。

最近、特に増えてきているのが長寿化に伴い「将来、認知症が発症したらお金の管理はどうしたらいいのか」「健康面で不安があるがお金の保全はどうしたらいいのか」という悩みですが、これに対応する各種金融サービスが充実してきていますので、少し時間があるうちに「資産の保全や管理をどんなかたちで(どれくらいの費用)で任せることができるか」を検討いただくことが大切なことと思われます。

ライフイベントにあわせた保険の活用についてどのようなことに留意すればよいですか?

三井住友トラスト・資産のミライ研究所では、同じ三井住友トラストグループの保険会社である三井住友トラスト・ライフパートナーズ株式会社と情報交換や意見交流を図り、『資産形成と保険』というテーマでコラボレーションセミナーを開催しています。こういった交流のなかで、『ライフイベントにあわせた保険のスマートな活用法』について、次のような示唆を得ています。

●「保険」で備えることの意味は?

ライフイベントにあわせた保険の活用を考える前提として、まず、「保険」で備えることの意味を考えてみます。

「備える」という意味では「貯蓄」にも「保険」にも「準備する」という意味合いがあるように思いますが、その違いはどこにあるのでしょうか。大きく分けてみると、将来の予測しやすい事態には「貯蓄」や「積立型の投資」で、予測しにくい事態には「保険」で備えるのが事態の特性にあった活用方法といわれています。

よく「貯蓄は三角、保険は四角」と呼ばれます(図表20-1)。「貯蓄」は徐々に積み上げていく必要がありますが、「保険」はすぐに大きな保障が立ち上がりますので、特徴と活用イメージを端的に表している言葉だといえます。

●「保険」で備えるべきものと「貯蓄・積立投資」で備えるべきものとは?

昨今は保険の種類も多様化してきていますので、各種保険が対象とする「個人の生活で起こりうるリスク」も広がってきています。しかし、「対象にできる」ことと「上手に活用する」とは同じではありません。たとえば、起こりうるすべてのリスクに保険で備えを講じようと思えばできるかもしれませんが、その際の「保険料」などの費用面を考えると現実的ではないと思われます。

保険で「カバーしたいリスク」と「そのリスクに相応しい商品」をイメージしていただくことが、ライフイベントにあった保険商品・サービスと出会う近道といえます。

では、「保険でカバーすべきリスク」とはどんなリスクでしょうか。

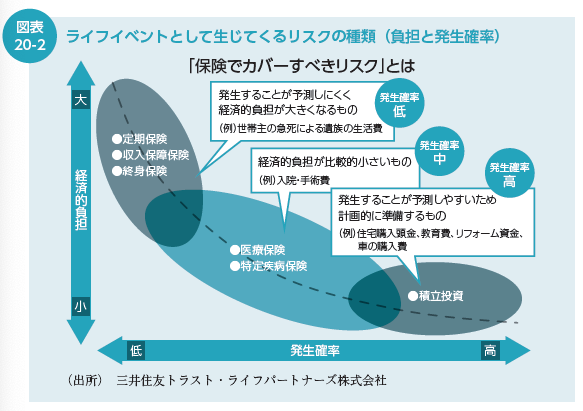

図表20-2で、横軸に発生確率を、縦軸に経済的負担の大きさをとって、ライフイベントとして生じてくるリスクの種類をプロットしてみました。こうしてみると、「発生確率は低いけれど発生した際の経済的負担が大きくなるものほど、しっかりと保険で備える必要がある」といえます。このイメージを念頭に、個人の主なライフイベントにおけるカバーすべきリスクについて、図表20-3にまとめてみました。

「発生が予測できない」カテゴリーのなかで、経済的な負担や必要な費用が高額になるイベントが「保険」の特性が活かせるイベントだといえます。

「世帯主が急に死亡した場合」や「世帯主が(怪我や病気で)仕事が続けられなくなった場合」「火災や風水害、交通事故が発生した場合」などが典型的ですが、こういったケースに備えて「定期保険」「収入保障保険」「終身保険」「医療保険」「特定疾病保険」「火災保険・自動車保険」などを上手に活用していくことが、スマートな保険の活用術といえます。

保険を活用するイベントがイメージできたところで、必要な保障額はいくらか、その保険料コストは適切か、カバーするリスクに対しての保険の重複はないか、などを検討するとよいでしょう。

保険の検討や見直しの検討は、各世帯における「守る人」「守るもの」が変化した時(結婚する、子供が生まれた、家を購入した、車を購入した、など)がチェックいただくのに良いタイミングです。世帯構成の変化に応じて(たとえば、子供の独立に伴い夫婦2人の生活スタイルに移行など)、保険も組み替えや保障額の減額なども検討してみるとよいでしょう。

※画像をクリックするとAmazonに飛びます