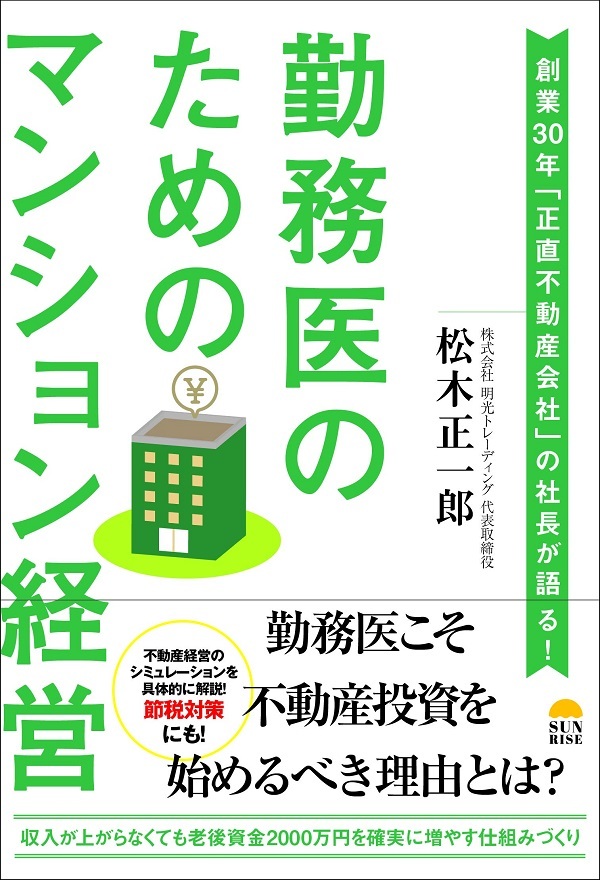

本記事は、松木正一郎氏の著書『勤務医のためのマンション経営 経営創業30年「正直不動産会社」の社長が語る!』(サンライズパブリッシング)の中から一部を抜粋・編集しています。

理想の生活をイメージする

マンション経営を検討する際に、最初にするべきことがあります。それは、ゆとりある心豊かな老後生活に、毎月いくら消費するのかを検討し、仮説することです。年金以外に、毎月収入がいくら入るようにするべきかを明確にします。

投資金額の目安は「何歳までにいくら欲しいか」

厚生労働省が発表した、令和2年度の標準的な年金額は22万724円(夫婦2人分の老齢基礎年金を含む)。そして、公的年金の最高受給額は月々31万5000円でした。

老後の備えを何もせず70歳を迎えた際、月々の年金が約22万円〜31万円しかもらえず、現預金を取り崩す生活を想像してみて下さい。医療費負担、介護負担増加などで生活が厳しく、70歳になっても、労働をせざるを得ない自分の姿を思い浮かべると、ぞっとしませんか?

一方、毎月の生活費として年金22万円〜31万円に加えて、家賃収入という毎月の不労所得、また余裕資金として現預金があったらいかがでしょうか。労働から解放され、自分の時間を満喫して、ご夫婦やご友人同士で趣味や旅行を楽しみ、孫へお小遣いをあげて喜ぶ姿を想像してみて下さい。理想の老後生活ではないでしょうか。

老後のヴィジョンが明確になったら、具体的な計画に移りましょう。

マンション経営の目的を考える

自身が目標とする老後の生活を実現するためには、まずは節税(手取り収入増)や団信(安心)を通過点として、ゴールはプラスαの家賃収入をつくることが必要です。

次に、何歳までにいくら必要か、自分の身に不慮の事故が起きたとき、家族は毎月いくら収入があれば安心して生活できるかを考えます。

例えば、最終定年が70歳だと仮定します。医療費負担増、介護費用負担増、年金額減少リスクを考慮すると、現時点の換算で、高額所得者の方であれば年金以外に毎月30万円入ってくる仕組み(家賃収入)が必要です。ご自身の生活環境によって10万円や20万円で計算してみましょう。

- 【シミュレーション1】計画・実行

- (例)70歳でローン完済後、手取り8万円の物件を4件(32万円)所有するのをゴールとする場合、1件購入した後に徐々に増やすのか、まずは節税効果を活かすのか。もしくは、保険効果を意識して同時に複数の物件を購入し、返済計画に集中するのか。年収やご年齢などを踏まえて購入計画を立てましょう。同時に、マンション経営の備えリスクの計画を立て、物件を購入します。

- 【シミュレーション2】検証・改善・実行

- (例)毎月、マンション経営は順調か、リスクに対する備えも予定どおりかを振り返ることで、現状維持がいいのか、変更や改善が必要かを検証します。特に、確定申告の時期は入念に検証を行い、その上で次年度以降へとつなぎましょう。