ESGに優れた企業への資金提供だけがESG投資ではない

ご存じの通り、ESG投資とは、環境(Environment)、社会(Social)、ガバナンス(Governance)を重視する投資で、投資手法は多岐に渡る。ESGに問題がある企業には投資しない(ネガティブスクリーニング)、ESGに優れた企業にのみ投資する(ポジティブスクリーニング等)、社会課題や環境問題の改善に資する企業や事業に資金を提供する(テーマ投資やグリーンボンド購入等)、企業の収益性や安定性と併せてESG評価も勘案する(インテグレーション)といった手法には共通点がある。いずれもESGに優れた企業や事業への資金提供を増やし、ESGに課題がある企業や事業への資金提供を減らす効果がある。この効果が結果として企業の持続的成長に寄与すると期待されている。良質な資金へのアクセスを確保するために、企業にESG経営に取り組む必要性が生じ、企業がESG経営に取り組むことによって、持続的成長を遂げるであろうというロジックである。

しかし、実はESGに優れた企業や事業への資金提供だけがESG投資ではない。あえてESGに課題がある企業に投資し、当該企業の状況に対する深い理解に基づく議決権行使や企業との対話(エンゲージメント)といったスチュワードシップ活動を通じて、企業にESGの改善を求める「ESGアクティビスト(モノ言う株主)」もESG投資である。ESGに優れた企業や事業への資金提供が間接的にESG経営を促すのに対し、スチュワードシップ活動を通じたESG投資は直接的にESG経営を促すことになる。

本稿では、スチュワードシップ活動、特に議決権行使によりESG経営を促す取り組みに焦点を当てる。

スチュワードシップ活動とESGは密接な関係にある

スチュワードシップ活動とは、機関投資家が「顧客・受益者」の中長期的な投資リターンの拡大を図る責任(スチュワードシップ責任)を果たすための活動であり、機関投資家のあるべき姿を規定した指針として「スチュワードシップ・コード」がある。「スチュワードシップ・コード」は2014年2月26日に策定、2017年5月29日に改訂、2020年3月24日に再改訂を経て現在に至る。中長期的な投資リターンの拡大のためには、企業の持続的成長が不可欠であり、「スチュワードシップ・コード」には、ESGやサステナビリティに関する記述が多い。このように、スチュワードシップ活動とESGは密接な関係にある。

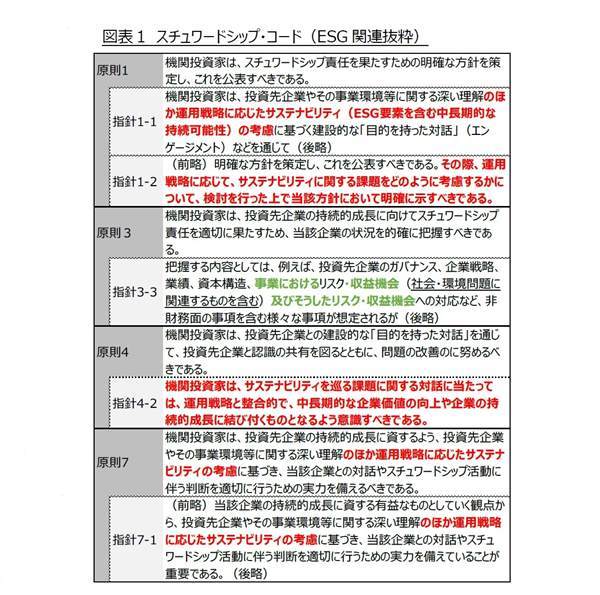

図表1は、現在のスチュワードシップ・コードの8原則及び指針の中から、ESGやサステナビリティに関する記述を抜粋したもので、2014年の策定当時からの記述を黒字、2017年の改訂以降の記述は緑太字、2020年の再改訂以降の記述を赤太字で示している。

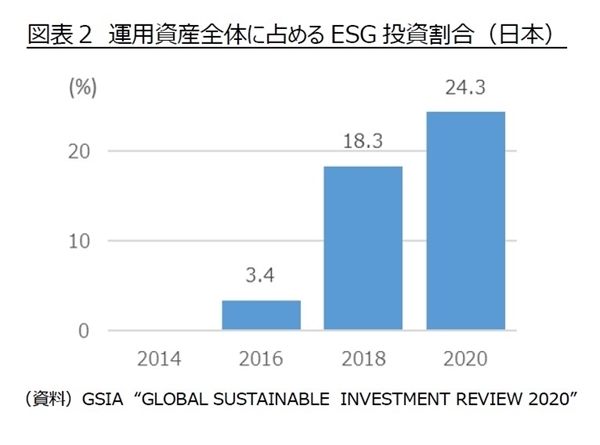

明らかに、2020年の再改訂によってESGやサステナビリティに関する記述が増えているが、スチュワードシップ活動とESGとの密接な関係はスチュワードシップ・コード策定当時から脈々と続いている。2014年の策定当時、日本においてESG投資は必ずしも浸透していなかったが(図表2)、2014年の策定当時から、ガバナンスはもちろんのこと、社会・環境問題に対する配慮も求められている(図表1、指針3-3の下線部)。

パッシブファンドに期待されるESG経営促進の役割

ESG要素を含むサステナビリティが2020年の再改訂のポイントの一つであったことは明らかである。では、2017年の改訂のポイントは何だったのだろうか。

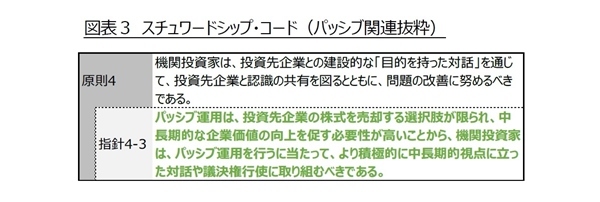

2017年の改訂のポイントの一つとして、パッシブ運用におけるスチュワードシップ活動が挙げられる。スチュワードシップ・コードの8原則及び指針(8原則になったのは、2021年再改訂時)の中に、パッシブ運用に関する記述があるが、これは2017年の改訂以降の記述である(図表3)。

パッシブ運用とは、市場を代表するインデックスの値動きと同様の投資成果を目指す運用の総称である。スチュワードシップ・コードに関連するパッシブ運用の投資対象は当然株式なので、一般的に日経平均株価やTOPIXといった代表的なインデックスに連動する運用成果を目指す。株式市場全体を買うようなものだから、パッシブ運用には「ESGに優れた企業や事業への資金提供を増やし、ESGに課題がある企業や事業への資金提供を減らす効果」はない1。その代わり、個々の投資先企業に対し、中長期的視点に立った対話や議決権行使に取り組むことが期待されている(図表3)。

機関投資家には、スチュワードシップ・コードを受け入れるか否かの選択肢があるが、2021年9月30日時点で202社の投信・投資顧問会社等がスチュワードシップ・コードを受け入れている。また、機関投資家には、スチュワードシップ・コードを受け入れた上で各原則を実施するか否かの選択肢もある2。全ての実施状況を確認したわけではないが、ほとんどの会社が、ESGも含め企業の状況の把握を求める原則3や、投資先企業の持続的成長に資するようサステナビリティの考慮等に基づく適切なスチュワードシップ活動を行える実力を備えることを求める原則7(図表1)及び、中長期的視点に立った議決権行使に取り組むことを求める原則4(図表3)を実施していると考えられる。つまり、株式市場全体の値動きと同様の投資成果を目指すパッシブファンドを購入した場合でも、議決権行使を通じてあなたの資金がESG経営の促進に寄与している可能性がある。

スチュワードシップ・コードは、原則5で議決権の行使と行使結果の公表について明確な方針を持つことを求め、原則6で議決権の行使を含めて、スチュワードシップ責任をどのように果たしているかについて、顧客・受益者に対する定期的な報告を求めている。2021年9月30日時点で、202社中、議決権行使結果を公表しているのは137社、理由も公表しているのは46社である。投資家がパッシブファンドを選択する際の、主要な選択基準は手数料の低さである。しかし、ファンドの運用会社が、ESGを含め企業の状況を把握した上で、中長期的視点に立った議決権行使に取り組んでいるか否かもパッシブファンドの選択基準に加えれば、株式市場全体の値動きと同様の投資成果を目指すパッシブ運用もESG投資と言えるかもしれない。

--------------------------

1 ESGに優れた企業が発行する株式で構成されるインデックス連動型パッシブ運用を除く

2 ただし、実施しない場合にはその理由を説明する必要がある

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

高岡 和佳子 (たかおか わかこ)

ニッセイ基礎研究所 金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室・ESG推進室兼任

【関連記事 ニッセイ基礎研究所より】

・ESG投資について振り返る-単なる流行に終わらせないために考えてみる

・アセットオーナーとESG投資~GPIFのESG活動報告を読む~

・上場会社にとってESGのGとは何か、目的は達成できているか-企業価値の向上を株式評価モデルで考える-

・機関投資家は何を基準に業績不振と判断するのか?-日本版スチュワードシップ・コード受け入れ機関のHPから

・日本版スチュワードシップ・コードと国連の責任投資原則(PRI)-いずれも、キーワードは「責任ある投資」だが・・・