2021年7-9月期は前期比年率▲3.0%のマイナス成長

2021年7-9月期の実質GDPは、前期比▲0.8%(前期比年率▲3.0%)と2四半期ぶりのマイナス成長となった。

外需寄与度は前期比0.1%(年率0.4%)と成長率を若干押し上げたが、緊急事態宣言の長期化や半導体不足などの供給制約の影響で、民間消費(前期比▲1.1%)、住宅投資(同▲2.6%)、設備投資(同▲3.8%)がいずれも大幅に減少し、国内民間需要が2四半期ぶりに減少した。ワクチン接種の進捗を反映し政府消費が前期比1.1%の高い伸びとなり、公的需要が2四半期連続で増加したが、民間需要の落ち込みをカバーするには至らなかった。

日本経済は、新型コロナウイルス感染症の影響で2020年4-6月期に過去最大のマイナス成長となった後、2四半期連続で前期比年率二桁の高成長を記録したが、緊急事態宣言が再発令された2021年入り後は停滞が続いている。

(景気は足踏み状態に)

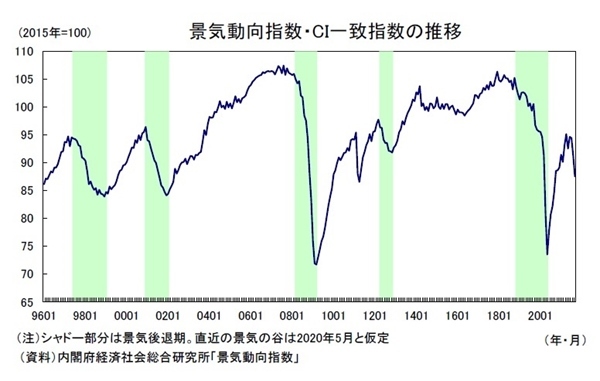

11/8に公表された内閣府の「景気動向指数」では、2021年9月のCI一致指数が前月差▲3.8ポイントとなり、8月の同▲3.1ポイントに続く大幅低下となった。CI一致指数の基調判断は、それまでの「改善」から「足踏み」へと下方修正された。

景気動向指数が大きく低下したのは、半導体不足や東南アジアからの部品調達難による自動車の大幅減産を主因として、輸出、生産が落ち込んでいることである。2021年7-9月期の鉱工業生産は前期比▲3.7%と5四半期ぶりのマイナスとなったが、その6割以上は7月から9月までの3ヵ月で40%以上落ち込んだ自動車によるものであった。

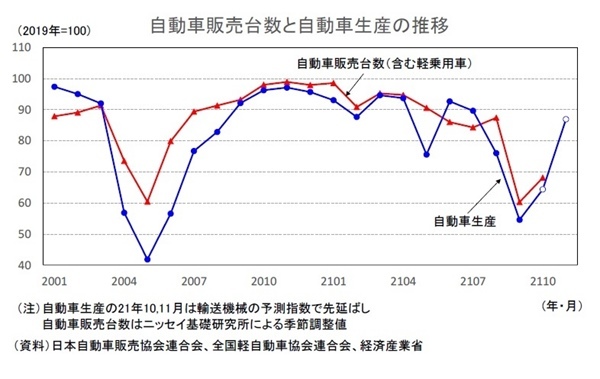

自動車販売台数と自動車生産の推移企業の生産計画を示す製造工業生産予測指数は、2021年10月が前月比6.4%、11月が同5.7%となっている。2021年9月の生産指数を10、11月の予測指数で先延ばしすると、10、11月の平均は7-9月期を4.1%上回るが、実際の生産は計画を下回る傾向がある。また、大幅減産が続いている輸送機械の予測指数は10月に前月比17.9%、11月に同35.0%の大幅増となっているが、生産計画の大幅な下振れが続いていること、予測指数の調査後に大手自動車メーカーから生産計画の下方修正が発表されていることを踏まえると、生産実績は予測指数から下振れる可能性が高い。

明るい材料は、自動車減産の影響で急速に落ち込んだ自動車販売に持ち直しの兆しがみられることだ。自動車生産よりも早く公表される自動車販売台数(軽を含む乗用車)は2021年9月に前年比34.3%減と大きく落ち込んだ後、10月も同32.2%の大幅減少となった。しかし、当研究所が独自に季節調整をかけたところ、9月に前月比31.1%減と急速に落ち込んだ後、10月は同13.1%と増加に転じた。

通常、自動車の生産と販売は必ずしも連動しないが、足もとの自動車販売の落ち込みは需要の減少によるものではなく、供給制約に伴う大幅減産が主因だ。したがって、自動車販売の持ち直しは自動車の減産に歯止めがかかりつつあることを示唆する。自動車は2021年内には底打ちから挽回生産へと転じ、輸出、生産は再び回復軌道に復帰する可能性が高い。

(交易条件の悪化で海外への所得流出が進む)

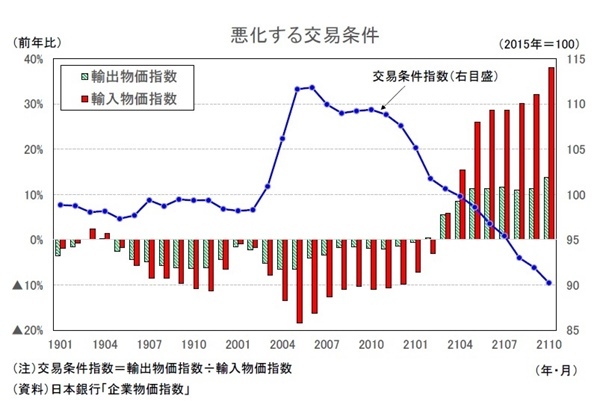

世界的に経済活動の正常化が進む中、原油をはじめとした資源価格が高騰している。2021年10月の輸入物価指数は前年比38.0%となり、1980年7月(同40.0%)以来、約40年ぶりの高い伸びとなった。世界経済の回復を反映し輸出物価も上昇しているが、2021年10月は前年比13.7%と輸入の伸びは大きく下回っている。この結果、交易条件指数(輸出物価指数/輸入物価指数)は急低下している。

交易条件の悪化は日本から海外への所得流出が進んでいることを意味する。GDP統計では、交易条件(輸出入の相対価格)の変化に伴う実質所得(購買力)の変化を把握する指標として、「交易利得」が公表されており、「実質国内総所得(GDI)=実質GDP+交易利得」という関係がある。

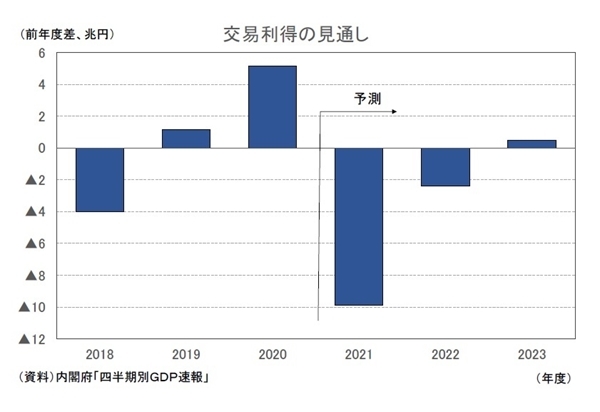

輸入デフレータ―の伸びが輸出デフレータの伸びを上回る状態が続いているため、交易利得は、2021年1-3月期が前期差▲3.7兆円、4-6月期が同▲2.2兆円、7-9月期は同▲3.2兆円と大幅な減少が続いている。10月以降は輸入物価の上昇ペースが加速しているため、交易利得のマイナス幅はさらに拡大する可能性が高い。2021年度の交易利得は前年度差▲9.9兆円となり、現行のGDP統計(1994年度~)では2011年度の前年度差▲6.3兆円を上回る過去最大の悪化幅となることが予想される。

交易条件悪化に伴う海外への所得流出は、企業と家計が負担することになる。企業が輸入物価上昇に伴うコスト増を価格転嫁できなければ企業収益が圧迫され、価格転嫁が十分に行われた場合には、企業の負担は軽減される一方、消費者物価の上昇を通じて家計の負担が増加するという関係がある。

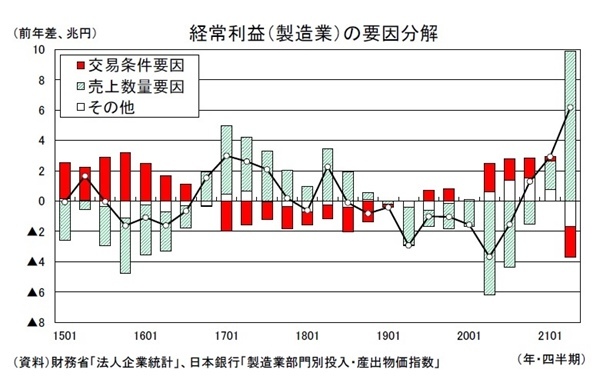

財務省の「法人企業統計」によれば、2021年4-6月期の製造業の経常利益は、コロナ禍で前年が大きく落ち込んでいたこともあり、前年比159.4%、実額では前年差6.2兆円の大幅増益となった。経常利益の増加額を売上数量と交易条件に要因分解すると、輸出の大幅増加を主因として売上数量が高い伸びとなったことが経常利益を9.9兆円押し上げる一方、輸入物価上昇に伴う交易条件の悪化が経常利益を▲2.1兆円押し下げている(その他が▲1.7兆円)。2021年7-9月期以降、交易条件の悪化がさらに進んでいることに加え、輸出を中心に売上数量が伸び悩んでいるため、経常利益の伸びは大きく鈍化する可能性が高い。

一方、企業間取引の物価(輸入物価、国内企業物価)が大きく上昇している中、消費者物価上昇率はほぼゼロ%にとどまっており、現時点では輸入物価上昇に伴う家計負担は限定的にとどまっている。しかし、燃料費の変動が価格転嫁されやすいエネルギー(電気代、ガス代、灯油、ガソリン)はすでに明確に上昇している。原油高の影響が遅れて反映される電気代、ガス代は今後上昇ペースが加速するため、家計の負担は一段と高まる公算が大きい。

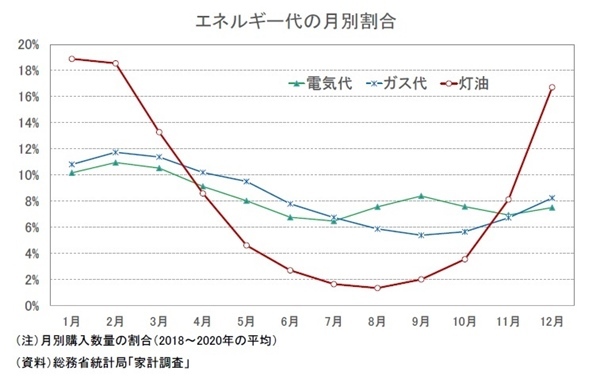

エネルギー代は冬場に購入量が大きく増加する。灯油は11月頃から購入量が急増し、12~2月の3ヵ月で年間購入量の半分以上を占め、電気代、ガス代も気温が低下する冬場の購入量が最も多い。また、エネルギー代の購入量は地域差が大きいという特徴がある。ガソリンは自動車保有率が高いことを背景に地方の購入量が多く、灯油は冬場の気温が低く暖房需要が多い北海道、東北、北陸の購入量が多い。

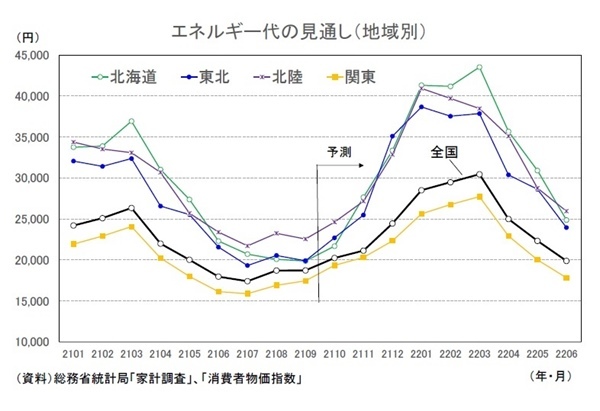

消費者物価指数のエネルギー価格は、2021年9月の前年比7.4%から年末にかけて20%近くまで伸びを高めることが見込まれる。エネルギー代の月別購入量を考慮した上で、一世帯当たりのエネルギー代を試算すると、全国では2021年9月の約19,000円から2022年3月には約30,000円まで増加する。これに対し、北海道、東北、北陸の寒冷地域では冬場にかけてエネルギー代が40,000円前後まで急増する。エネルギー代は生活必需品に近い性質を持つため、価格の上昇に合わせて購入量を減らすことは難しい。寒冷地域を中心にエネルギー以外の選択的支出を控えることが消費全体を抑制するリスクがある。

実質成長率は2021年度2.6%、2022年度2.5%、2023年度1.7%を予想

(緊急事態宣言の解除でサービス消費は持ち直しへ)

日本は2021年に入ってからほとんどの期間で緊急事態宣言かまん延防止等重点措置が実施されてきたが、9月末にいずれも解除され、10/25には首都圏4都県と大阪府で飲食店に対する営業時間短縮要請が解除された。

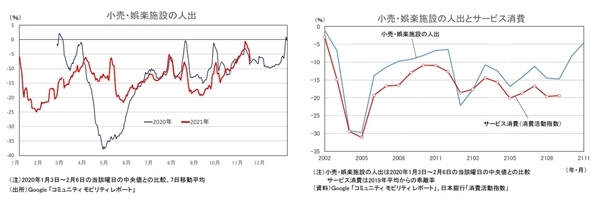

Google社の「コミュニティ モビリティ レポート」によれば、小売・娯楽施設(レストラン、カフェ、ショッピングセンター、テーマパーク、映画館などが対象)の人出は、緊急事態宣言の対象地域拡大を受けて、2021年8月から9月にかけて大きく減少した後、新型コロナウイルス陽性者数の減少や緊急事態宣言の解除を受けて減少ペースが緩やかとなっている。

緊急事態宣言が解除された10月以降の消費関連指標は現時点ではほとんど公表されていないが、人出との連動性が高いサービス消費は持ち直していることが見込まれる。ただし、人流データをより詳細にみると、2021年10月以降の人出は前年とほぼ同水準であり、感染症に対する警戒感が完全には払拭されていないことを示唆している。外食、旅行などの対面型サービス消費がコロナ前の水準に戻るまでには時間を要するだろう。

(高水準の貯蓄、現・預金が消費を大きく押し上げる可能性)

雇用所得環境は依然として厳しい状況が続いているが、最悪期は脱しつつある。労働市場の需給関係を反映する有効求人倍率は、2019年1月の1.64倍から2020年10月に1.04倍まで低下した後、2021年9月には1.16倍まで上昇した。また、失業率は2019年12月の2.2%から2020年10月には3.1%まで上昇したが、2021年入り後は概ね2%台後半の推移が続いている。

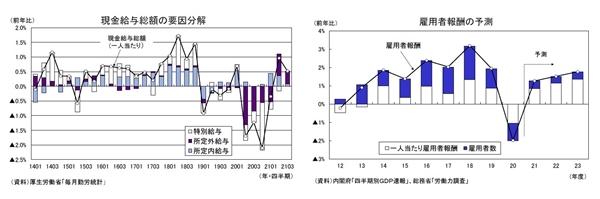

雇用者数、一人当たり賃金ともに引き続きコロナ前の2019年の水準は下回っているものの、前年比では増加している。雇用の内訳をみると、宿泊・飲食サービス、生活関連サービス・娯楽などの対面型サービス業では大幅な減少が続いているが、それ以外の業種では2019年の水準を上回っている。一人当たり賃金については、所定外給与が前年の大幅な落ち込みの反動で高い伸びとなっており、特別給与は2020年度後半の企業収益の改善を反映し下げ止まっている。

雇用所得環境は景気に遅れて動く傾向があることから当面厳しい状況が続くものの、経済活動の正常化に伴い徐々に改善に向かうことが予想される。雇用者報酬は、2020年度に前年比▲2.0%と8年ぶりの減少となったが、2021年度に同1.4%と増加に転じた後、2022年度が同1.5%、2023年度が同1.8%と徐々に伸びを高めることが予想される。

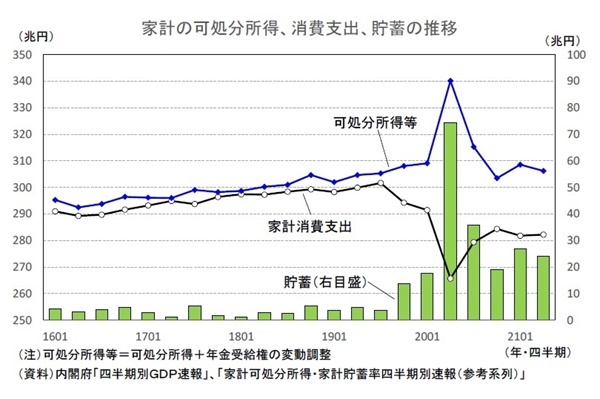

家計の貯蓄額は特別定額給付金の支給を主因として2020年4-6月期に74.5兆円(季節調整済・年率換算値)と急増した後、2021年4-6月期には24.0兆円まで減少したが、依然としてコロナ前の水準を大きく上回っている。特別定額給付金の影響一巡によって可処分所得はピーク時からは大きく減少したが、緊急事態宣言などによる行動制限によって家計貯蓄率が平常時よりも高い状態が続いているためである。家計貯蓄率は2015~2019年度の平均で1.3%だったが、2020年度には12.1%へと急上昇した。四半期ベースでは2020年4-6月期に21.9%へと極めて高い水準にまで上昇した後、2021年4-6月期には7.8%まで低下したが、平常時に比べると水準は高い。

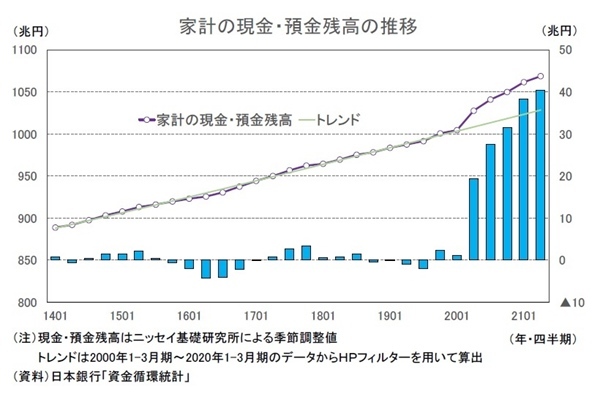

フローの貯蓄額が積み上がった結果、ストックとしての家計の現金・預金残高も大幅に増加している。家計の現金・預金残高はコロナ前から年間10~20兆円ペースで増加し2019年末には1,000兆円を超えたが、コロナ禍における貯蓄額の増加を受けて、増加ペースが加速している。2021年4-6月期の現金・預金残高は約1,070兆円、コロナ前のトレンドからの乖離幅は約40兆円となった。

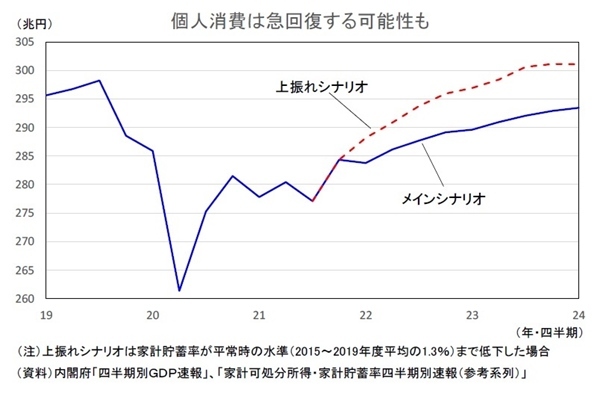

これらのことは、行動制限の緩和によって貯蓄率が平常時に近い水準に戻るだけで、個人消費が急回復することを意味する。さらに、家計がこれまでに積み上がった現預金の取り崩しを行えば、フローの貯蓄率が急低下することで消費の水準が大きく押し上げられる可能性がある。

今回の見通しでは、家計の貯蓄率は2020年度の12.1%から2021年度が7.2%、2022年度が5.1%、2023年度が4.4%へと徐々に低下するが、感染症への警戒感が残ることもあり平常時の水準には戻らないことを想定している。

メインシナリオでは、家計消費支出は2022年10-12月期にコロナ前(2019年10-12月期)の水準を回復するが、2023年度末でも直近のピーク(2019年7-9月期)には届かない。一方、2022年度末に家計の貯蓄率が平常時の水準(2015~2019年度平均の1.3%)まで戻ったとすれば、家計消費支出は大きく上振れ、2022年度前半にコロナ前の水準を上回った後、2023年度前半には直近のピークを回復する。