2 ―― 日銀金融政策(1月)

2 ― 1 (日銀)現状維持(貸出増加支援資金供給を1年延長)

日銀は1月17日~18日に開催した金融政策決定会合において、6月末に期限を迎える貸出増加支援資金供給について1年間の延長を決定した。長短金利操作、資産買入れなど金融緩和の大枠については前回から変更なしであった。

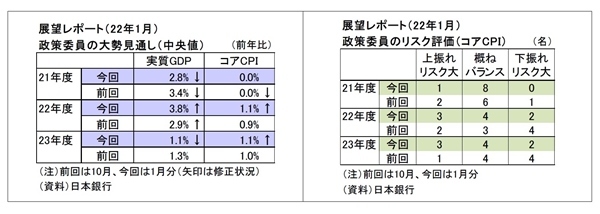

同時に公表された展望レポートでは、2022・23年度の物価見通しをそれぞれ小幅に上方修正するとともに、物価のリスクバランスを「上下にバランス」(従来は「下振れリスクの方が大きい」としていた)へと上方修正した。しかし、2023年度でも物価上昇率の見通しは前年比1.1%(政策委員の大勢見通し)に留まり2%の物価目標には大幅に未達との見通しを維持した。

会合後の総裁会見で、黒田総裁は今後の物価上昇率が持ち直しに向かうとの見方を示しつつも、「(委員型の)中心的な見通しはこの展望レポートの終盤にかけても 1%程度に留まる」、「物価が目標に向けて着実に上昇しているという状況にない」と説明し、「そうしたもとで利上げや現在の緩和的な金融政策を変更するというようなことは全く考えていないし、そうした議論もしていない」と、事前に一部でみられた「物価目標到達前の利上げを議論している」との報道を否定した。金利について、「安定的に (物価上昇率)2%が達成されるまで引き上げないのか」という踏み込んだ質問に対しても、「そうです」と肯定した。

足元のような資源価格上昇を主因とする物価上昇については、「賃金の上昇を伴わずに資源価格、国際商品価格の上昇を主因とする物価上昇が起こったとしても、2008 年に典型的にみられた通り、一時的にとどまるということであって、やはり持続的なものにはなり得ない」とその持続性に懐疑的な見方を繰り返し説明し、「今後とも、強力な金融緩和を粘り強く続けていくことで、企業収益の増加や労働需給の改善を促し、その結果として、賃金と物価が持続的に上昇していく、いわゆる好循環の形成を目指していく所存」との方針を表明した。

一方、今後減少が予想されるマネタリーベースについては、「あくまでも拡大方針ということで、短期的には振れたり一時的にマイナスになったりすることがあったとしても、基本的にマネタリーベースの拡大方針を続けるということのコミットメントの意味は大きい」と一時的な減少を問題視しない姿勢を示した。

物価のリスクバランスを上方修正した理由については、最近の企業物価の上昇と短観における企業のインフレ予想の高まりを挙げ、「上振れ方向のリスクも同時に意識する必要がある」としながらも、中心的な見通しでは「1%程度に留まる」との見解を強調。

円安については、「全体としてわが国経済にプラスに作用しているという基本的な構図に変化はない」と従来の見方を維持しつつ、「影響が、業種や企業規模、あるいは経済主体によって不均一であるということには十分留意しておく必要がある」と付け加えた。

なお、その後26日に公表された「金融政策決定会合における主な意見(1月17~18 日開催分)」では、「安定的な2%の実現にはなお時間がかかる状況であるため、現行の強力な金融緩和の継続が適当との基本的な考え方に変わりはなく、軸をぶらさず、その方針をしっかりと情報発信していくことが重要である」など、「日銀の金融緩和継続姿勢をしっかりと情報発信すべき」という主旨の政策委員からの意見が多数みられた。

2 ― 2 今後の予想

今後、日本の物価上昇率は形式上2%に近付いていくとみられるが、現下のようなコストプッシュ型のインフレは日銀の目指す姿ではなく、持続性も伴わないことから、日銀による出口戦略開始はほど遠いとみている。日銀は「強力な金融緩和を粘り強く続けていく」という建前を掲げながら、長期にわたって現行の金融緩和の枠組みを維持するだろう。

先々、日銀が金融機関収益への副作用緩和策として、金利誘導対象を現在の10年債から短期化し、長期・超長期金利の小幅な上方誘導を図る可能性はあるが、目立つ変更となるだけに、少なくとも次期総裁就任(2023年4月)後しばらく経ってからになると思われ、当面は見込み難い。

このように、今後物価上昇率が上がる中でも日銀は緩和継続姿勢を維持し続けると見られる。ただし、これまで日銀には、「イールドカーブ・コントロールの導入」や「金利変動許容幅の拡大」、「ETF買入れの柔軟化」など金融政策の持続性向上を名目として、「金利上昇の許容」や「資産買入れの減額」といった実質的な緩和縮小を進めてきた経緯がある。従って、日銀が否定しても今後も金融政策正常化への思惑は燻り続け、市場が不安定化する場面が想定される。

3 ―― 金融市場(1月)の振り返りと予測表

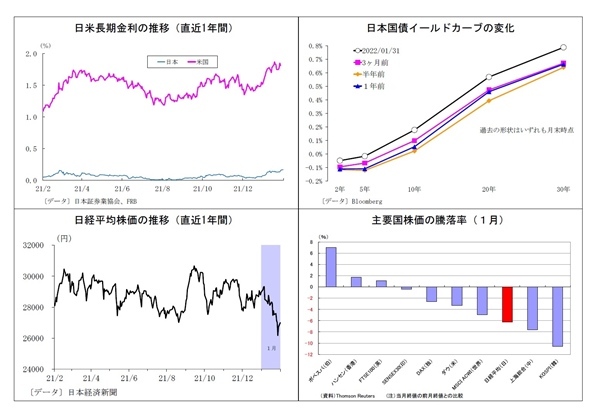

3 ― 1 10年国債利回り

1月の動き 月初0.0%台後半でスタートし、月末は0.1%台後半に。

月初、12月FOMC議事要旨を受けて米金融引き締めの前倒し観測が高まり、米金利上昇が波及する形で6日に0.1%台前半に上昇。米失業率の低下を受けてさらに引き締め観測が高まり、11日には0.1%台半ばに到達した。直後に一旦低下したが、「日銀が物価目標到達前の利上げを議論」との報道を受けて14日に再び0.1%台半ばを付ける。その後は米引き締め観測に伴う金利上昇圧力と米引き締め・ウクライナ情勢を警戒したリスク回避的な金利低下圧力(債券需要)が交錯して膠着したが、1月FOMC後のパウエル議長会見で引き締めに前向きな姿勢が示されたことでさらに上昇し、月末は0.1%台後半で終了した。

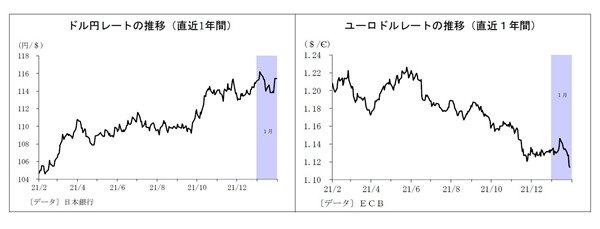

3 ― 2 ドル円レート

1月の動き 月初115円台半ばでスタートし、月末も115円台半ばに。

月初、米金融引き締め観測の高まりによって5日に116円台前半に上昇。しかし、その後は米引き締め観測から世界的に株価が軟調となりリスクオフの円買いが優勢になったこと、米CPIが予想範囲内に留まったことで、13日には114円台後半まで下落した。その後は米引き締め観測に伴うドル高圧力と、米引き締めによる景気減速・ウクライナ情勢を警戒したリスク回避的な円高圧力がせめぎ合い、一進一退が続いたが、21日にはリスクオフ地合いがさらに高まったことで113円台後半に下落。月の終盤には、FOMC後のパウエル議長会見がタカ派的であったことを受けてドル買いが強まり、月末は115円台半ばまでドルが持ち直した。

3 ― 3 ユーロドルレート

1月の動き 月初1.12ドル台後半でスタートし、月末は1.12ドル台前半に。

月初、米金融引き締め観測の高まりによるドル買いと値ごろ感からのユーロ買いが拮抗し、1.13ドルを挟む展開に。その後は米物価指標が予想以下に留まったことでユーロ買いが優勢となり、13日には1.14ドル台半ばまで上昇したが、その後は米金融引き締め観測に伴うドル買いが次第に優勢となり、ユーロが下落基調に。ウクライナ情勢の緊迫化もユーロの重荷となり、25日には1.13ドルを割り込み、FOMC後のタカ派的なパウエル議長会見を受けた27日には1.11ドル台に下落。月末は予想を上回る独CPIを受けてECBの正常化が意識され、1.12ドル台前半に水準を切り上げた。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志 (うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・OPECプラスが追加増産を拒否、原油価格はまだ上がるのか?

・OPECプラス減産縮小・デルタ株拡大でも原油価格が高止まるワケ

・原油価格の注目点と見通し~国内のガソリン高は収まるか?

・米利上げ開始秒読みでも円高ドル安反応のワケ~マーケット・カルテ2月号

・粘り腰を見せる金価格~2022年の相場展望