この記事は2022年2月9日に「ニッセイ基礎研究所」で公開された「貸出・マネタリー統計(22年1月)~都銀の貸出が8ヵ月連続の前年割れに、個人預金の伸びはまだ高め」を一部編集し、転載したものです。

目次

1 ― 貸出動向:都銀の貸出が8ヵ月連続の前年割れに

1 ― 1 貸出残高

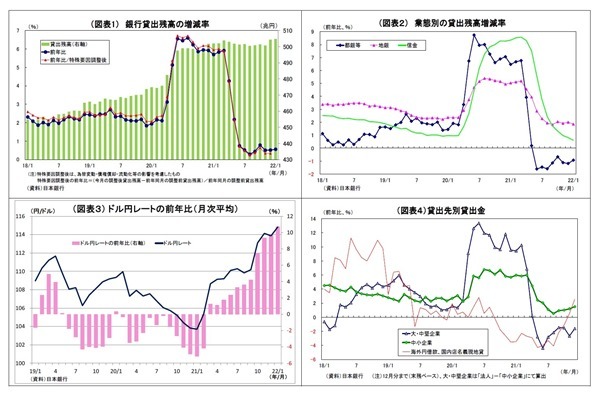

2月8日に発表された貸出・預金動向(速報)によると、1月の銀行貸出(平均残高)の伸び率は前年比0.56%と前月(同0.52%)を若干上回った。伸び率の上昇は2ヵ連続となる。昨年半ば以降は前年比0.5%前後の小幅な伸びが続いている(図表 - 1)。

引き続き、円安の進行による外貨建て貸出の円換算残高嵩上げが多少の押上げ要因となっている(図表 - 3)。一方、大企業を中心に、一部でコロナ禍初期に予備的に借り入れた資金の返済が進んでいることが重荷になっているとみられる(図表 - 4)。飲食・宿泊業などの資金繰りは依然厳しい状況が続いているものの、追加的な借入余力が乏しくなっている可能性がある。

業態別に見た場合には、都銀の伸び率が前年比-0.93%(前月は-1.18%)と8カ月連続の前年割れとなっているが、マイナス幅はやや縮小した。一方、地銀(第2地銀を含む)の伸び率は前年比1.85%(前月は2.00%)とプラス幅がやや縮小している(図表 - 2)。地銀では、相対的に資金需要の根強い中小企業向けが主力であるため、都銀に比べて堅調な伸びが続いている。

1 ― 2 主要銀行貸出動向アンケート調査

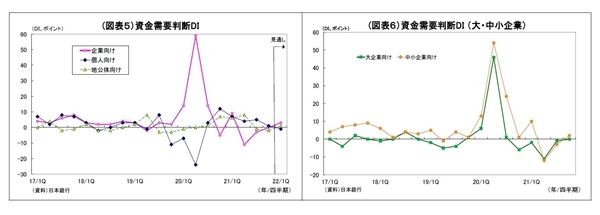

日銀が1月21日に発表した主要銀行貸出動向アンケート調査によれば、2021年10-12月期の(銀行から見た)企業の資金需要増減を示す企業向け資金需要判断D.I.は0と前回(21年7‐9月期)の▲3から上昇した。3四半期ぶりにマイナス圏を脱し、資金需要の減少は一服している(図表 - 5)。

企業規模別では、大企業向けが0(前回は▲1)、中小企業向けが2(前回は▲3)とともに持ち直している(図表 - 6)。企業規模を問わず、製造業向けがマイナスとなっている反面、非製造業向けはプラスとなっており、とりわけ、建設・不動産向けで資金需要の回復がみられる。

需要が「(やや)増加した」と答えた先にその要因を尋ねた問いでは、大企業向け・中小企業向けともに「手許資金の積み増し」を挙げた先が最多となった。

個人向け資金需要判断D.I.は1と前回の5から低下し、6期ぶりの低水準となった(図表 - 5)。個人向けの増勢は緩やかな鈍化が続いている。内訳では、消費者ローンのD.I.が‐1(前回は0)とほぼ横ばいで推移する一方、住宅ローンのD.I.が0(前回は10)と大きく低下。住宅投資の鈍化に伴う住宅ローン需要の一服が反映されていると考えられる。

今後3ヵ月の資金需要については、企業向けD.I.が3、個人向けD.I.が‐1と、ともに10‐12月期の状況から小動きに留まるとの見立てになっている(図表 - 5)。

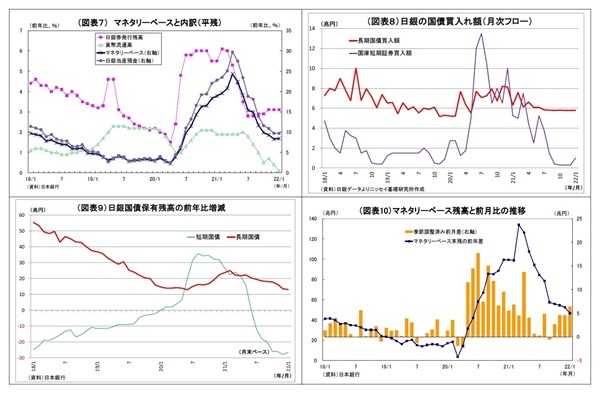

2 ― マネタリーベース:実勢としては、やや増勢が強まる

2月2日に発表された1月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通する紙幣・貨幣)を示すマネタリーベース(平残)の伸び率は前年比8.4%と、前月(同8.3%)をわずかに上回り、9カ月ぶりに上昇した(図表 - 7)。

上昇の主因はマネタリーベースの約7割を占める日銀当座預金の伸び率が9ヵ月ぶりにやや持ち直した(前月9.67%→当月9.73%)ことである。日銀当座預金の減少要因となる新型コロナオペがマイナス(返済超過)となる一方で、日銀による資金供給として国庫短期証券買入れ額を増額したことが全体の持ち直しに寄与した(図表 - 7)。その他の内訳では、貨幣流通高の伸び率が前年比0.1%(前月は同0.4%)と2カ月連続で低下する一方、日銀券発行高の伸びは前年比3.1%(前月も同じ)と横ばいで推移している(図表 - 7)。

1月末時点のマネタリーベース残高は663兆円と前月末比で6.9兆円減少した。もともと日銀当座預金は年末にかけては増加した後、翌1月末にかけて減少しやすいという季節性がある。季節性や月内の動きを除外した季節調整済み系列(平残)でみると、前月比6.4兆円増と9カ月ぶりの増加幅となっている(図表 - 10)。実勢としては、マネタリーベースの小幅な増加基調が継続している。

マネタリーベースの先行きについては、日銀がETFや国債の買入れを抑制するなど市場への関与を減らしているうえ、今後もしばらく比較対象となる昨年同月の伸び率上昇が続くことから、前年比伸び率の低下基調が続くと見込まれる。少々先では、コロナオペの一部打ち切りなど資金供給策の縮小が実施される今年4月以降にはさらに低下圧力がかかり、前年割れとなる可能性がある。

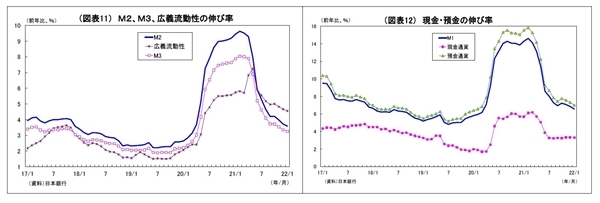

3 ― マネーストック:個人預金の伸びはまだ高め

2月9日に発表された1月のマネーストック統計によると、金融部門から市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比3.59%(前月は3.72%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同3.26%(前月は3.36%)と、ともにやや低下した(図表 - 11)。伸び率の水準はそれぞれ2020年3月、4月以来の低水準にあたる。

銀行貸出の伸び率低迷や日本の貿易収支赤字化が伸び率の低下に影響しているとみられる。

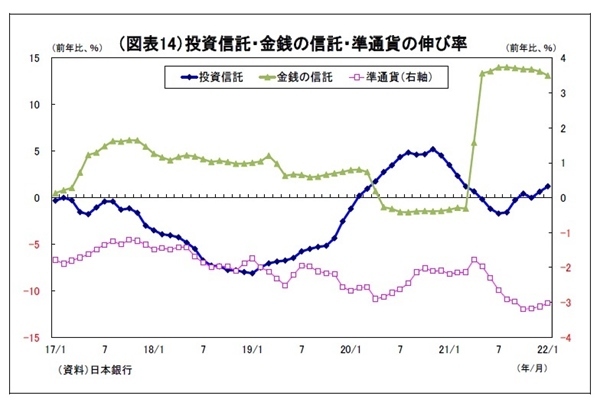

M3の内訳では、主軸である預金通貨(普通預金など・前月7.3%→当月7.0%)の伸び率低下の影響が大きかった。一方、CD(譲渡性預金・前月6.3%→当月7.7%)の伸び率上昇や、準通貨(定期預金など・前月▲3.1%→当月▲3.0%)のマイナス幅縮小が一定の支えとなった(図表 - 12・14)。

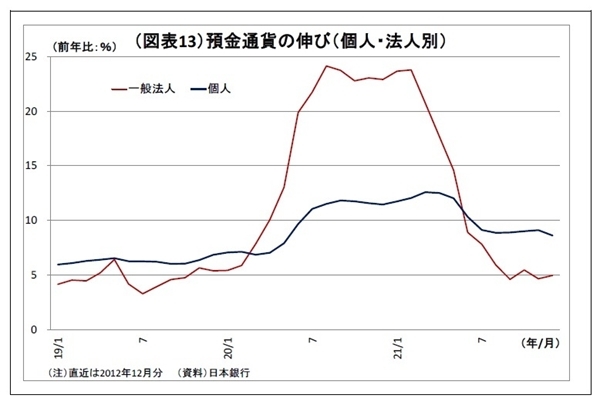

なお、預金通貨について内訳を見てみると(直近は昨年12月分)、一般法人の預金の伸び(前年比5.0%)が既にコロナ禍前(2020年1月・同5.4%)を下回っているのに対し、個人の預金の伸び(前年比8.6%)は未だコロナ禍前(2020年1月・7.1%)を上回り、高めの伸びを維持している(図表 - 13)。外出抑制に伴う対面サービス支出抑制の影響が預金の高い増勢として現れている。

広義流動性(M3に投信や外債といったリスク性資産等を加算した概念)の伸び率は前年比4.56%(前月は4.67%)と3カ月連続で低下した(図表 - 11)。

内訳では、既述の通り、M3の伸びが低下したうえ、規模が大きい金銭の信託(前月13.6%→当月13.1%)、国債(前月-2.3%→当月-2.7%)の伸び率が低下したことが影響した(図表 - 14)。一方、投資信託(私募やREITなども含む元本ベース、前月0.6%→当月1.2%)の伸びはプラス幅をやや拡大している。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志 (うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・硬貨の流通高が10年ぶりの前年割れに~預け入れ手数料導入前の駆け込みか?

・資金循環統計(21年7‐9月期)~個人金融資産は前年比108兆円増の1,999.8兆円、初の2,000兆円突破に王手

・原油・ガソリン価格の高騰は続くのか? ~高騰の背景整理と見通し

・粘り腰を見せる金価格~2022年の相場展望

・米利上げ開始秒読みでも円高ドル安反応のワケ~マーケット・カルテ2月号