2 ― 3|Aクラスビルが拡張移転ニーズの受け皿に

オフィス拡張移転DIをビルクラス別に比較すると、2021年上期まではAクラスビルの低下が目立ったが、2021年下期は大きく反転した。

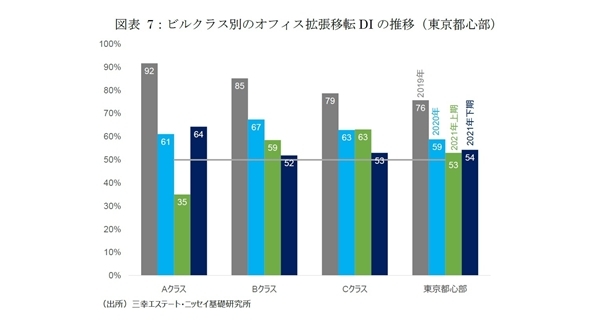

2019年のAクラスビルの拡張移転DIは92%と、ほとんどが拡張移転であった(図表 - 7)(*7)。当時は、IT企業を中心に企業の拡張意欲が強く、人材確保や働き方改革を目的としたオフィス移転も多く見られるなか、立地やスペックに勝るAクラスビルがこれら需要の受け皿となった。

コロナ禍によって、Aクラスビルの拡張移転DIは、2020年に61%、2021年上期には35%まで低下した。Bクラスビル(2019年85%→2020年67%→2021年上期59%)やCクラスビル(同79%→63%→63%)と比較しても、Aクラスビルの下落幅は大きい。

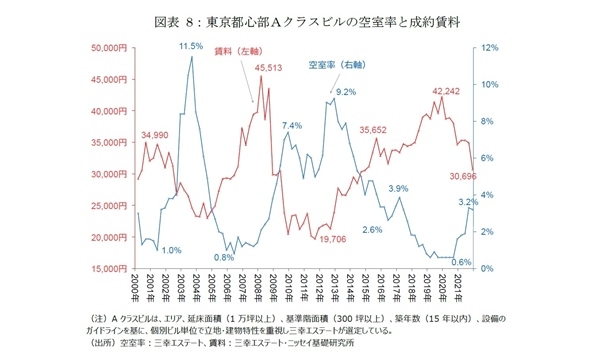

一方、Aクラスビルの空室率は定期借家契約や大企業の割合が高いため、当初は低い水準を維持していた。しかし、定借期限を迎えるタイミングでオフィス床を解約する企業が出始めたことで、空室率は上昇に転じ、0.6%(2020年第3四半期)をボトムに2021年第3四半期には3.3%に上昇した(図表 - 8)。

そして、2021年下期のオフィス拡張移転DIは64%に上昇した。グレードの高いビルを中心にオフィス需要の回復が進んだことで、第4四半期のAクラスビルの空室率は3.2%と、小幅ながら9期ぶりに低下した。もっとも、成約賃料については、空室の早期解消を目指して募集条件を柔軟に調整していると考えられ、第4四半期の成約賃料は30,696円(前期比▲12.1%、前年同期比▲11.5%)と、2014年第4四半期の水準まで下落した。

(*7) 各クラスは、三幸エステートの定義を用いる。三幸エステートでは、エリア(都心5区主要オフィス地区とその他オフィス集積地域)から延床面積(1万坪以上)、基準階床面積(300坪以上)、築年数(15年以内)および設備などのガイドラインを満たすビルからAクラスビルを選定している。また、基準階床面積が200坪以上でAクラスビル以外のビルなどからガイドラインに従いBクラスビルを、同100坪以上200坪未満のビルからCクラスビルを設定している(詳細は三幸エステート「オフィスレントデータ2022」を参照)。

2 ― 4|IT企業が集積する「渋谷」、大規模ビルが多い「丸の内」、「西新宿」で企業の拡張移転意欲が高い

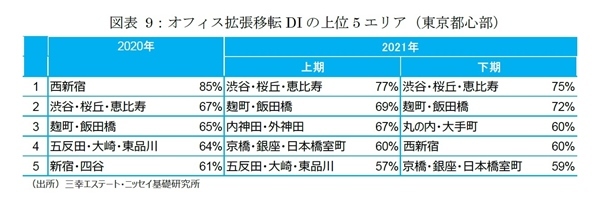

最後に、オフィス拡張移転DIをエリア別(2021年下期)に確認する。東京都心部16エリアにおいて、拡張移転の多かった上位5エリアは、第1位が「渋谷・桜丘・恵比寿(オフィス拡張移転DI 75%)」となり、続いて「麹町・飯田橋(同72%)」、「丸の内・大手町(同60%)」、「西新宿(同60%)」、「京橋・銀座・日本橋室町(同59%)」の順となった(図表 - 9)。

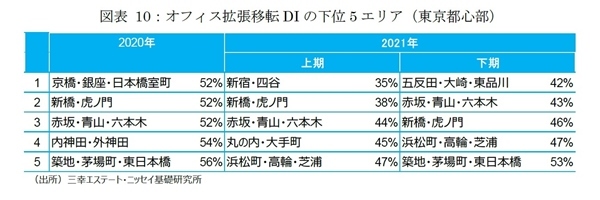

これに対して、縮小移転の多かった下位5エリアは、オフィス拡張移転DIが低い順に、「五反田・大崎・東品川(オフィス拡張移転DI42%)」、「赤坂・青山・六本木(同43%)」、「新橋・虎ノ門(同46%)」、「浜松町・高輪・芝浦(同47%)」、「築地・茅場町・東日本橋(同53%)」となった(図表 - 10)。

このように2021年下期は、情報通信業の拡張移転の増加を背景に、IT企業が集積する「渋谷・桜丘・恵比寿」が、上期に続いてトップを維持した(*8)。また、Aクラスビルが拡張移転ニーズの受け皿として需要を集めていることもあり、大規模ビルが集積する「丸の内・大手町」や「西新宿」で、企業の拡張意欲が高まった。一方、港区の主要オフィスエリアである「赤坂・青山・六本木」、「新橋・虎ノ門」、「浜松町・高輪・芝浦」の低迷が続いている。

(*8) 東京都心部の各16エリアの概要については、末尾の【参考資料2】「本稿の東京都心部16エリアと三幸エステート「オフィスレントデータ2022」記載エリアの対応表」を参照。

3 ―― おわりに

本稿では、オフィス拡張移転DIを業種別・ビルクラス別・エリア別に分析し、2021年下期の企業のオフィス移転動向を確認した。そのなかで、

(1)オフィス拡張移転DIは、2021年第4四半期に上昇し、企業の拡張意欲が高まるとともに、空室率の上昇に頭打ち感がみられること

(2)コロナ禍を起点とした企業のオフィス再構築の動きが継続するなか、情報通信業では縮小移転する企業と拡張移転する企業の二極化が進行していること

(3)Aクラスビルのオフィス拡張移転DIが大幅に上昇し、グレードの高いビルが拡張移転ニーズの受け皿となっていること

(4)上記の結果、IT企業が集積する「渋谷」や大規模ビルが多い「丸の内」、「西新宿」で企業の拡張意欲が高いこと

を確認した。

オフィス市場にはようやく明るい兆しも見え始めたが、依然としてその先行きについて不確実性が高い。引き続き、オフィス市場における変化の兆しを捉えるためには、データを丹念に確認していくことが求められる。

【参考資料1】 オフィス拡張移転DIについて

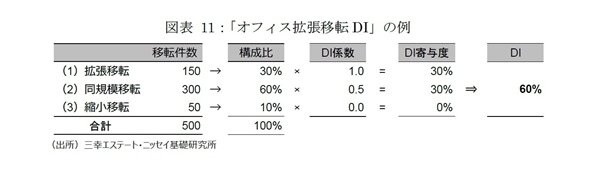

オフィス拡張移転DI(*9)は、オフィス移転後の賃貸面積が移転前と比較して(1)拡張、(2)同規模、(3)縮小、した件数を集計し、次式により計算している。

オフィス拡張移転DI

=1.0×拡張移転件数構成比+0.5×同規模移転件数構成比+0.0×縮小移転件数構成比

オフィス拡張移転DIは0%から100%の間で変動し、基準となる50%を上回ると企業の拡張意欲が強いことを表し、50%を下回ると縮小意欲が強いことを表す。たとえば、図表 - 11のように、オフィス移転が合計500件あり、そのうち拡張移転が150件、同規模移転が300件、縮小移転が50件の場合、オフィス拡張移転DIは60%となり、企業の拡張意欲が強いことを表す。

(*9) DIはDiffusion Index(ディフュージョン・インデックス)の略、変化の方向性を示す指標のことである。DIの代表例としては、経済分野では日本銀行の 全国企業短期経済観測調査(日銀短観)や内閣府の景気動向指数、また不動産分野では土地総合研究所が公表する不動産業業況等調査(不動産業業況指数)がある。

【参考資料2】 本稿の東京都心部16エリアと三幸エステート「オフィスレントデータ2022」記載エリアの対応表

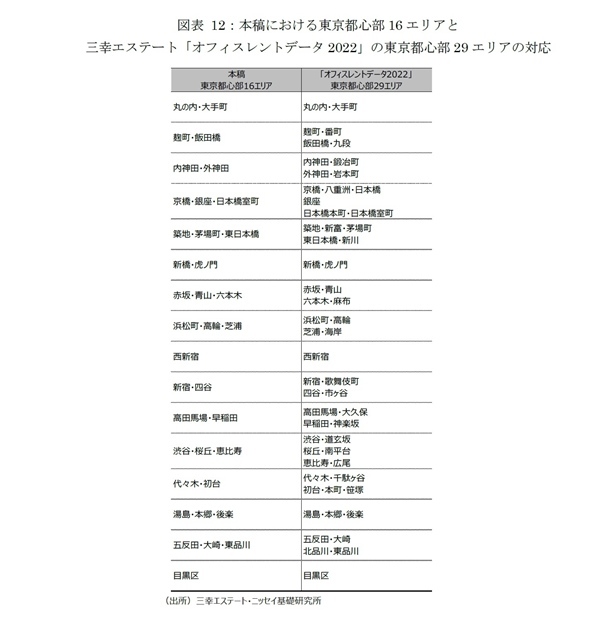

本稿では、東京都心部の16エリアについて分析を行った。同16エリアは、三幸エステート「オフィスレントデータ2022」における東京都心部の29エリアを、図表 - 12の通り、一部集約したものである。

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

佐久間誠(さくま まこと)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・成約事例で見る東京都心部のオフィス市場動向(2021年上期) ―― 「オフィス拡張移転DI」の動向

・成約事例で見る東京都心部のオフィス市場動向(2020年) ―― 「オフィス拡張移転DI」の動向

・コロナ禍におけるオフィス出社の実態と地域特性

・コロナ危機と世界金融危機におけるオフィス調整局面の比較 ―― 今回は賃料下落が小幅だが、構造的影響への懸念が強い

・緊急事態宣言の解除後もオフィス回帰の動きは緩やか ―― 東京のオフィス出社率指数の動向