M&Aにおける企業価値の算定方法と営業権

営業権と合わせて覚えておきたいものが、M&Aにおける企業価値の算定方法である。算定方法には「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」の3つがあり、それぞれ営業権の捉え方に違いがある。

買い手側にとっても、提示された取引価額の適正性を判断する際に必要となるので、各方法の概要はしっかりと理解しておきたい。

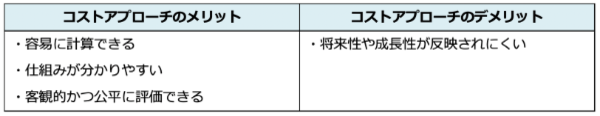

コストアプローチ

コストアプローチは、貸借対照表(バランスシート)の純資産をベースに企業価値を算定する方法である。具体的なものとしては、資産から負債を差し引く「簿価純資産価額法」や、時価に修正した資産・負債を用いる「時価純資産価額法」が挙げられるが、いずれの算定方法でも営業権が考慮されていない。

そこで実際のM&Aでは、時価での評価額に営業権を加えた「時価純資産価額法+営業権(のれん)法」が多く採用されている。この方法では営業権(のれん)を個別に評価することで、対象企業の将来性を算定対象に含めている。

営業権の計算時にコストアプローチが使われるケースは少ないが、のれんの金額を把握する際に用いられることがある。

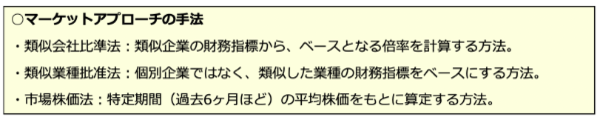

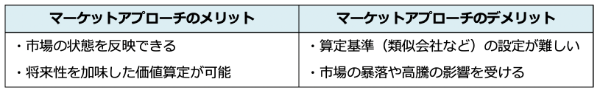

マーケットアプローチ

マーケットアプローチは、対象企業と類似した上場企業のデータから企業価値を算定する方法である。上場企業を選定する作業は必要になるが、類似性の高い企業が見つかればより実態に近い企業価値を算出できる。

マーケットアプローチの手法は、参照するデータによって以下の3つに分けられている。

マーケットアプローチは上場企業を判断基準にするため、いずれの手法でも市場の状態が強く反映される。類似企業の選び方によっては、営業権も加味した企業価値を算定できるだろう。

ただし、営業権にはさまざまな資産が含まれるため、そもそも類似する上場企業が見つかるとは限らない。特に事業や業務形態などが個性的な企業は、他社のデータを算定基準にすると実態とかけ離れてしまう恐れがある。

インカムアプローチ

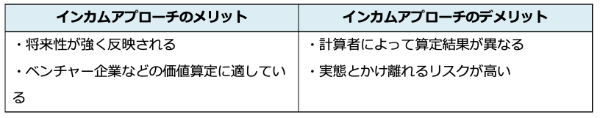

インカムアプローチは、企業が将来生み出すキャッシュフローなどに着目して、将来性を加味した企業価値を算定する方法である。将来性が最も強く反映される方法であり、主にベンチャー企業などの価値算定で多く用いられている。

代表的な手法としては、将来キャッシュフローから事業価値を計算し、そこに有利子負債や非事業用資産の評価額を加える「DCF法」が挙げられるだろう。DCF法では、事業計画などから将来的に生み出される利益などを導くため、計算過程において営業権も含まれることになる。

ただし、企業の将来性は不確定要素であるため、計算結果と実態がかけ離れてしまうケースも珍しくない。仮に当初予定していた利益が発生しない場合は、M&Aの買い手側が大きく損をすることになる。

ちなみに、インカムアプローチには不動産の価値算定に使われる「収益還元法」や、株主への配当金をベースにした「配当還元法」などもある。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!