この記事は2022年7月29日に「きんざいOnline:週刊金融財政事情」で公開された「円安により対外純資産残高は大幅拡大」を一部編集し、転載したものです。

(財務省・日本銀行「金融収支」ほか)

国際収支統計は、複式計上の原理に基づいて記録され、各経済取引は「貸方」と「借方」に同額が計上される。例えば、財を現金と引き換えに外国に売却した場合、財の輸出額を貸方に、代金である現金の増加額を借方に計上する。

こうした経済取引のうち、金融資産・負債の変動に係る部分を計上したものが、金融収支だ。金融収支は、「直接投資」「証券投資」「金融派生商品」「その他投資及び外貨準備」で構成される。

日本の金融収支のうち直接投資は、前号で述べたように、対外投資が対内投資を大幅に上回る。一方、証券投資は変動が大きい。

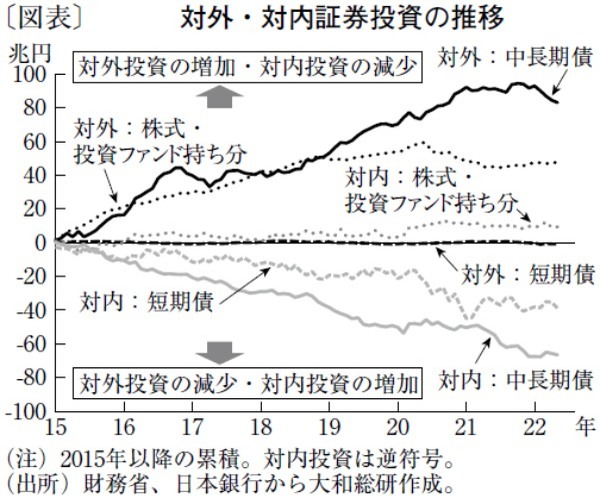

図表は、対外・対内証券投資の内訳項目である「株式・投資ファンド持ち分」「中長期債」「短期債」について、2015年以降のネット(取得-処分)の投資額を累積したものである。これを見ると、対外証券投資は近年、中長期債と株式・投資ファンド持ち分を中心に取得超の傾向が継続してきたことが分かる。

しかしながら、新型コロナ感染拡大後の2020年央に株式・投資ファンド持ち分が処分超に転じた(足元では緩やかな取得超の傾向)。とりわけ信託銀行の処分が膨らんだことで、世界的な株高を受けて年金積立金管理運用独立行政法人(GPIF)がリバランスを行ったことが影響したとみられる。

また、中長期債も2022年2月に処分超に転じた。インフレ加速を受けて海外の中央銀行が金融引き締め姿勢を強め、金利が急上昇するなか、銀行や生命保険会社を中心に外国債を売却する動きが広がっていると考えられる。

他方、対内証券投資の推移に注目すると、近年は中長期債や短期債を中心に取得超が続いており、2020年以降はその傾向が一段と強まった。感染症対策などを盛り込んだ補正予算の編成に伴い発行された国債に需要が集まったとみられる。

「フロー統計」である国際収支統計を積み上げて作成する「ストック統計」が、対外資産負債残高だ。対外資産残高から対外負債残高を差し引いた対外純資産残高は2021年末で411.2兆円と、2020年末から56.2兆円増加し、日本は31年連続で世界最大の対外純資産保有国となった。

対外純資産の増加要因を分解すると、取引フロー要因は10.8兆円増、為替変動要因は62.2兆円増、その他調整(資産価格変化)は16.8兆円減となり、円安が相当に残高を押し上げたことが分かる。2021年末時点のドル円レートは前年末から11.4%上昇し、1ドル=115.1円となったが、足元の為替動向を踏まえると、2022年の対外純資産残高も、円安により大幅に押し上げられよう。

ただし長い目で見れば、今後、日米金利差の拡大が一服するなどして円安の進行が落ち着けば、対外純資産残高の拡大ペースは鈍化すると見込まれる。第2位の対外純資産保有国であるドイツとの残高の差(2021年末で95兆円)は縮小しよう。

大和総研 経済調査部 エコノミスト/小林 若葉

週刊金融財政事情 2022年8月2日号