この記事は2022年10月21日に「きんざいOnline:週刊金融財政事情」で公開された「リスクシナリオでは10~12月のTOPIXが1,700台に」を一部編集し、転載したものです。

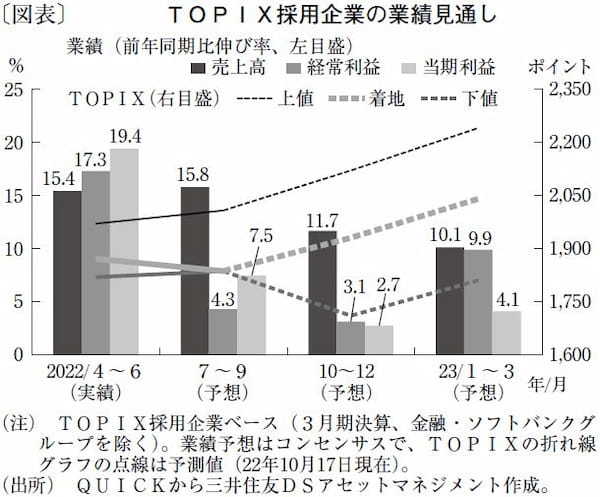

2022年10月に入り、3月決算企業の2022年7~9月期決算の発表がスタートした。現時点のコンセンサス予想(TOPIX採用企業、金融・ソフトバンクグループを除く)を見ると、売上高の伸び率は2022年4~6月期とほぼ同水準となる前年同期比(以下同)15.8%増だが、経常利益は4.3%増、当期利益は7.5%増と、1桁台の増益率にとどまる見通しだ。

2022年4~6月期まではコロナ禍からの回復途上にあったこともあり、大幅な増収・増益となったが、日本企業を取り巻く環境の不透明性の高まりから、2022年7~9月期は一転、慎重な業績予想となっている。

2022年7~9月期の当期利益予想を業種別に見ると、製造業は4.7%増と2022年4~6月期の2.3%増から若干の改善が見込まれる一方で、非製造業は11.4%増と2022年4~6月期の48.7%増から大きく低下する見通し。

製造業では、食料品、繊維製品、石油石炭製品、鉄鋼、非鉄金属などが20~80%の減益となる見通しである。ウクライナ情勢の深刻化や欧州を中心とした干ばつ被害の影響は、グローバルな化石燃料やその他資源価格、食料品価格の高騰につながり、輸入物価の上昇となって収益圧迫の要因となっている。他方、円安ドル高が一定のプラス効果を発揮している機械、電気機器、輸送用機器は、20%前後の増益が見込まれる。

非製造業の当期利益は、陸運業、空運業の黒字転換が予想され、海運業は40%を超える増益が見込まれている。しかし、小売業が0.1%増にとどまるほか、サービス業が5.0%、不動産業も13.3%の減益が予想される。製造業、非製造業ともに業種間で収益のばらつきが拡大しており、全体として増益率が抑えられやすい状況だ。

続く2022年10~12月期のコンセンサス予想は、売上高が11.7%増、経常利益が3.1%増、当期利益が2.7%増と、2022年7~9月期よりさらに伸び率が低下するとみられる。

株式市場は、こうした見通しをすでに一定程度織り込んでいると思われるが、2022年7~9月期、10~12月期と連続で業績が下方修正されるリスクに留意する必要がある。

年末に向けてウクライナ情勢の混迷とエネルギー価格の再高騰、主要国・地域での高インフレの持続と利上げの加速、景気後退リスクなど、国内外の景気・業績を巡る不透明感は依然として高い。

TOPIXの株価収益率から見れば、すでに割安ゾーンにあるものの、業績の下振れともう一段の株価調整の可能性を想定しておく必要がある。そのため、現時点でTOPIXは1,800~2,000で推移しているものの、当社は、リスクシナリオにおける2022年10~12月のTOPIXの下限を1,710とみている(図表)。

三井住友DSアセットマネジメント チーフストラテジスト/石山 仁

週刊金融財政事情 2022年10月25日号