この記事は2022年10月28日に「きんざいOnline:週刊金融財政事情」で公開された「リスクプレミアムは縮小し、日本の超長期債利回りは低下へ」を一部編集し、転載したものです。

各国中央銀行がインフレ抑制に向けた強い姿勢を維持するなか、米欧債券利回りが上昇基調を強めている。2022年10月21日の本稿執筆時点で、米10年債利回りは2007年以来の高水準で推移しており、こうした海外金利の一段の上昇が日本の債券市場にも波及している。

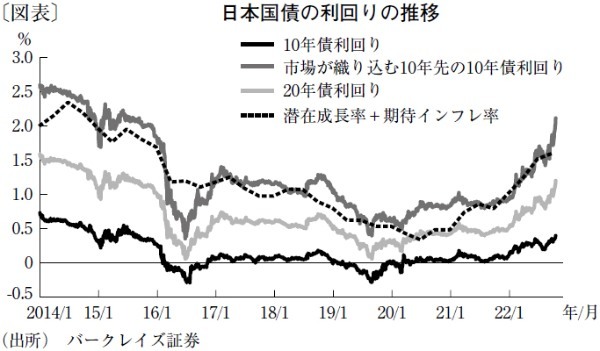

例えば、20年の日本国債利回りは15年以来となる1.2%近傍に達し、10年/20年スプレッドもまた、日銀が追加緩和に踏み切った2014年10月末以来となる90bp近傍へと急速に拡大している。

イールドカーブ・コントロール政策(YCC)の下で10年債利回りが0.25%までに抑えられているため、金利の上昇とともにイールドカーブは10年超の年限でスティープ(傾斜)化圧力を強めやすい状況にある。

図表に示すとおり、市場で観測される10年債利回りはおおむね横ばいで推移している。だが、20年債利回りが上昇基調を強めているため、10年先の10年債利回りは2%超の水準へと急速に上昇している。

過去の推移を振り返ると、10年先の10年債利回りは日本の潜在成長率(実質金利の代理変数)と期待インフレ率(市場で観測されるインフレ期待)を足し合わせた水準と連動するように推移してきた。すなわち、足元のファンダメンタルズに整合的な10年先の10年債利回りは、最新の潜在成長率(内閣府推計で0.6%程度)と期待インフレ率(0.9~1.0%)を足し合わせた1.5~1.6%程度と試算できる。

一方、実際の10年先の10年債利回りはこの水準から乖離している。足元の急速なイールドカーブのベアスティープ化は、フィッシャー方程式(名目金利=実質金利+期待インフレ率+その他のリスクプレミアム)の枠組みに基づけば、成長率やインフレ期待の高まりといった国内のファンダメンタルな要因ではなく、米欧中銀のタカ派スタンスの継続やボラティリティーの高止まりといった動きに対するリスクプレミアムの拡大にあると考えられる。

過去そうであったように、このリスクプレミアムの拡大による金利上昇が長続きすることはない。(1)CPI前年比上昇率が年内にもピークを付ける公算が大きいこと、(2)この先の利上げが景気の抑制効果を強め、実体経済への影響が次第に表面化する可能性が高いこと──の2点に照らせば、リスクプレミアム拡大の主たる要因である米金利は、反転下落に向かうタイミングが近付いているだろう。

過度に高まったリスクプレミアムは縮小し、最終的にはファンダメンタルズに整合的な水準へと収斂していくと考えられる。これまでの急速な上昇分を巻き戻すように、日本の20年債利回りは大きく低下し、イールドカーブにはブルフラット(平坦)化圧力が加わると予想される。

バークレイズ証券 チーフ債券ストラテジスト/海老原 慎司

週刊金融財政事情 2022年11月1日号