この記事は2022年10月26日に「ニッセイ基礎研究所」で公開された「経過措置適用企業の進捗状況~東証市場再編後の課題~」を一部編集し、転載したものです。

要旨

東京証券取引所は、今年「市場区分の見直しに関するフォローアップ会議」を設置した。フォローアップ会議では、上場会社の企業価値向上に向けた取組や経過措置の取り扱い、ベンチャー企業への資金供給などに関する追加対応を議論している。

「経過措置の取り扱い」については、まだ最終的な決定には至っていない。現時点では速やかに方針を決定して明らかにすべきとしたうえで、「当初開示した期限まで」「移行後5年(2027年)あたりで区切る」といった案が出ている。

経過措置適用企業の現状を確認すると、約9割の経過措置適用企業が2022年9月末時点で基準未達となっている。未達の企業の中には達成するための計画期間を延長した企業があった。さらに2022年4月以降に基準を下回り「適合計画書」を開示した企業、つまり新たに経過措置適用された企業も出てきている。

経過措置の取り扱いがはっきりしないままでは、せっかく明確にした市場区分のコンセプトや上場基準が形骸化してしまう恐れがある。次回のフォローアップ会議でどこまで議論が進むのかが注目される。

経過措置適用企業の計画期間の終了時期は

東京証券取引所に、今年「市場区分の見直しに関するフォローアップ会議」(*1)が設置された。目的は、2022年4月4日付で行われた東証の市場区分見直しの実効性向上に向けて、上場会社の企業価値向上に向けた取組や経過措置の取り扱い、ベンチャー企業への資金供給などに関する追加的な対応について東証に対して助言を行うこととしている。

現在までに3回(2022年7月29日、9月9日、10月5日)開催しており、「PBR1倍割れ企業への対応」、「英文開示」、「経過措置のあり方」等について意見が交わされた。今回は、そのなかでも「経過措置のあり方」についての議論と現状について確認したい。

フォローアップ会議では、「経過措置の取り扱い」について、企業の予見可能性を高めるためにも、速やかに方針を決定して明らかにすべきとしている。具体的には、「とにかく早く終わらせるべき」「当初開示した期限までのみ認めることとすべき」「2025年などに中間目標を置く二段階方式」「移行後5年(2027年)あたりで区切る」といった意見があった。

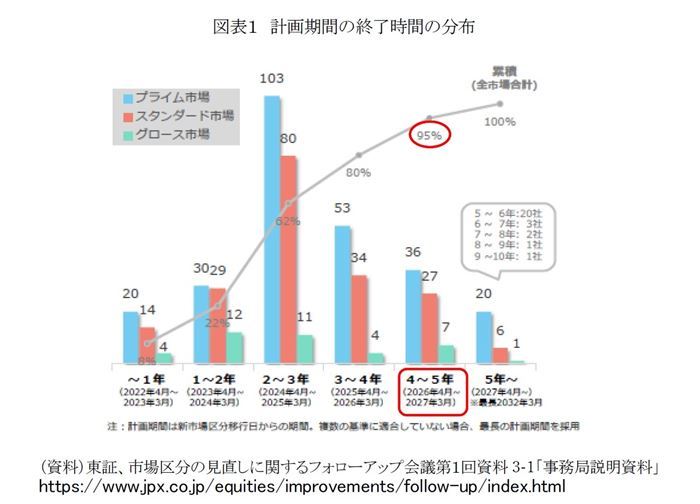

図表1は経過措置適用企業の基準達成に向けた計画期間を集計したものである。5年後の2027年を計画終了期間と設定している企業は全体の95%とほとんどを占めているため、フォローアップ会議でも5年後の2027年が一つの区切りとして意識されているようである。

*1:日本取引所グループ『市場区分の見直しに関するフォローアップ会議』

https://www.jpx.co.jp/equities/improvements/follow-up/index.html

約9割の経過措置適用企業が未達

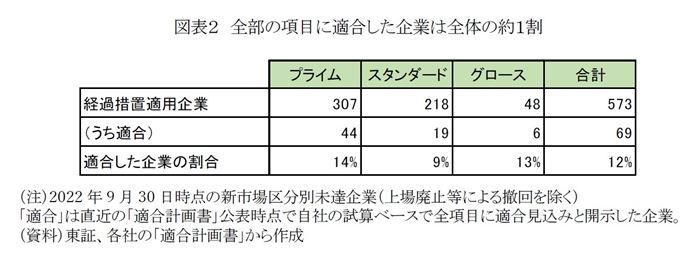

2022年9月までに「上場維持基準の適合に向けた計画」、「計画に基づく進捗状況」(以下「適合計画書」)を開示した企業全体のうち、基準を達成し、全部の項目に適合する見込みと公表した企業は1割程度であった。流通株式時価総額や時価総額の基準については基準日の株価確定を待つ企業があるとしても、約9割の企業は市場再編が行われて半年経った現時点でも適合していない状況である。

図表2は、2022年9月末時点の新市場区分ごとの経過措置適用企業とそのうち適合見込みと公表した企業を集計したものである。2022年9月末時点で最も直近に開示された「適合計画書」をもとに集計、基準達成については開示資料の自社の試算ベースによる進捗状況を参考にしている。

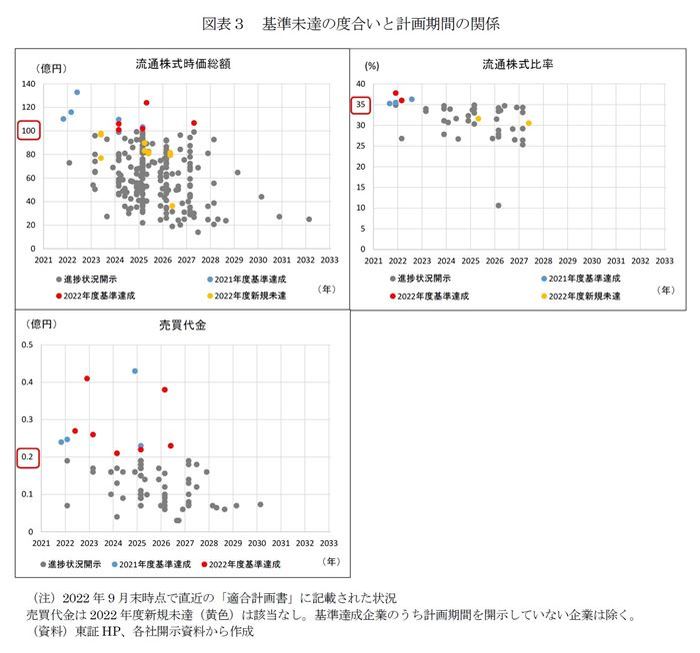

次に、特にプライム市場に上場している経過措置適用企業について、2022年9月末までに開示された「適合計画書」をもとに、流通株式時価総額、流通株式比率、売買代金の維持基準に対する進捗状況と計画期間(*2)について確認した。

図表3の縦軸の赤枠で囲った数字は各項目の上場維持基準である。青色は2022年3月末までに基準を達成した企業、赤色は2022年4月以降に基準を達成した企業である。灰色はその他の2021年6月末基準で未達とされた企業である。既に基準を達成したと公表した企業は当初から1~3年以内に計画期間の終了を予定していた企業が多かったことが分かる。

その一方で一つの項目は基準達成したものの、別の基準が新たに未達となってしまった企業や、当初設定していた計画期間を延長した企業もあった。さらに、2022年4月以降に新たに基準を下回り「適合計画書」を開示した企業も出てきている。図表3の黄色の企業がそれにあたる。

*2:森下千鶴(2022年3月29日)『経過措置の期限設定と「適合計画書」開示企業の取組みに注目~東証市場再編後の課題~』

https://www.nli-research.co.jp/files/topics/70660_ext_18_0.pdf?site=nli

次回フォローアップ会議での議論に注目

今回の市場再編では、各新市場区分のコンセプト及び上場基準を明確化したと発表されている。しかし、実際は「経過措置」により「上場維持基準の適合に向けた計画書」を開示することで、現時点では、基準未達でも「当面の間」は希望した市場への区分継続が認められており、全面的に明確化した基準によって運用されているとはいいがたい状況と言える。現在の未達企業や新たに未達となってしまった企業を今後どのように扱っていくのか、経過措置の期限が明確になるのかなどを注目していく必要がある。

また、経過措置の期限等の課題以外にも、上場維持基準を本当に実現できるのかという実現可能性にも注目すべきではないかと思う。特に流通株式時価総額が未達の企業が多いが、計画期間内にどのようにして基準を達成できるのか、その方策の合理性や実現可能性についても、投資家は良く見ていく必要がある。いずれ達成できるということで、確たる根拠がないまま、いつまでもとどまるということはあってはならないと思う。

特に、プライム市場は、「グローバルな投資家との建設的な対話を中心に据えた企業向けの市場」と位置付けられている。きちんと上場維持基準を達成している企業がさらに企業価値を向上し魅力を海外にアピールし、日本の株式市場を更に発展させていくという大きな目標を達成するためにも、各企業に求められているのは新製品や新規事業等による企業価値向上である。

現時点で上場維持基準未達の企業は、企業価値向上に向けて、自社がどのような具体策をとっていくのかを投資家に根気よく説明していくことが大切であると思う。こうした企業が努力した結果、企業価値向上し、上場維持基準を達成するというのが、本来あるべき姿ではないだろうか。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

森下千鶴(もりした ちづる)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・経過措置の期限設定と「適合計画書」開示企業の取組みに注目~東証市場再編後の課題~

・上場維持基準の適合に向けた計画に基づく進捗状況~東証市場再編後の課題~

・株式分割と経過措置適用企業-2021年度の株式分割動向

・海外投資家が2020年3月以来の大幅売り越し~2022年9月投資部門別売買動向~

・自社株買いの設定は増加も、買付ペースは慎重