この記事は2022年11月11日にSBI証券で公開された日経平均急伸!上昇をリードする好業績銘柄は?を一部編集し、転載したものです。

目次

日経平均急伸!上昇をリードする好業績銘柄は?

2022年11月11日(金)の日経平均株価は買い先行で始まり、取引時間中ベースとしては2022年9月14日(水)以来の28,000円台回復となりました。前日の米国市場で株価が大幅高したことが主因です。

米国株が上昇したのは、現地時間2022年11月10日(木)に発表された米10月CPI(消費者物価指数)が市場予想を下回り、インフレ・金利上昇懸念が後退したためです。

米10月CPI総合指数(前年同月比)は市場予想の+7.9%を下回る+7.7%となり、4ヵ月連続で上昇率が減速しました。同コア指数(同)も市場予想+6.5%を下回る+6.3%になりました。

各指標が市場予想を下回ったことで、米市場ではインフレ・金利上昇懸念が後退しました。2022年12月14日(水)に結果発表予定のFOMCでは、現在4.0%(誘導目標上限)の政策金利が0.5%に引き上げ幅が減速され、4.5%になるとの見方が支配的になりました。

これを受けて米10年国債利回りは2022年11月9日(水)の4.09%から11月10日(木)は3.81%と大きく低下し、グロース銘柄の多いナスダック指数の上昇率は7.35%、さらにSOX指数(フィラデルフィア半導体指数)は+10.21%と、NYダウの上昇率(3.69%)を大きく上回りました。

なお、米10年国債利回りの低下は、日米金利差の縮小につながり、円高・ドル安要因となります。2022年10月21日(金)には一時、1ドル151円台まで進んでいたドル・円相場ですが、2022年11月10日(木)には一時、1ドル141円台まで円高・ドル安が進みました。

株式市場の流れは大きく変わったと考えられます。特に大きいのは、米10年国債利回りがピークアウトを確認したような展開となっており、同様にドル高ピーク・円安ボトムから円高・ドル安に進みやすくなった点です。

2022年11月8日(火)にご紹介した「225の『ココがPOINT!』」でお伝えしましたが、ドル高ピーク・円安ボトムを確認することで、ドル建て日経平均株価が上昇しやすくなるため、外国人投資家の買いが増えやすくなるという傾向があります。日経平均株価は当面、29,000円突破を目指す展開になりそうです。

今後はどのような銘柄が物色されるでしょうか。折しも決算発表が佳境を迎えており、そこで好決算を発表した銘柄は有力な物色対象候補の一画になりそうです。そこで、好業績銘柄を絞り込むべく、以下のようなスクリーニングを行ってみました。

(1)東証プライム市場上場銘柄

(2)時価総額が1,000億円以上

(3)銀行、証券・商品先物、保険を除く業種の銘柄

(4)3月決算銘柄

(5)2022年11月2日(水)~11月9日(水)に2022年7~9月期の決算発表を終了

(6)2023年3月期第2四半期累計(2022年4~9月期)の営業利益が事前の市場予想を上回り、かつ前年同期比10%超の増益

(7)2023年3月期第2四半期(2022年7~9月期)の営業利益が前年同期比20%超の増益

(8)2023年3月期(通期)市場予想営業利益(Bloombergコンセンサス)が10%超の増益予想

(9)2023年3月期(通期)市場予想営業利益(Bloombergコンセンサス)が2022年9月30日以降11月9日までに上昇

(10)2024年3月期(通期)市場予想営業利益(Bloombergコンセンサス)が2023年3月期比10%超の増益

(11)2023年3月期市場予想EPSが過去4週間で上昇

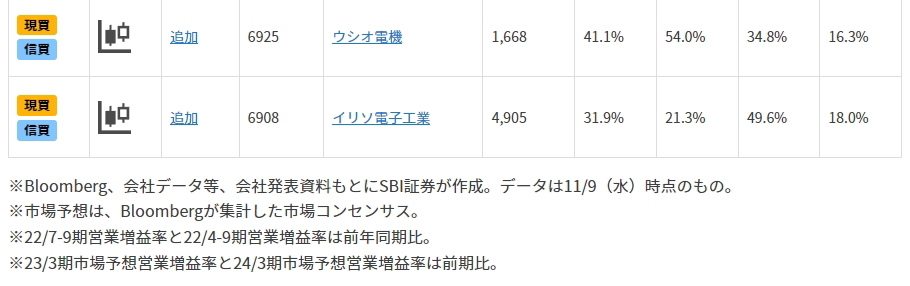

図表1の銘柄は、上記の(1)~(11)をすべて満たしており、(7)の営業増益率順(黒字転換は最上位)に並べられたものです。なお、掲載銘柄について、業績動向は以下の通りです。また、サンリオ(8136)と相鉄ホールディングス(9003)については別途後段でご説明いたします。

■三菱自動車(7211)

当社は、日産自動車(7201)が筆頭株主(2022年3月期末持株比率約34%)の会社です。地域別売上構成比(2023年3月期・上半期累計)は、日本22.6%、米国20.3%、欧州6.0%、アジア25.2%、オセアニア13.0%、その他13.7%で、海外売上比率が高く、為替の影響を受けやすいことが特徴です。

2023年3月期第2四半期の営業利益は、前年同期251億円→846円億円と595億円(うち500億円弱は円安メリット)増加しています。会社側は、通期業績予想の前提となる為替レートを、1ドル125円から1ドル134円に修正しました。

これにより、円安メリットは311億円見込まれることになり、今期(2023年3月期)予想営業利益を1,100億円→1,700億円に上方修正しました。

■ネットワンシステムズ(7518)

当社は、顧客である企業や公官庁等のネットワーク、あるいはセキュリティ環境を整備する会社です。ライバルは伊藤忠テクノソリューションズ(4739)、日本電気(6701)や富士通(6702)等のネットワーク部門となります。

2023年3月期上半期はデジタル化に伴うネットワーク増強およびセキュリティ強化需要を捉え、半期としては過去最高の受注高の確保に繋がりました。

2023年3月期第2四半期決算では、売上高は927億円(前年同期比19.1%増)、営業利益83.1億円(同84.1%増)となりました。豊富な受注残(2022年9月末は2021年9月末比で22.7%増)を消化し、会社予想営業利益は220億円(前期比31.0%増)が計画されています。

■サンケン電気(6707)

当社はパワー半導体を中心としたパワーエレクトロニクスの専門メーカーです。売上高(2022年3月期)の50%が自動車向け、30%超が白物家電向け、20%弱が産機・民生向けになっています。

国内売上高(同)は27.0%にとどまり、中国・韓国を中心としたアジアが53.6%、アメリカが10.1%など海外向けが計73.0%を占めています。自動車のサプライチェーン混乱等はあるものの、通期業績予想は、ドル・円相場の前提を1ドル115円から140円に修正し、営業利益を210億円から235億円(前期比71.3%増)に上方修正しました。

■ゼリア新薬(4559)

当社は消化器系の医薬品を中心に展開する中堅製薬会社であり、滋養強壮剤で有名な『ヘパリーゼ』も当社製品です。売上高(2022年3月期)の36%が海外で、その中でも特に欧州が強く、海外売上高の約80%を占めています。

2022年11月2日(水)の第2四半期決算の発表前、2022年10月31日(月)に海外市場で医療用医薬品が好調に推移したことや、経済再開に伴いヘパリーゼ群が回復基調になったことなどから、2023年3月期・4~9月期の業績見通し上方修正を発表していました。

一方、通期業績は為替や新型コロナの動向が不透明であることから据え置きました。そのような中、発表された2023年3月期第2四半期決算は、前年同期比で増収増益でした。しかし、実績数値のほとんどが直前に修正した会社予想の通りであり、株価推移も横ばい傾向です。

■スズキ(7269)

当社は四輪車と二輪車を手掛けています。営業増益率(前年同期比)が、第1四半期の36.8%増から第2四半期は101.2%増に加速し、2023年3月期・上半期累計は65.8%増の営業増益を達成しました。

これを受けて、会社側は2023年3月通期の会社予想営業利益を1,950億円から2,900億円(前期比51.5%増)に上方修正しました。主力のインドで四輪車販売の予想を引き上げることや、値上げ効果(950億円)および円安効果(550億円)が、予想以上の原材料高(250億円)他を吸収する見通しです。市場予想営業利益は今期2,886億円、来期3,285億円となっています。

■ウシオ電機(6925)

当社は、半導体向け光源装置や抗ウイルス・除菌用紫外線装置等を展開する会社です。2022年10月下旬ごろからは米SOX指数(フィラデルフィア半導体指数)が回復してきたこともあり、当社株価も上昇傾向にありました。

2022年11月2日(水)には円安による恩恵や5G向け半導体需要増加を背景に、2022年3月期4~9月期は売上高879億円(前年同期比22.9%増)、営業利益101億円(同54%増)と順調な決算結果を示しました。

上期通過時点で、通期業績に対する営業利益の進捗率は約60%でしたが、2023年3月期見通しの上方修正はありませんでした。

■イリソ電子工業(6908)

当社は、異なる電子部品間をつなぐ部品である「コネクタ」の開発・製造・販売を行う企業です。特に、車載向けに強みを持っており、当社製品はモーターからカーナビ等多くの部分で採用されています。

2022年11月4日(金)に発表された2023年3月期第2四半期決算では、パワートレイン分野の売上拡大や円安で期初予想の2022年4~9月期累計売上高・各利益を上振れての着地となりました。

同時に、為替が円安傾向で推移することや、旺盛なEV需要による売上増を予想していることから、通期業績の上方修正を行ったことが好感されました。当社の海外売上高比率は75%(2022年3月期末時点)と高い割合を占めるため、円安によるメリットも大きいとみられます。現時点での当社の株価(2022年11月11日 前場引け値)は、年初高値水準に位置しています。

好業績銘柄の投資ポイント

サンリオ(8136)~加速度的な回復。今期利益見通しは当初予想の2倍超に上方修正

■「ハローキティ」等、世界的人気キャラクターが多数

「ハローキティ」や「マイメロディ」、Z世代に強力な人気を誇る「クロミ」といった世界的人気キャラクターを多数有する会社です。

自社キャラのグッズ販売は勿論、東京多摩市では大人でも楽しめるテーマパークとして最近話題の『サンリオピューロランド』の運営を行っています。他にも人気キャラクターを擁しているからこそ実行可能な、ライセンス事業も展開しています。

ライセンス事業から得られるロイヤリティ収入(*)があることが当社の強みです。また、海外売上高のほとんどはロイヤリティ収入によるものです。

(*ロイヤリティ収入=著作権使用料。例えば、他社がハローキティを使用し何かしらの製品を作る際、同社にキャラクター使用料が支払われる。)

同社事業は海外で勢いが増しており、2022年6月末にはアリババグループ企業と大型ライセンス契約の締結を発表したことでも話題となりました。直近四半期決算にあたる2023年3月期第2四半期決算の海外地域別損益(~第2四半期の3期推移)によると、2020年9月時点は40億円であった海外売上高は2022年9月には82億円と倍以上まで拡大しています。

人気キャラクターあってこそのライセンス事業は、他企業が一朝一夕で真似をするのが非常に困難です。また、世界中で人気の自社キャラクターを有する日本の上場企業としては、当社や任天堂(7974)が有名ですが、あまりその数は多くありません。ゆえに、独自の強みを有した企業といえる面もありそうです。

他にも「推し活(=特定の対象を応援すること。同社では特定のキャラクター)」に象徴される、コアファンと呼ばれる強い購買意欲を有した顧客が一定数いるため、目下懸念が広がるインフレ高進に対しても、耐え得る力を持つ企業とも考えられます。

■2四半期連続で、加速度的に業績見通しを上方修正

2022年11月4日(金)大引け後に発表された2023年3月期第2四半期決算において、当社は売上高が306億円(前年同期比28.7%増)、経常利益が56億円(同781.3%増)と極めて好調な内容を示し、通期見通しの上方修正と増配実施の発表を行いました。

業績が堅調となった要因として、前述した海外でのロイヤリティ収入増の影響もあったものの、国内で物品販売等による売上高・利益が前年同期から大きく伸びていたことが最も際立っていました。国内での行動規制緩和やイベント再開、「シナモロール」20周年記念企画が売上増に貢献しました。また、中期計画に沿った構造改革が進み原価率の適正化が寄与し大幅な営業増益となりました。

同決算発表を受け、翌営業日2022年11月7日(月)の株価は大きく窓を開けて上昇しています。

今回起こった“業績&配当見通し上方修正⇒株価大幅高”という一連の流れは、1つ前の四半期決算である2023年3月期第1四半期決算でも発生していました。(8~9月相場で活躍期待の好決算銘柄を探る)

以上を踏まえると、今期(2023年3月期)に入ってから当社業績が加速度的に拡大していることが窺えます。

まとめると、

[2023年3月期 会社予想の通期営業利益 (年間予想配当金)]

2022年3月期 本決算発表時 30億円 (16円)

↓

2023年3月期 第1四半期発表時 47億円 (20円)

↓

2023年3月期 第2四半期発表時 70億円 (30円)

(*2021年5月に策定された中計では、2024年3月期で営業利益30億円の達成を目指していた。)

2022年10月から日本入国時の水際対策の緩和もされているため、今後の当社業績にはプラス材料となりそうです。

また、第3四半期(2023年10~12月期)には、アジア圏やZ世代に人気キャラクターを用いた大規模プロジェクト「#クロミ世界化計画」が世界各地で開催されており、これらが更なる業績拡大の要因となり得そうです。

▽週足チャート(過去3年)

データは2022年11月11日(週足) 9:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽通期業績推移(百万円)

*当社Webサイトの業績表示ツールをもとに、SBI証券が作成。

相鉄ホールディングス(9003)~下方修正・株価下落をどうみるか?

■鉄道以外の売上・収益も大きい

当社は神奈川県地盤の鉄道会社です。横浜と海老名を結ぶ相鉄本線を中心に運営し、羽沢横浜国大経由でJR線との直通運転も行っています。

売上構成比(2023年3月期第2四半期時点)は、運輸15.0%、流通業40.7%、不動産業24.5%、ホテル業12.0%、その他7.8%となっています。JRを除く私鉄は一般的に、鉄道等運輸事業以外に、流通、不動産、観光(ホテル)等の比率も高めですが、当社の場合は、非運輸部門が売上高の85%を占めていることになります。

売上構成比の最大を占める不動産業では、マンション等の不動産開発・販売の他、リノベーション、リフォーム、マンション管理等、総合的に展開をしています。流通業ではスーパーマーケット(相鉄ローゼン)やコンビニ、駅売店等を展開しています。また、ホテル業では12社直営63店舗、13,802室(2022年7月1日現在・会社Webサイト)を、相鉄フレッサイン他のブランドで展開しています。

業績的には他の鉄道会社同様、新型コロナウイルス感染拡大やそれに伴う行動規制強化の影響を強く受けました。「コロナ前」である2019年3月期の営業利益は316億円でしたが、コロナ禍最中の2021年3月期には31億円の営業赤字となり、347億円も営業損益が悪化していました。

同期間、運輸業が122億円も悪化して38億円赤字となったことも響きましたが、ホテル業が41億円の利益から162億円赤字に転落したことが響きました。

■予想外の下方修正も、「売られ過ぎ」となる可能性も

2023年3月期第2四半期(4~9月期)の決算発表(2022年11月2日取引時間中発表)では、売上高が1,150億円(前年同期比10.3%増)、営業利益が45億円(同350.0%増)と回復を示しました。営業利益は前年同期から35億円増えましたが、行動規制の緩和もあり、運輸業が10億円、ホテル業が27億円改善しました。

ただ、運輸業、ホテル業はともに想定よりは通期で伸び悩むと、会社側はみているようで、2023年3月期の会社予想営業利益は従来の122億円から101億円に下方修正されました。これが嫌気され、株価は2022年11月1日(火)2,235円から11月10日(木)2,113円まで下落しました。

なお、当社は前期である2022年3月期第2四半期決算発表時にも、通期予想営業利益を64億円→10億円に引き下げており、株価は2022年11月29日にコロナ禍の下で最安値となる1,945円まで下落していました。しかし、最終的には2022年3月期の通期営業利益は40億円弱で着地するという経緯がありました。

今回についても、当社全体の損益に大きな影響を与え得るホテル業を取り巻く事業環境は改善途上とみられます。2022年11月11日(金)現在、多くの鉄道株が高値形成後の利益確定売りが本格化する流れも手伝い、当社株価は上記の安値が意識される水準まで低迷しています。投資チャンスが近づいているかもしれません。

もっとも、営業利益の市場コンセンサス今期144億円、来期191億円については流動的となる可能性もありそうです。

▽週足チャート(過去3年)

データは2022年11月11日(週足) 9:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽通期業績推移(百万円)

*当社Webサイトの業績表示ツールをもとに、SBI証券が作成。

▽当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。