この記事は2022年11月25日に「きんざいOnline:週刊金融財政事情」で公開された「米金利先高観が後退、「ドル高局面」に切れ目」を一部編集し、転載したものです。

2022年10月の米消費者物価指数(CPI)が市場予想比で下振れたことは、金融市場に大きな影響を及ぼした。前年同月比のプラス幅は、総合と振れが大きい食品・エネルギーを除いたコアの両方で縮小している。

総合は前年同月比7.7%増となり、上昇率は4カ月連続で鈍化。2022年9月比では0.5%ポイント縮小し、8カ月ぶりに8%を下回った。コアCPIも前年同月比6.3%増となり、40年ぶりの高水準だった2022年9月から0.3%ポイント鈍化した。

これまで米連邦準備制度理事会(FRB)は、米国の景気に対して制約的な政策金利水準をしばらくキープすることによる金融引き締め効果の浸透と、その度合いの見極めに頭を悩ませてきた。今回のCPIの結果は、FRBが利上げのペースを落とし、停止するための理由付けとして、まさに「渡りに船」となっている。

2022年11月2日の米連邦公開市場委員会(FOMC)の声明文には、「この先の利上げペースを決める際には、累積的な金融引き締めが景気・物価に影響を及ぼすまでのラグ(時間差)、経済および金融環境を考慮する」という文章が盛り込まれた。

これまでFRBのパウエル議長らが繰り返し述べてきたように、今後の金融政策の方針は「データ次第」で決まっていくことをあらためて示したかたちだ。

ただ、ここで注目すべきは、「経済や金融環境」よりも前に、金融引き締めの累積効果やラグに言及した点だ。ここから、FRBの問題意識がどこにあるのかが透けて見える。すなわち、高い物価指標や底堅い雇用指標が発表されたら半ば条件反射的に大幅な利上げを繰り返すパターンを続けていると、過去に何度も失敗した事例のように、利上げを行い過ぎて景気が後退してしまうことになる。FRBは、そうした「オーバーキル」への警戒を強めているのではないか。

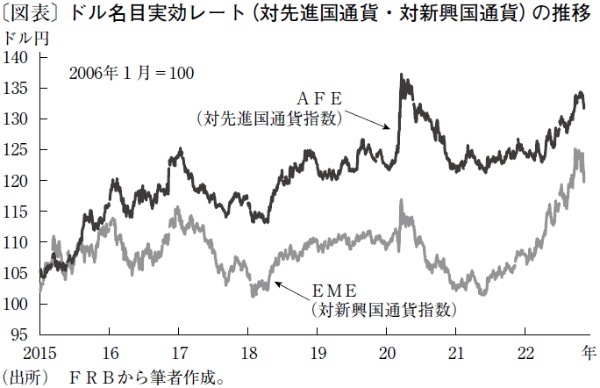

FRBがタカ派姿勢を強め、利上げの天井(ターミナルレート)が切り上がり続けるなか、米国債の各年限の利回りは上昇余地を模索している。「金利相場」の色彩が濃い為替市場では、円やユーロなど多くの通貨に対してドルが切り上がっていた。だが、ここに来て局面は大きく変わってきている。ドル買いの最大の原動力だったFRBの利上げがゴールに近づいているからだ。

各種の購買力平価や回帰分析による推計値などから大きくかけ離れてしまっているドルがこの先、反落する余地は非常に大きいように見える(図表)。日本の貿易赤字膨張など円高ドル安方向の動きを阻害する要因はあるものの、筆者は年明け以降、1ドル=130~135円へと逆戻りする日は意外に近いとみている。

みずほ証券 チーフマーケットエコノミスト/上野 泰也

週刊金融財政事情 2022年11月29日号