この記事は2022年11月18日に「きんざいOnline:週刊金融財政事情」で公開された「「総裁交代=金融政策転換」という考えは早計」を一部編集し、転載したものです。

2023年4月の日本銀行総裁交代を機にイールドカーブ・コントロール(YCC)の修正が行われるとの思惑は、海外投資家の間ではもはやコンセンサスと言ってもよい。海外から見れば、欧米で想定を上回るペースでの利上げが行われているなかで、日銀だけがいまだに何ら金融緩和政策を修正していないのは不自然との感覚があるのだろう。

国内投資家の間でも、総裁交代に際して「何らかの修正」はあるかもしれないとの漠然とした観測が生じている。10年前の総裁交替時に金融政策が抜本的に転換されたことと重ね合わせて、単純に「総裁交代=政策転換」とイメージする向きも少なくないようだ。

だが日銀としては、来春に政策修正の観測が盛り上がるのはやや困る面があると思われる。来春はちょうど、市場が米連邦準備制度理事会(FRB)の利上げ終了を予測している時期に当たる。

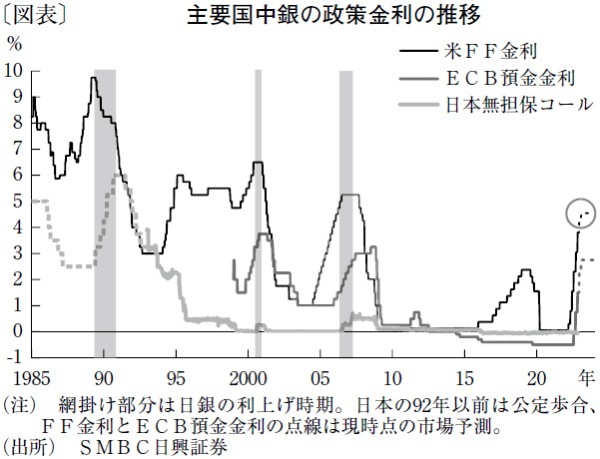

日銀は過去に、FRBの利上げ終了直後に利上げを行い、ことごとく失敗の評価を受けている。1989年、2000年、2006~2007年の利上げは、いずれもFRBの利上げ終了直後に行われた。1989年の利上げは遅過ぎと批判され、2020年と2006~2007年の利上げは、その直後にグローバル経済がリセッションに陥り、日銀は情勢判断を大きく誤ったと批判された。

これらの事例は決して偶然ではない。米国の金融政策は、当然に米国の景気サイクルと密接に関連して行われる。米国景気は日本経済に大きな影響を及ぼす。その景気循環から、FRBの利上げ打ち止め前後には、日本経済も一時的に過熱感が生じていることが多い。米国の利上げはドル高円安傾向を生むことからも、FRBの利上げ終了時期には必然的に日銀の利上げが促されやすい環境が生じる。

しかし、米国の大幅利上げ終了後は米国自身もリセッションに至る可能性が高いため、日銀の利上げは本来ならばFRBの利上げ途中、あるいは米国の景気拡大の中盤頃に実施されることが望ましい。だが、今回はその時期はすでに過ぎている。もし次の利上げの機会となると、2024年以降となってくるだろう。

足元の日銀は、2000年や2006~2007年時のように積極的な利上げを目指しているようには見えない。だが、円安批判の世論に配慮して政府が日銀に利上げを促すような状況が生まれると事態は複雑になる。仮に、FRBの利上げ終了時期が市場予想どおりの来春となり、日銀総裁の交代時期に重なったとしても、それはまったくの偶然だ。

来春前後、金利市場や為替市場ではさまざまな思惑が浮上するだろう。だが、過去の経験を振り返るならば、本来その時期は、日銀が利上げに最も慎重を期さなければならないタイミングであることも忘れてはならない。

SMBC日興証券 チーフ金利ストラテジスト/森田 長太郎

週刊金融財政事情 2022年11月22日号