この記事は2023年6月9日に三菱UFJ信託銀行で公開された「不動産マーケットリサーチレポートvol.225『東京オフィス市場の予測(2023年6月)』」を一部編集し、転載したものです。

目次

この記事の概要

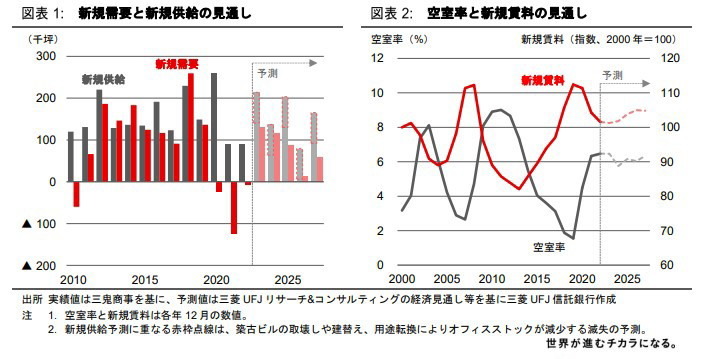

• 新規需要の回復は力強さに欠け、空室率は概ね横ばい圏での推移を予測

• 企業の賃料負担力の改善見通しを背景に新規賃料は2024年の底打ちを見込むが、緩和気味な需給バランスが続くことで小幅な上昇にとどまる

• エリアによっては賃料の下振れリスクも大きい可能性

空室率は概ね横ばい圏での推移を予測

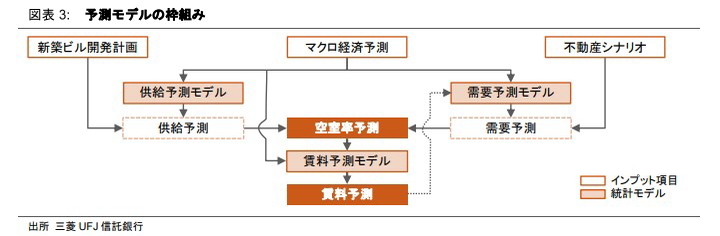

コロナ禍を受けた企業活動の停滞やテレワークを活用したオフィス縮小の影響で、2022年の新規需要は▲1万坪となり、賃貸オフィスの稼働床面積は2020年から3年続けて減少した(図表1)。一方、新築ビルの新規供給が9万坪と少なかったことで、空室率は前年から+0.1%ポイントの小幅上昇にとどまった(図表2)。空室率の上昇が続くものの上昇ペースは緩やかになったほか、企業業績が回復傾向にあることからテナント企業の賃料負担力は持ち直しつつあるとみられ、新規賃料の下落率は▲3%と前年よりマイナス幅を縮めた。

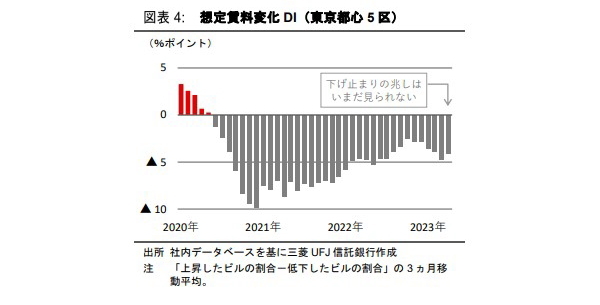

設備投資や雇用情勢をはじめマクロ経済環境は徐々に持ち直しつつある中、賃料相場が底打ちに向かうのはいつ頃と考えられるのか。今後5年間の中期的なオフィス需給及び賃料動向について、マクロ経済予測や新築ビルの開発計画に基づき、新規需要や新規賃料に関する統計モデルを用いた定量予測をアップデートした(図表3)。

詳細は次頁以降で述べるが、新規需要と新規供給の予測結果から空室率を計算すると、空室率は図表2の通り6%程度で概ね横ばい圏の推移と予測される。

新規賃料は2024年に底打ちする見通し

企業活動の改善を背景にオフィス需要は回復する見通しも力強さに欠ける

まず、2023~2027年までの新規需要について、マクロ経済指標の見通しやオフィス賃料の割高/割安感、一定の不動産シナリオを基に需要予測を行った。なお、前回の予測(2022年9月30日付不動産マーケットリサーチレポート)とともに実施した過去予測の結果検証から、コロナ禍以降普及したテレワークの活用による影響については、マクロ経済指標等を用いた統計モデルだけではまだ十分に捉え切れていないと考えられる。そのため、不動産シナリオとしてテレワーク活用によるマイナス影響を外生的に予測に加味した。

下記5種類の要因を用いて予測したところ、短期的には景気の持ち直しを背景にオフィス需要は回復する見通しである一方、中期的には労働力人口が減少に転じることで、都心のオフィス需要も次第に増加し難くなると懸念される。

企業活動要因 国内景気の回復に支えられて企業の設備投資は緩やかな持ち直しが続くことで、オフィス需要へのプラス寄与が見込まれる

雇用環境要因 コロナ禍からの持ち直しを受けて短期的には雇用環境の改善が見込まれる一方、中期的には労働力人口の減少がオフィス需要の下押し圧力になる

賃料負担要因 賃料下落による割安感が生じたことで、オフィス需要の底上げ要因になる新規供給要因新築ビルの供給量が大きい2023年と2025年は、自社ビルや都心5区周辺部からの移転需要を喚起する見込み

その他要因 コロナ禍による経済社会活動への制約が解消に向かう中、オフィス回帰の動きもみられるが、テレワーク活用によるオフィス面積縮小の影響について、一定程度のマイナス寄与を織り込む

2023年は大量供給が見込まれるが、今後5年間で均してみれば過去平均を下回る供給ペース

2022年の新規供給は9万坪と、2年続けて10万坪に満たない低水準にとどまった。一転して、2023年は20万坪を超える大量供給が予定されるが、今後5年間で均してみれば年平均で約16万坪と、過去5年間の平均を下回る水準である。

なお、今回の供給予測では2025年の新規供給を7万坪ほど下方修正した。いくつかのビルで竣工想定時期を後ろ倒ししたほか、賃貸オフィス部分の想定面積を下方修正したビルがあったためであり、2025年は懸念されていたほどの大量供給とはならない公算が大きくなった。

一方、築古ビルの取壊しや建替え、用途転換によるオフィスストックの滅失については、年平均7~8万坪程度を見込む(図表1の赤枠点線部分)。ただし、テレワークの併用や生産年齢人口の減少により、オフィス需要には中長期的に下押し圧力がかかりやすいことで、都心5区の中でもエリアによってはオフィスよりも住宅など他用途での利用の経済性が高くなり、想定以上に既存ビルの滅失が進むことも考えられる。その場合には、需給バランスの改善によって空室率が下振れることになる。

企業の賃料負担力の改善見通しを背景に、新規賃料は2024年に底打ちする見通し

需要と供給の予測結果に基づいて空室率を予測した上で、需給バランスと賃料負担力の2種類の要因をインプットとする統計モデルを用いて賃料予測を行った。

企業の賃料負担力の改善見通しを背景に、新規賃料は2024年に底打ちすると予測される。ただし、需給バランスはやや緩和気味な状況が続くため、底打ち後の賃料上昇は小幅にとどまる見通しである。

需給バランス要因 空室率の上昇は落ち着いたが、空室率の水準自体が比較的高い状況にあり、オフィス需給の緩和を通じて賃料の押し下げ要因となる

賃料負担力要因 企業の一人当たり利益の増加等を背景に、テナント企業の賃料負担力が改善することで賃料上昇に寄与する

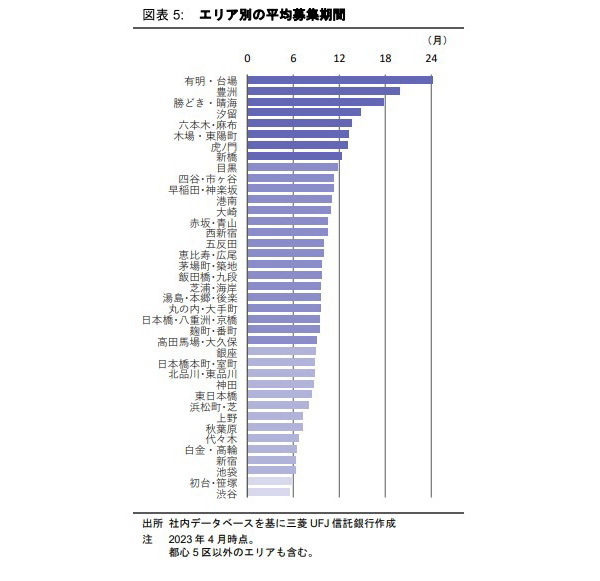

いまだ賃料低下しているビルが多く、足元で賃料底打ちの兆候は見られない

足元までの状況を確認すると、2022年に縮小傾向にあった想定賃料変化DI(上昇したビルの割合-低下したビルの割合)のマイナス幅が2023年に入って再び拡大した(図表4)。

2023年の大量供給を控え、二次空室の発生も想定される中、既存ビルでもフリーレントの付与や賃料の引き下げにより早期のテナント確保を優先するといった話も聞かれる。空室の募集期間が都心5区平均で10ヵ月を超えて長くなっていることもあり、想定賃料変化DIのマイナス幅拡大は空室の長期化リスクを懸念した動きと捉えられる。

エリアによっては賃料の下振れリスクも大きい可能性

募集期間の長期化という空室率の数値では捉えられない事象は、賃料見通しの下振れ要因となりかねない。足元ではエリアによって募集期間に大きな差が生じている(図表5)。

例えば有明・台場エリア(都心5区以外の地域も含む)では、平均して2年にわたり募集を続けていると推計される。平均募集期間が短いエリアと比べると、賃料を値下げしてでも早期に稼働率を高めるインセンティブが働きやすいと考えられる。

都心5区の中でも募集が長期化しているエリアと、比較的短い期間で募集が終了しているエリアでは、賃料相場の先行きは一様でない可能性がある。

先行き不透明な賃貸オフィス市場を見通す際の参考シナリオに

本稿では、最新の経済見通し等に基づき東京オフィス市場の賃料予測を更新した。今回の市場予測も、一定の経済見通し等の前提条件に基づく推計結果であるが、不確実性の高い将来の事業計画立案等において参考になると考える。