『大きな文字でとにかくわかりやすい 定年後ずっと困らないお金の話』より一部抜粋

(本記事は、頼藤 太希氏の著書『大きな文字でとにかくわかりやすい 定年後ずっと困らないお金の話』=社、2023年6月17日刊=の中から一部を抜粋・編集しています)

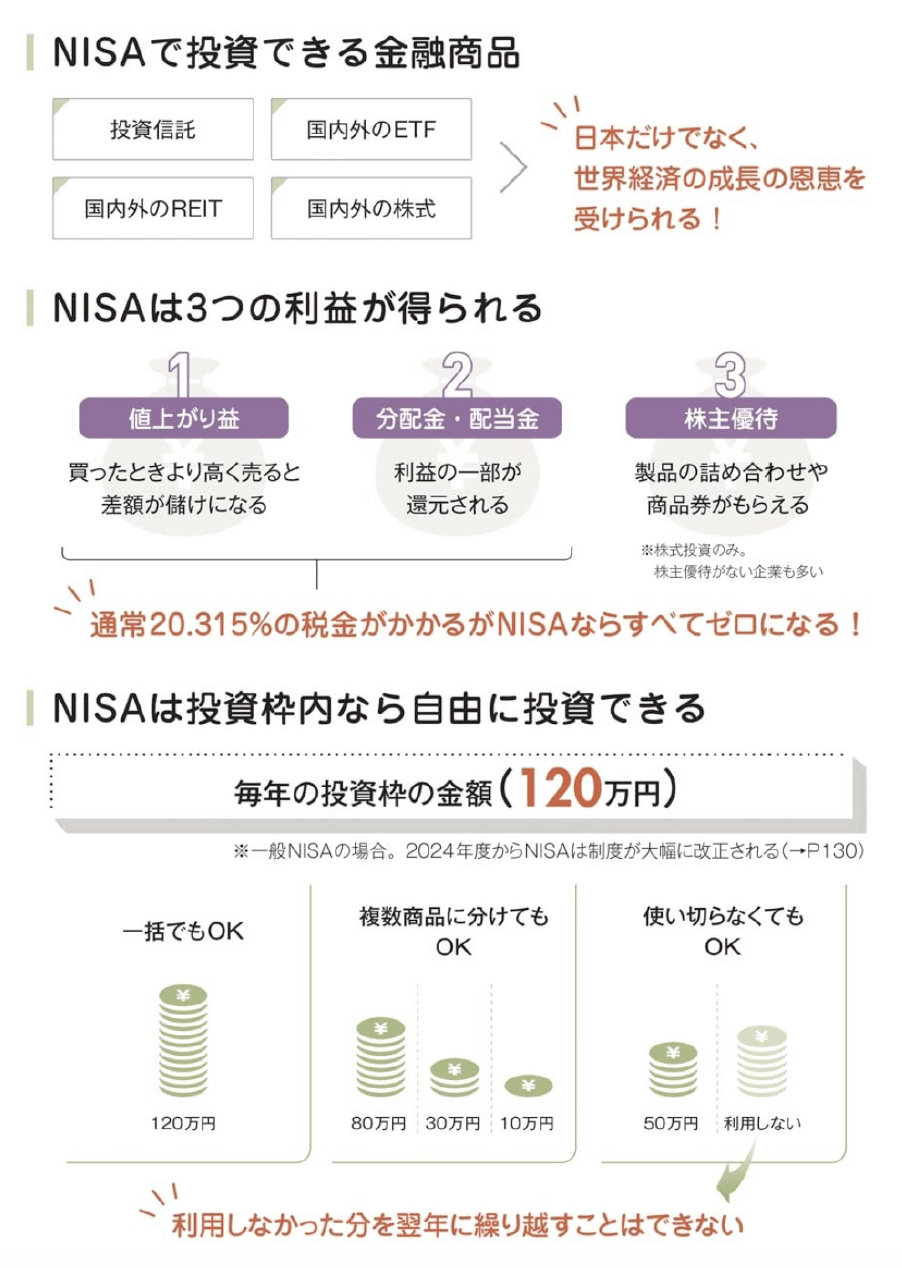

NISAなら「利益にかかる税金」をゼロにできる

投資の利益には、通常20.315%の税金がかかります。この税金をゼ口にして、効率よくお金を増やせる保度がNISA(ニーサ・少額投資非課税制度)です。たとえば、投資で100万円の運用益が出たとします。仮に、この投資を課税口座(特定口座または一般口座)でしていたとしたら、支払う税金は20万3150円税引後の利益(手取り)は80万円に満たない額になってしまいます。

その点、NISA口座で投資をしていたら、100万円の運用益が出ても支払う税金はゼロですから、100万円が丸ごともらえます。税金がかからない分利益が大きくなり、お金を効率よく増やすことができます。

また、NISA口座で得られた利益はもちろん非課税ですので、確定申告など、税金の手続きをする必要もありません。ただし、仮にNISA口座で損失が出た場合でも、課税口座の利益と相殺する「損益通算」や、損失を翌年以降に繰り越して相殺する「繰越控除」はできないことも押さえておきましょう。

POINT

●課税口座で資産運用するよりも、効率よく増やすことができる

●引き出し制限はないので、自由に解約可能

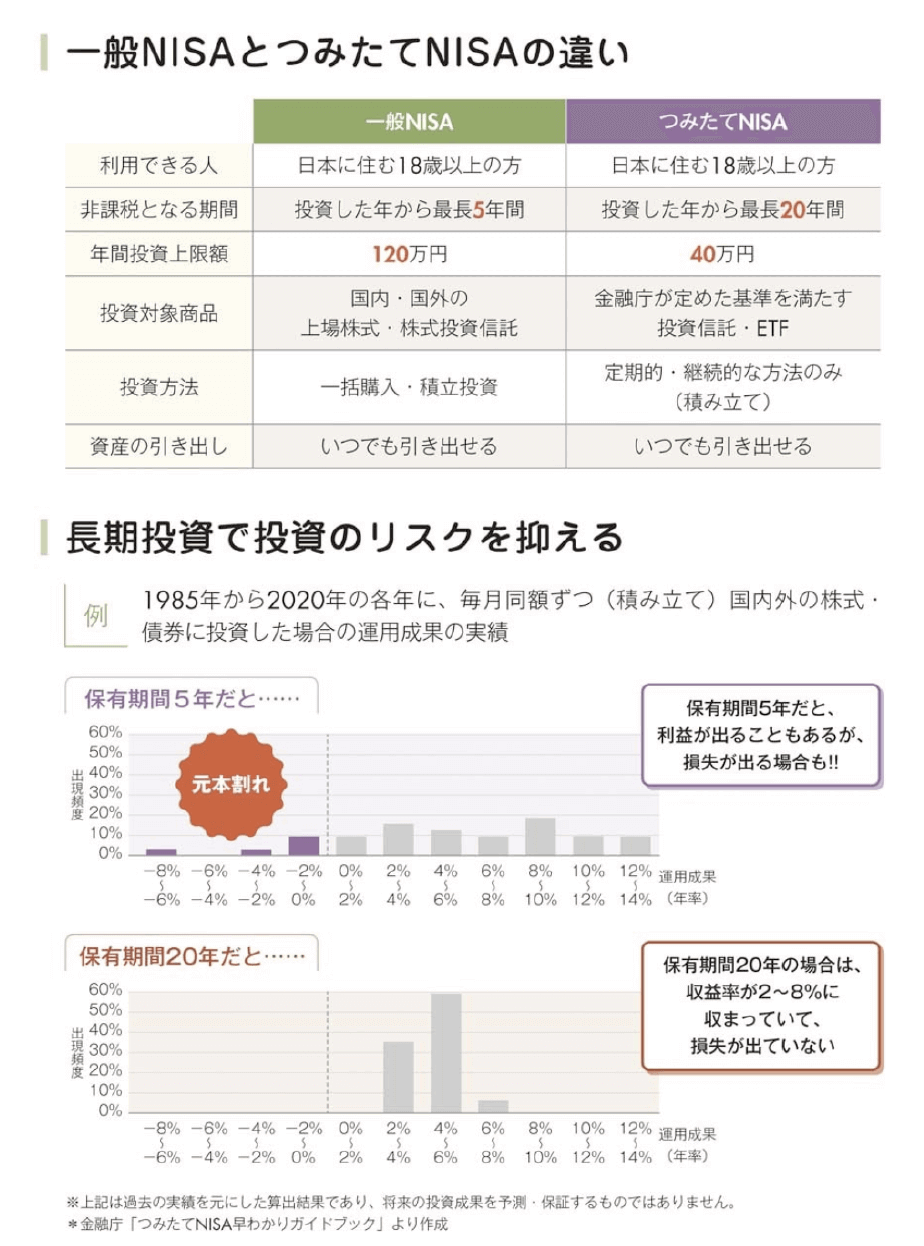

一般NISAとつみたてNISA、どちらを使うほうがいい?

2023年時点で16歳以上の方が利用できるNISAには、一般NISAとつみたてNISAがあります。それぞれ、年間の投資金額の上限や運用できる商品、投資の方法などが異なります。現行NISAは1人1口座しか持てないため、どちらかを選ぶ必要があります。長期・積立・分散の考え方からすると、つみたてNISAのほうがいいでしょう。つみたてNISAは、金融庁の一定の基準を満たした約200本の投資信託・ETF(上場投資信託)に積立投資して、堅実にお金を増やせる制度です。

金融庁によると、資産や地域を分散した積立投資を20年間行った場合、年率の収益率は2~8%の間に収まったと紹介されています。もちろん、今後の成果を保証するものではありませんが、長期間投資を行うことで、値下がりのリスクを抑える効果があることがわかります。

なお、一般NISA・つみたてNISAの新規の買い付けは2023年で終了し、2024年からは「新NISA」が始まります(130ページ参照)。

POINT

●NISAは1人1口座しか持てない

●つみたてNISAは金融庁が定める基準を満たした投資信託・ETFのみ購入できる

※画像をクリックするとAmazonに飛びます

(提供:Wealth Road)