要旨

12月FOMCでFRB政策はハト派方向へと大きく転換

米国の金融政策は大きな転換点を迎えました。パウエルFRB(米連邦準備理事会)議長は、FFレートが現在の水準でピークになるとの見方を示すとともに、今回のFOMCで利下げについての議論があったことを明らかにしました。パウエル議長の労働供給についての考察もふまえると、今回のFOMC(米連邦公開市場委員会)での金融政策のスタンスは、金融市場が想定していたよりもかなりハト派的であったと判断できます。

金融市場は長期金利低下・株高のリスクオンに

FRBのスタンスの想定以上のハト派化を受けて、金融市場は長期金利低下と株高で反応しました。

労働市場における供給サイドの動きに引き続き注目

FOMCに伴うリスクオンが一段落した後のグローバル金融市場についての短期的なシナリオとしては、「米国労働市場における足元での供給増加の動きがストップし、雇用者所得の減速とともにインフレ圧力も弱まる」シナリオの実現確度が高いと考えられます。

12月FOMCでFRB政策はハト派方向へと大きく転換

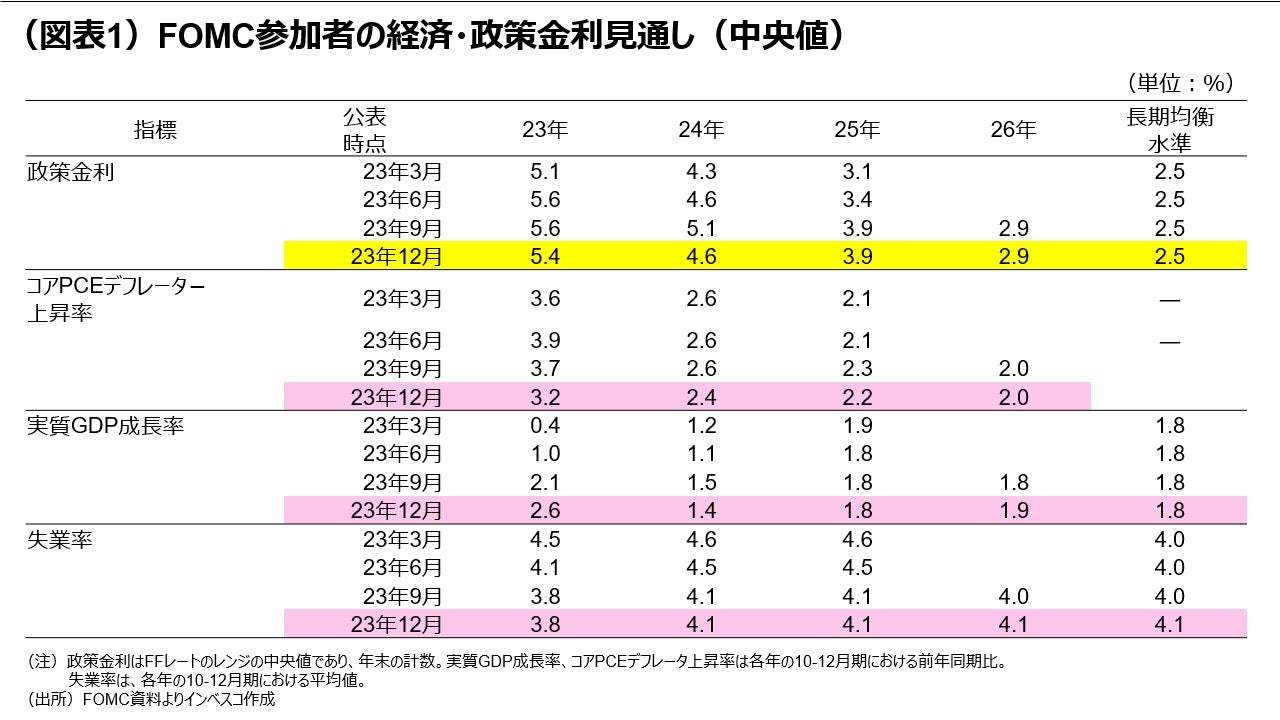

米国の金融政策は大きな転換点を迎えました。12月12~13日に開催されたFOMC(米連邦公開市場委員会)では、市場予想通り、FFレートの誘導目標が5.25~5.50%で据え置かれました。パウエルFRB(米連邦準備理事会)議長は、今後の状況次第では追加的な利上げを実施する可能性は残っているものの、FFレートが現在の水準でピークになるとの見方を示すとともに、今回のFOMCで利下げについての議論があったことを明らかにしました。今回公表された参加者の見通し(中央値ベース)では、2024年末時点でのFFレートは4.6%と、前回(9月)見通しの5.1%から引き下げられました(図表1)。1回の利下げ幅を25bp(=0.25%)とすると、2024年末までに合計で3回の利下げを織り込んでいることになります。

パウエル議長は、FOMC後の記者会見において、利下げについての議論を始めた背景について、①力強かった成長が弱まり始めたこと、➁労働市場がバランスしてきたこと、➂インフレがはっきりと改善してきたこと―を挙げました。パウエル氏は、労働参加率の上昇と移民による人口の増加によって労働市場の供給が増加し、そのことがインフレ圧力の緩和につながったことを強調しましたが、この点は前回(10月31~11月1日に開催されたFOMC)で発言した内容と同様です。ただ、先行きについては、今回の記者会見では前回の記者会見とは異なる判断が示されました。前回の会見では、パウエル議長が、労働参加率の上昇と移民の増加による労働供給増加の影響は出尽くしつつあると述べ、労働供給の増加によるインフレ抑制圧力が終了局面にあることが示唆されました(詳しくは、当レポートの11月2日号⦅11月FOMC=「ハト派的な」利上げ休止⦆をご覧ください)。しかし、今回の記者会見においては、どこかの時点では労働参加率の上昇がストップするとみられるものの、それまでは労働参加率がさらに改善するかもしれず、さらに移民の増加による人口増加も続く可能性があると指摘しました。この点は、今後しばらくは労働供給の増加による需要の増加が経済成長をサポートする一方で、労働市場のタイトさがさらに和らぐことでインフレも抑制されるという可能性、つまり、高めの成長と低インフレの両立(ゴルディロックス的な環境)の可能性を示唆していると言えます。

以上のポイントを総合的に踏まえると、今回のFOMCでの金融政策のスタンスは、金融市場が想定していたよりもかなりハト派的であったと判断できます。

金融市場は長期金利低下・株高のリスクオンに

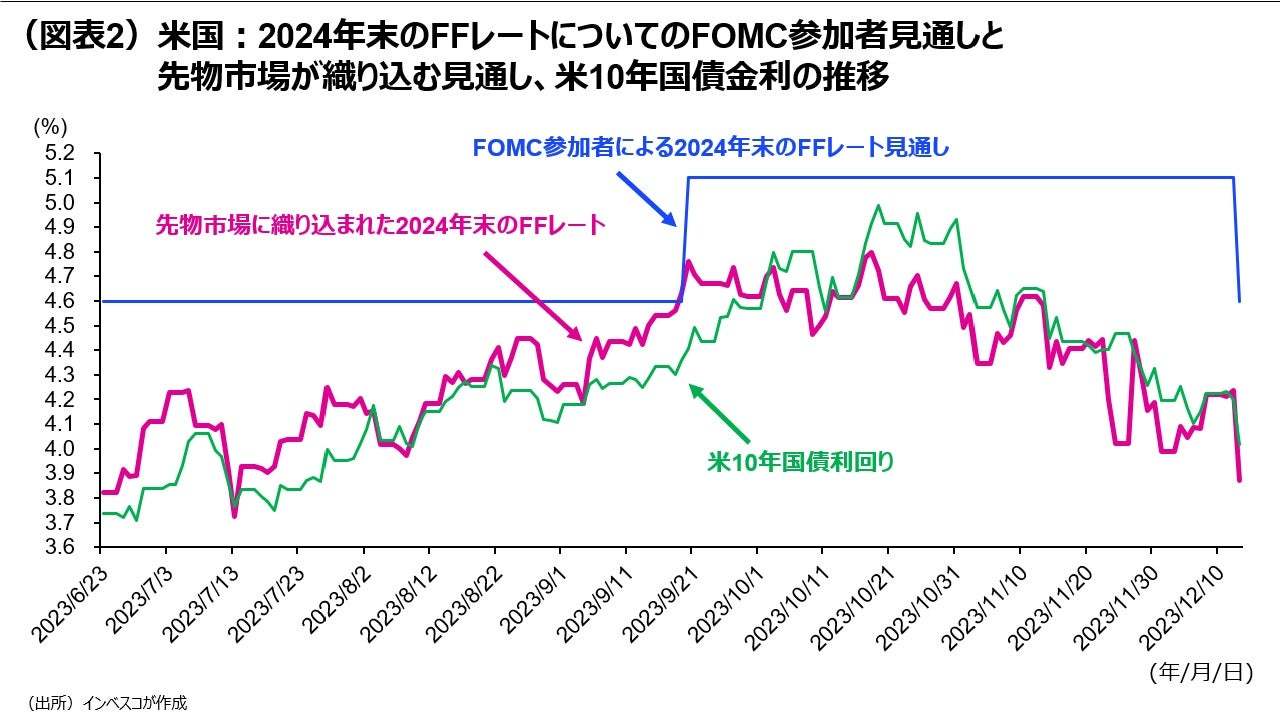

FRBのスタンスの想定以上のハト派化を受けて、金融市場は長期金利低下と株高で反応しました。2024年末時点のFFレートについてのFOMC参加者による見通しが4.6%に低下したのに対し、金融先物市場が織り込むFFレートの水準は3.87%と、6月23日以来の低水準となりました(図表2)。これは、今後、1回の利下げ幅を25bpとすると、2024年末までに6回の利下げを織り込んでいることになります。米10年国債金利は4.02%と、前日の4.20%から大きく低下しました。株式市場では、S&P500種指数が前日比で1.37%上昇しました。一方、為替市場では米国金利の低下期待が高まったことで、ドルは主要国・地域通貨に対して全面安の展開となりました。ドル円レートは、日本時間で本日9時30分の段階で1ドル=142.44円と、同145円台前半であった前日の水準から大きく円高方向に振れました。

労働市場における供給サイドの動きに引き続き注目

振り返ってみると、FRBが懸念するポイントは、9月FOMCでは、「景気が想定以上に強いこと」にありましたが、11月FOMCでは、景気の強さが労働供給の想定以上の増加を背景としており、それがインフレを抑制する効果をもたらしている点を認識したFRBが政策スタンスをハト派化させました。「景気の強さが労働参加率と移民の増加によるものであればインフレ圧力を高めないので問題ない」、という見方が示されたわけです。今回のFOMCではこのメカニズムによってインフレ率が足元で落ち着きつつあることが再確認されました。

こうした経緯をふまえると、FOMCに伴うリスクオンが一段落した後のグローバル金融市場についての短期的なシナリオとしては、①米国労働市場における足元での供給サイドの動き(=労働参加率の上昇と移民による人口の増加で労働供給が増加する動き)が継続し、景気がある程度の強さを維持する中でインフレ圧力が徐々に弱まる、あるいは、➁米国労働市場における足元での供給増加の動きがストップし、雇用者所得の減速とともにインフレ圧力も弱まる、➂米国労働市場における足元での供給増加の動きがストップし、雇用者所得は減速するものの、資産効果などによる需要の強さによってインフレ圧力はなかなか弱まらない―の3つが考えられます。米長期金利は、①、➁の場合にはさらに低下する一方、➂の場合は上昇に転じる公算となります。株価については、①の場合はさらに上昇するのに対し、➁の場合には長期金利の低下によるグロース株へのプラス効果と、景気悪化による景気敏感株へのマイナス効果が打ち消し合って株価が横ばい圏に入ると予想されます。➂の場合は、株価は再び下落基調となるでしょう。私は、これら3つのシナリオのうち、➁の可能性が最も高く、①の可能性がその次に高いと考えています。以上のポイントを踏まえ、労働市場の供給サイドの動きに今後特に注目したいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-193

インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

(提供:Wealth Road)