2016年初からの相場変動で、世界の株式相場で最も底堅い動きを見せた市場のひとつが米国株式だ。しかし、先進国唯一の利上げ国である米国の先行きに不透明感を抱く投資家もいる。

リーマン・ショック後の景気拡大が7年に及んでいることから、景気循環から減速局面入りを想定する見方や、ドル高や中国の景気減速など外部要因を懸念する見方、利上げを懸念する見方などさまざまだ。本当に米国景気は腰折れるのか。米国経済の足腰を検証してみよう。

最終局面を迎えた雇用回復

リーマン・ショック後の米国の景気回復は、まず大胆なリストラクチャリングを経た企業活動が回復し、続いて消費が息の長い拡大局面に入った。売り上げが伸び始めた米国企業は雇用を再開し、低下する失業率が新たな経済の原動力となった。新規雇用者は消費の拡大に貢献し、結果、企業の売り上げは増加し、雇用のさらなる増加につながる、という好循環が米国の景気回復に拍車をかけたのである。

しかし、過去の循環を見ると失業率の低下はほぼ4%台で終わっている。89年3月の5.0%、2000年4月の3.8%、2007年5月の4.4%がこれまでの失業率の底だ。また、いずれも新規失業保険申請件数は月30万人弱で底を打っている。2016年3月5.0%の失業率と26万人の新規失業保険申請件数は、雇用の数量的回復が終局を迎えつつあることを示している。米連邦準備制度理事会(FRB)の言う完全雇用である。

①景気拡大の起爆剤は「賃金上昇」

では、雇用回復から今後期待できるものはないのか。雇用者数の回復については、確かに今後は多くを期待できない。ただし景気拡大の起爆剤はまだある、「賃金上昇」だ。

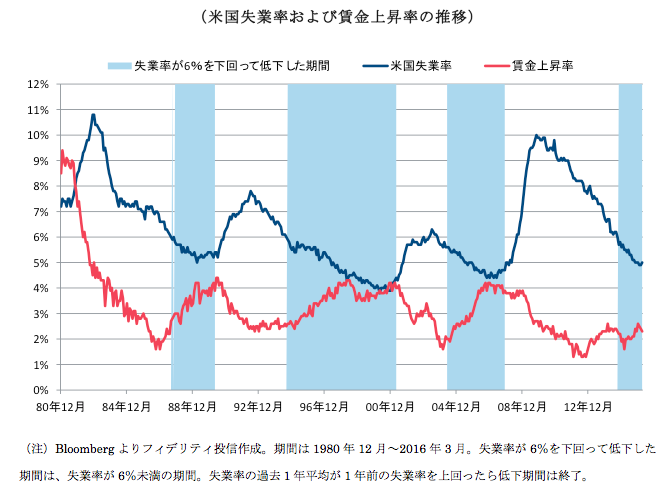

過去3回、失業率が6.0%以下になった期間では、必ず賃金上昇率が2.0%前後から4.0%前後へ高まっている。完全雇用に近づくにつれて、労働需給がひっ迫し、賃上げが行われるのだ。今回も2015年2月の+1.6%を底に賃金上昇率は上昇に転じ、2016年は+2.5%前後で推移している。FRBが2015年末に利上げを行った理由はまさしくここにある。

賃金の上昇は雇用者の購買者心理の著しい改善をもたらす。日常の消費の増加に加えて、先行きに楽観的となる雇用者が増え、住宅市場の拡大にもつながってゆく。企業にとっては、賃金コストの上昇はマイナスだが、景気加速による売り上げ増効果のほうが大きい。

過去3回の賃金上昇局面では景気回復が3年~6年続いている。米国経済はまさにその入り口に立っていると言える。

②利上げ局面では住宅市場が拡大する

米国の住宅市場は、住宅着工件数で見て2009年1月の49万戸を底に増加に転じ、2016年2月は118万戸まで回復している。ずいぶん回復したように見えるが、2005年9月のピーク215万戸や1984年2月のピーク226万戸と比較すると半分程度だ。100万戸というのは過去のボトムに近い水準で、ここからの拡大余地は大きい。しかも1980年当時の米国の人口は2.3億人。現在は3.2億人だから約1億人も人口が増えている。今回の住宅市場の回復にピークは過去のピークを大きく越えてもおかしくないと言える。

また住宅価格は、リーマン・ショック前のピークを約1割下回っている。商業地の価格は、リーマン・ショック前のピークを2割以上上回っているので、出遅れ感が強い。まず商業地の価格が上昇し、次に住宅地に波及するのは日本も米国も同じだ。賃金の上昇をきっかけに、住宅市場が戸数と価格の両面で回復すれば、米国景気を支える新たな柱となり得る。

ここで気になるのは利上げの影響だ。一般的には利上げは住宅投資にとってマイナスと考えられている。ところが過去、住宅市場は利上げ局面でピークに向かって拡大している。この理由は3つある。1点目は、前々回で述べたように、米国の利上げ局面では政策金利が引き上げられても長期金利の上昇は抑制されていたことだ。2点目は、利上げ局面は好景気であり賃金も上昇することが多いので、住宅購入意欲は高まるという点だ。3点目は、今後も金利が上昇すると感じたら、消費者は金利が一層上昇する前に住宅を購入する傾向がある点だ。

このように今後の利上げ局面では、賃金上昇と消費の拡大、住宅市場の拡大がセットで進行すると考えられる。そしてもうひとつ米国景気を支える柱がある、「資産効果」だ。

③住宅価格上昇による資産効果

米国民の保有不動産の時価総額は17兆米ドルと言われ、住宅価格の上昇は膨大な含み益をもたらす。単純計算では10%の価格上昇で1.7兆ドル含み益が増加する。仮に含み益の増加分の1割を消費に使ったら、米国のGDPを1%押し上げることになる。

この資産効果は逆もあり得るもろ刃の剣だが、景気拡大局面が続くなか、当面は住宅価格の下落は考えづらい。

カンタンな情報で、先は読める!

このように賃金上昇、住宅市場の拡大、資産効果を考慮すると、米国景気の腰折れ懸念の可能性は後退する。この辺は報道や相場付きなどから「なんとなく景気が悪いと思う」のとは異なる視点だ。相場動向は重要だが、ファンダメンタルズの見通しを基本的な視点として持ったうえで相場判断を行わないと、相場動向に単に振り回されるだけになる。

その見通しを作るのに、何も特別なデータは要らない。公表されている基礎的な経済データで十分である。ただ、正しいデータの組み合わせ方、正しい因果関係の把握、そして「なぜそうなったのか」、「なぜそうなるのか」を追求する情熱的好奇心があれば、見えてくるものがある。そして相場が短期的にその見通しから離れた瞬間が、まさに投資機会となる。

次回は中国経済の先行きをカンタンに見通すプロの視点をご紹介しよう。

青木 康(あおき やすし)

フィデリティ投信株式会社 商品マーケティング部 アソシエイト・ディレクター

国内生命保険会社および関連運用会社で、国内外株式アナリスト、ポートフォリオ・マネージャー、ロンドン駐在運用担当者などを経験。2004年にフィデリティ投信に入社。日本株式、外国株式で約20年の運用経験を活かし商品戦略に携わる。2010年よりハイ・イールド債券、外国株式及び債券ファンドの商品戦略・マーケティングを担当。公益社団法人日本証券アナリスト協会検定会員。