要旨

- 中国経済の成長率は上向いた。1月20日に中国国家統計局が公表した10-12月期の実質成長率は前年同期比6.8%増となり、2年ぶりに前四半期の伸びを上回った。一方、インフレ率は原油高、人民元安、住宅価格上昇などを受けてやや上昇した。2016年の消費者物価は前年比2.0%上昇と2015年の同1.4%上昇を上回った。また、工業生産者出荷価格は同1.4%低下と2015年の同5.2%低下から下落ペースが鈍化、デフレ圧力は緩和してきた。

- 需要面の動きを見ると、個人消費は、中間所得層の増加や雇用情勢の安定などが強力なプラス要因となるものの、所得の伸び鈍化、インフレ率の上昇、小型車減税の縮小、住宅規制の強化などマイナス要因も目立つため、伸びは小幅に鈍化すると予想。投資は、製造業の過剰設備・過剰債務の圧縮、バブル退治に伴う住宅着工の減速、インフラ投資のスピード調整などマイナス要因が目立つものの、企業利益の底打ちや中国製造2025関連領域に対する政策支援などプラス要因もあることから、小幅な鈍化に留まると予想。輸出は、米国の持続的な景気拡大などがプラス要因だが、後発新興国への工場移転は止まらず、前年並みに留まると予想する。

- 一方、中国人民銀行の金融政策は、景気重視から住宅バブル退治に重点が移ったと見られる。景気失速懸念が高まった昨年は、景気対策としてインフラ整備を加速させるとともに、低金利を維持して住宅ローンの増加を事実上黙認したため、住宅バブル問題が深刻化してしまった。当面の金融政策は、将来に大きな禍根を残さぬよう住宅バブル退治に重点を置くと見ている。

- 経済見通しとしては、2017年の実質成長率は前年比6.4%増、2018年も同6.4%増と、6.5%前後の経済成長に留まると予想、消費者物価は緩やかな上昇と予想している。尚、リスクを挙げれば切りが無いが、注意すべきは“住宅バブル崩壊”と“トランプシフト”だと考えている。

経済成長とインフレ

中国経済の成長率は上向いた。1月20日に中国国家統計局が公表した10-12月期の実質GDP成長率は前年同期比6.8%増となり、2年ぶりに前四半期の伸びを上回った(図表-1)。

内訳を見ると、第1次産業は前年同期比2.9%増、第2次産業は同6.1%増、第3次産業は同8.3%増だった。第3次産業が引き続き高い伸びを示し経済を牽引するとともに、ここもと経済成長の足枷となっていた第2次産業も、1-3月期の伸び(同5.9%増)をボトムに4-6月期は同6.3%増、7-9月期は同6.1%増、10-12月期は同6.1%増と、低水準ながらも底割れを回避した。なお、2016年の実質成長率は前年比6.7%増となり、政府目標の“6.5-7.0%”の範囲内に納まった。

また、同時に公表された前期比の伸びを見ると、10-12月期は前期比1.7%増と年率換算すれば7%前後の伸びを示した。4-6月期の同1.9%増(年率換算7.8%前後)をピークに2四半期連続の伸び鈍化となったものの、1-3月期の同1.3%増(改定後、年率換算5.3%前後)を上回る伸びを維持している(図表-2)。

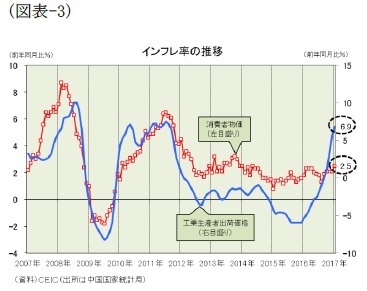

一方、インフレ率は原油高、人民元安、住宅価格上昇などを受けてやや上昇した。2016年の消費者物価は前年比2.0%上昇と2015年の同1.4%上昇を上回った。また、工業生産者出荷価格は同1.4%低下と2015年の同5.2%低下から下落ペースが鈍化した。これを受けて名目成長率が実質成長率を下回る“名実逆転”は解消、2016年の名目成長率は前年同期比8.0%増と、実質成長率(同6.7%増)を1.3ポイント上回った。

過剰生産能力を背景としたデフレ懸念は依然として根強いものの、供給面では鉄鋼の大型合併など構造改革に対する期待が高まっており、需要面でもインフラ整備の加速に伴い需要が増えたことから、需給バランスが改善してデフレ圧力は緩和した。なお、工業生産者出荷価格は消費者物価の先行指標でもあることから、今後は消費者物価へ波及していく可能性がある(図表-3)。国産スマホの値上げが相次ぐなど、既にその兆候は見え始めている。

需要面の動き

◆消費

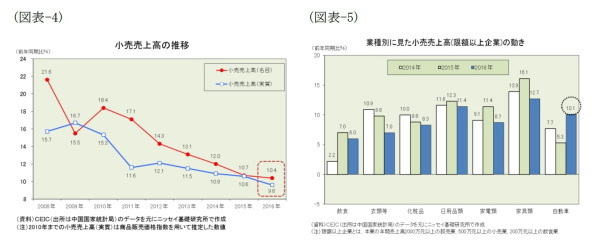

消費は比較的高い伸びを維持している。消費の代表指標である小売売上高の動きを見ると、2016年は前年比10.4%増と、2015年の同10.7%増を0.3ポイント下回った。また、インフレ率が上昇したことを受けて、価格要因を除いた実質では前年比9.6%増と2015年の同10.6%増を1.0ポイント下回っており、名目で見た以上に伸びが鈍化している(図表-4)。内訳を見ると、自動車は小型車減税(排気量1.6L以下)の効果などで前年比10.1%増と伸びを回復したものの、その他については概ね伸びが鈍化しており、特に衣類等、家電類、家具類の伸び鈍化が目立つ(図表-5)。

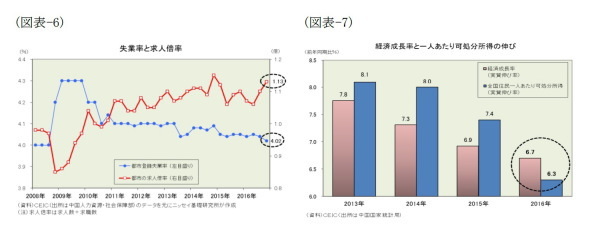

2017年以降の個人消費は堅調ながらもやや減速すると予想している。(1)中間所得層の増加で高品質品や文化関連サービスに対するニーズが増えており、(2)雇用情勢の安定(図表-6)、(3)企業利益の底打ちも、プラス要因として働くと見られる。但し、(1)賃金上昇率の鈍化(図表-7)、(2)インフレによる所得の目減り、(3)小型車減税縮小に伴う自動車販売の反動減、(4)規制強化に伴う住宅販売の鈍化といったマイナス要因も目立つため、全体としては堅調ながらも小幅な減速と予想する。

◆投資

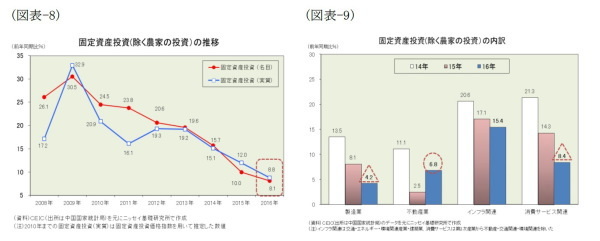

投資は引き続き減速している。投資の代表指標である固定資産投資(除く農家の投資)の動きを見ると、2016年は前年比8.1%増と、2015年の同10.0%増を1.9ポイント下回った。価格要因を除いた実質でも前年比8.8%増と2015年の同12.0%増を3.2ポイント下回っている(図表-8)。

業種別に見ると、全体の3分の1を占める製造業が前年比4.2%増と3.9ポイント低下、消費サービス関連も同8.4%増と5.9ポイント低下した。一方、不動産業は同6.8%増と低水準ながらも2015年の同2.5%増を4.3ポイント上回り、水利・環境・公共施設管理業などインフラ関連は伸びが鈍化したものの同15.4%増と、2桁台の高い伸びを維持している(図表-9)。

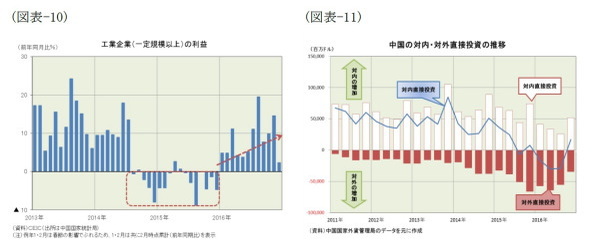

2017年以降の投資は2016年に比べて小幅に減速すると予想している。(1)企業利益の底打ち(図表-10)、(2)「中国製造2025」に関連する領域に対する中国政府の手厚い支援、(3)新型都市化・環境対応に伴う巨大なインフラ需要(1)が投資の伸びを高めるプラス要因として働くと見られる。

しかし、(1)過剰生産能力を抱える製造業では引き続きデレバレッジ(債務圧縮)の動きが続くと見られること、(2)中国政府が住宅規制を強化したことに伴って住宅着工が減速すると見られること、(3)2016年前半に高い伸びを示したインフラ投資も足元ではスピード調整していること、(4)中国国内の賃金が上昇したことに伴って国内での製造コストが高くなり、製造拠点を後発新興国(ベトナム、ミャンマー、インドなど)へ移転する動きが加速している。

そして、海外企業による対内直接投資が頭打ちとなってきたのに加えて、国内企業による「一帯一路」地域などへの対外直接投資も増加傾向を示している(図表-11)。これら4点が国内投資を抑制するマイナス要因として働くため、全体としてはマイナス要因がやや勝り2017年以降も投資は小幅に減速すると見ている。

なお、中国では、大気汚染対策、水質汚染対策、土壌汚染対策、ごみ処理能力増強など環境関連や、中国共産党・政府が2014年3月に発表した「新型都市化計画(2014~2020年)」に伴う交通物流関連の需要が大きいため、成長率目標を下回る恐れが出てきた場合には、長期計画を前倒してインフラ投資を加速させる可能性がある。

------------------------------

(1)新型都市化が生み出す投資需要は巨大で2020年までの累計で42兆元に達すると試算されている(中国財政部)。スケジュールとしては2017年までが試行地域における先行実施期間となり、その成果を踏まえて2018-20年には全国展開される予定。なおこれに関連して、2016年5月11日には投資総額4.7兆元に及ぶ交通インフラ整備3ヵ年計画(2016-18年)が発表された。

------------------------------

◆輸出

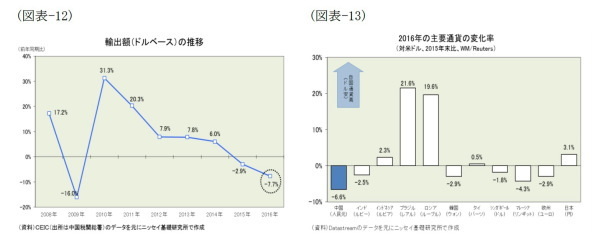

輸出は冴えない動きとなっている。2016年の輸出額(ドルベース)は前年比7.7%減と、2015年の同2.9%減に続いて2年連続の前年割れとなった(図表-12)。相手先別に見ると、米国向けが前年比5.9%減、EU向けが同4.7%減、日本向けが同4.7%減、ASEAN向けが同7.8%減となるなど減少した相手先がほとんどだ。増加したのはロシア向けの同7.4%増が目立つ程度である。

2017年以降の輸出は2016年並みに留まると予想する。(1)米国の持続的な景気拡大、(2)「一帯一路」の沿線地域への影響力拡大、(3)人民元の下落が輸出の伸びを高めるプラス要因として働くと見られる(図表-13)。

しかし、国内生産の製造コストが上昇した中で、製造拠点を後発新興国へ移転する動きは外資系企業ばかりか国内企業でも盛んであり、国際収支統計を見ても対内直接投資が減り対外直接投資が増えているため、引き続き輸出を抑制するマイナス要因となりそうだ。従って、全体としての伸びは±ゼロ前後で横ばいと見ている。

足元では先行指標となる新規輸出受注(中国国家統計局)や貿易輸出先行指数(中国税関総署)が上向いてきており、大きく落ち込む可能性はしばらく低い。しかし、対米輸出に力点を置くグローバル企業が、トランプ米大統領の意向に配慮してサプライチェーンを見直し、製造拠点を風当たりの強い中国から後発新興国などへ移転する“トランプシフト”が加速すれば、中国の輸出は3年連続の前年割れとなる可能性も否定できない。

金融政策は景気重視からバブル退治へ

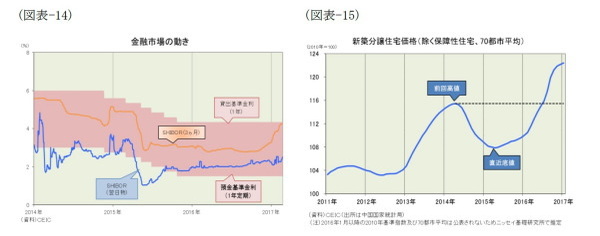

2016年の金融政策を振り返ると、年明けには株価が急落し、人民元が資金流出懸念から売られる中で、中国人民銀行は3月1日に市中銀行から強制的に預かる資金の比率である預金準備率を0.5%引き下げた(図表-14)。過剰設備・過剰債務の調整を進める上で、その痛みを和らげるための措置とされた。また、ドル売り元買い介入が増える中で、金融市場に人民元建て資金を供給する必要があったことも背景にあると見られる。

また、中国人民銀行は貸出・預金の基準金利の引き下げを見送った(図表-13)。景気失速懸念が強まった年明けには、金融市場では利下げ期待が高まった。しかし、原油価格の底打ちを背景に消費者物価は上昇し始めており、住宅市場ではバブル懸念が強まっていた。住宅価格の動きを振り返ると、2016年7月には前回高値(2014年4月)を越え最高値更新中である(図表-15)(2)。

また、2017年1月の住宅価格を見ると、70都市平均では前回高値を小幅に(6.1%)上回ったに過ぎないが、深セン市(広東省)では前回高値の1.77倍と2倍近い水準まで上昇、上海市でも1.46倍、北京市でも1.34倍と巨大都市では住宅バブル懸念が強まっている。即ち、2016年9月までは、景気重視タンスで臨んだ結果、住宅バブルの膨張に関しては本格的な対策を講じなかったと言えるだろう。

景気失速懸念が薄れ回復への足取りがしっかりとしてきた2016年9月末前後、金融政策の重点は“景気重視”から“住宅バブル退治”へ移行したと見られる。10月の国慶節連休前後には深セン市や上海市など多くの地方政府が住宅購入規制を強化する方向に動き出した。また、中国人民銀行は10月12日に、商業銀行17行の幹部および融資担当者などを招集して住宅ローンの管理強化を要請した。中国銀行業監督管理委員会(銀監会)も、不動産融資を巡るリスク管理を強化する方針を明らかにした。

そして、12月14-16日に開催された中央経済工作会議では、「住宅は住むためのものであって、投機のためのものではない」として、不動産市場の平穏で健全な発展を促進する方針を打ち出した。中国政府が新常態(3)への移行を決断した下で、さらなる高成長を目指すよりも、巨大都市で顕著となった住宅バブルをソフトランディングさせることに注力する方針と見られる。

------------------------------

(2)住宅価格は、中国国家統計局が毎月公表する「70大中都市住宅販売価格変動状況」の中で、新築分譲住宅価格(除く保障性住宅)を用いている。また、2016年1月以降の2010年基準指数及び70都市平均を定期公表されてないためニッセイ基礎研究所で推定している。

(3)新常態に関する筆者の見方に関しては「

中国経済の“新常態”とそれを揺るがす“4つの問題”

」基礎研レポート2014-9-22を参照

------------------------------

経済見通し

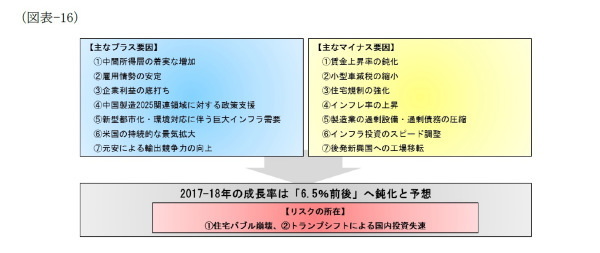

◆ポイントの整理

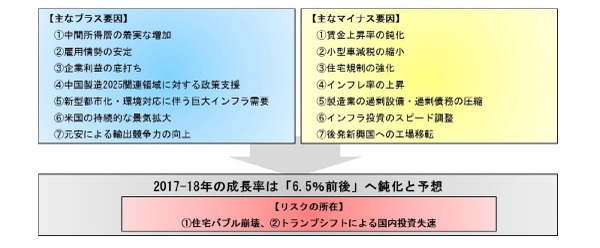

2017年以降の中国経済を見通す上で重要と考えられるポイントを整理したのが図表-16である。主なプラス要因としては、(1)中間所得層の着実な増加、(2)雇用情勢の安定、(3)企業利益の底打ち、(4)中国製造2025関連領域に対する政策支援、(5)新型都市化・環境対応に伴う巨大インフラ需要、(6)米国の持続的な景気拡大、(7)元安による輸出競争力の向上が挙げられる。

一方、主なマイナス要因としては、(1)賃金上昇率の鈍化、(2)小型車減税の縮小、(3)住宅規制の強化、(4)インフレ率の上昇、(5)製造業の過剰設備・過剰債務の圧縮、(6)インフラ投資のスピード調整、(7)後発新興国への工場移転が挙げられる。

これらを総合的に勘案するマイナス要因の影響がプラス要因を上回ると見られる。また、3月に開催される全国人民代表大会(全人代)では、2017年の成長率目標が発表される見込みだが、2016年の「6.5~7%」から「6.5%前後」へ引き下げる可能性が高いと予想している。

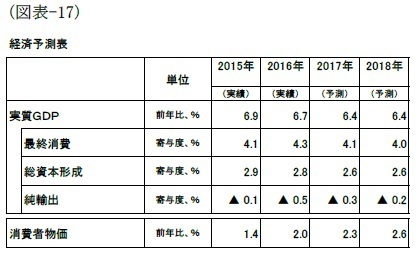

◆経済見通し

経済見通しとしては、2017年の実質成長率は前年比6.4%増、2018年は同6.4%増と、6.5%前後の経済成長が続くと予想している。個人消費は、中間所得層の着実な増加や雇用情勢の安定などが強力なプラス要因となるものの、所得の伸び鈍化、インフレ率の上昇、小型車減税の縮小、住宅規制の強化などマイナス要因も目立つため、伸びは小幅に鈍化すると予想している。

投資は、製造業の過剰設備・過剰債務の圧縮、バブル退治に伴う住宅着工の減速、インフラ投資のスピード調整などマイナス要因が目立つものの、企業利益の底打ちや中国製造2025関連領域に対する政策支援などプラス要因もあることから、小幅な鈍化に留まると予想している。

輸出は、米国の持続的な景気拡大などがプラス要因だが、後発新興国への工場移転は止まらず、2016年並みに留まると予想している。また、消費者物価は原油高や住宅価格上昇、それに人民元安に伴う輸入物価上昇を受けて緩やかに上昇していくと予想している(図表-17)。

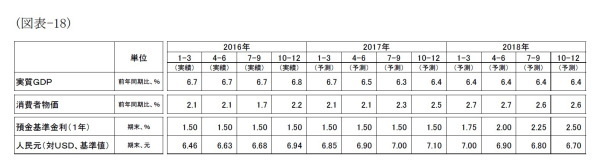

金融市場の動向としては、米国では景気拡大の歩調に合わせてゆっくりと政策金利が引き上げられていくと想定している。一方、中国では第13次5ヵ年計画(2016-20年)で成長率目標を「6.5%以上」と高く設定していることもあって、中国の利上げは米国の利上げに大きく遅れると見ている。従って、米中金利差は2017年も縮小する可能性が高く、それを背景に人民元は弱含みの展開が続くだろうと見ている。

その後、インフレ率上昇が実質成長を蝕む構造が看過できなくなると見ていることから、中国人民銀行は2018年1-3月期に第1回目の利上げに踏み切ると予想している。そして、人民元下落には歯止めが掛かり、2018年の人民元はやや上昇と予想している(図表-18)。

◆リスクの所在

構造改革の渦中にある中国経済を取り巻く環境は極めて不透明でありリスクを挙げれば切りが無いが、注意すべきは“住宅バブル崩壊”と“トランプシフト”だと考えている。

中国経済が抱える最大のリスクは“住宅バブル崩壊”だと考えている。中国人民銀行は2014年11月以降6回に渡る利下げを実施、これを受けて2016年の住宅ローン残高は前年比35.0%増と急増、融資全体の増加額の約4割を占めた。分譲住宅の販売面積は前年比22.4%増となり、住宅価格は勢い良く上昇した。

現時点の住宅価格を年間可処分所得で割った倍率は北京市で16倍前後に達したと見られる(4)。これは日本で住宅バブルがピークを付けた1990年の東京都区部の倍率とほぼ同水準である。従って、北京市の住宅価格はバブルだと言っても過言ではないと思われる。

住宅価格がまだ上昇している中で、その崩壊に言及するのは時期尚早なのかもしれない。しかし、その影響の大きさを考えれば事前の心構えが必要だろう。そもそも中国では、過剰設備・過剰債務問題を解消すべくゾンビ企業の淘汰を進めており、銀行が抱える不良債権は増加傾向にある(5)。それに加えて、昨年急増した個人の住宅ローンまで返済が滞るようなことになると、金融システムが不安定になるリスクが排除できなくなる。

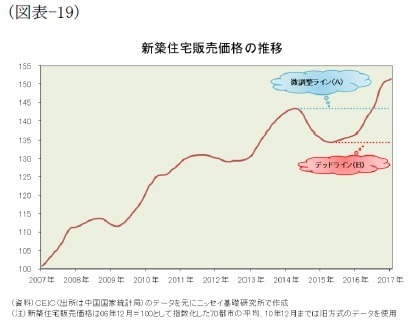

具体的には、住宅価格が微調整ライン(A)を上回っているうちはメインシナリオの範囲内(黄信号)、それを下回ればシナリオ修正が必要な「赤信号」と考えている。仮に「赤信号」が点灯したとしても、中国政府が財政金融面で有効な対策を打ち出せば金融システム不安を回避できる可能性はある。

しかし、有効な対策が打ち出されず、デッドライン(B)を下回るようだと、住宅バブル崩壊へと一直線で突入するリスクも排除できない。ここ数年で建設された住宅在庫のほとんどがデッドストック(含み損を抱えた資産)となってしまうからだ(図表-19)。従って、中国政府が適時適切なタイミングで政策運営を上手く切り替えられるのか、その手綱さばきの巧拙が問われる局面となるだろう。

また、前述のとおり製造コストが高くなった中国では、海外企業が対内直接投資を減らし、中国企業が対外直接投資を増やす動きがでてきている。その動きを加速させかねないのがトランプシフトである。米国では“米国第一”を掲げるトランプ政権が動き出した。巨大な貿易赤字を計上する中国に対する風当たりは尚一層強まるだろう。現時点では広範囲に高関税を課す可能性は高くないと見ている(6)。

しかし、グローバル企業がサプライチェーンを見直して、中国にある製造拠点を貿易赤字の小さい国・地域へ移すトランプシフトが加速する可能性もあり、その場合は中国国内の投資が想定以上に落ち込むことになるだろう。当面は、米中貿易摩擦の行方とグローバル企業の動向から目が離せない状況が続きそうだ。

------------------------------

(4)住宅バブルに関しては「

図表でみる中国経済(住宅市場編)~住宅バブルの現状と注目点

」基礎研レター 2016-11-1を参照

(5)不良債権の現状に関しては「

図表でみる中国経済(不良債権編)

」基礎研レター2016-07-15を参照

(6)米中の貿易関係に関しては「

トランプノミクスと中国経済-中国は「為替操作国」に認定されて深刻な打撃を受けるのか?

」基礎研REPORT(冊子版)2017年1月号を参照

------------------------------

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

三尾幸吉郎(みお こうきちろう)

ニッセイ基礎研究所 経済研究部

上席研究員

【関連記事】

・

中国経済の“新常態”とそれを揺るがす“4つの問題”

・

図表でみる中国経済(住宅市場編)~住宅バブルの現状と注目点

・

図表でみる中国経済(不良債権編)

・

トランプノミクスと中国経済-中国は「為替操作国」に認定されて深刻な打撃を受けるのか?

・

中国経済見通し:15年は7.1%、16年は6.9%~リスクは住宅市場に在り