米国のトランプ新大統領はこれまでたびたび日本に対して円安誘導批判を行ってきた。選挙期間中に「日本は円安誘導を行っている」と発言していたうえ、大統領就任直後の今年1月31日には、中国と並んで日本を「通貨安誘導に依存している」と名指しした。さらにこの際には、「他国は通貨安や通貨供給量で有利な立場を取っている」と付け加えており、「日銀の量的緩和を通貨安誘導策であると批判した」と一般的に解釈されている。

年初以降、円相場は円高方向で推移しており、2月以降は、同氏による円安誘導批判も沈静化しているが、トランプ政権が米国の貿易赤字是正を至上命題としている以上、今後も赤字是正を目的として円安誘導批判を再開する可能性は否定できない。従って、改めてトランプ氏の円安誘導批判の妥当性を検証し、有効な対応策を考えてみたい。

円安誘導批判の妥当性

円安誘導批判の妥当性を検証するうえで、まず、そもそも「現状は円安と言える状況なのか?」という点について考えたい。円安でないのであれば、そもそも誘導しているとの批判は的外れということになる。

◆円相場の現状評価

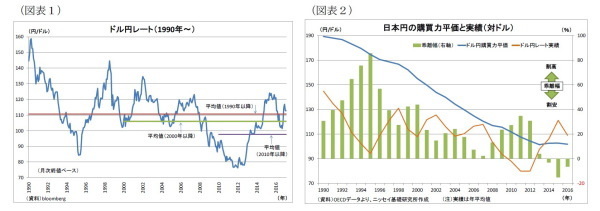

まず、ドル円レートを超長期で見た場合(図表1)、水準は大きく動いており、直近の水準(112円程度)が円安か否かは、いつの時点と比べるかによって異なる。

麻生財務相は2月15日の衆院財務金融委員会で「(ドル円相場は)まだ120円にいっていないので、円安といわれる覚えはない」と述べた。金融危機前(2007年頃)のドル円が120円前後であったことを指摘しており、この水準を念頭に置いているようだが、なぜ当時の120円を円安の基準とするのかについての説明はない。逆に円高のピークであった2011年10月の75円台半ばを基準とすると、直近の水準は約5割も円安ドル高ということになる。このように、特定の基準点との比較で円安・円高を論じる場合は、その基準点の正当性を併せて示さない限り、単なる水掛け論で終わってしまう。

別の方法として、過去の平均値と比べてみた場合、1990年から直近(2016年2月末)までの平均は110円強であり、直近の水準はほぼ平均並みということになるが、2000年以降の平均(106円程度)、2010年以降の平均(98円弱)と比べると、現状は円安ということになる。平均値との比較も、どの期間の平均を取るかによって評価が変わるため、円安か否かを判断する決め手にはならない。

そこで、カギとなる考え方として購買力平価がある。購買力平価とは、為替レートは各通貨の購買力(モノ・サービスを購入する力)が等しくなるように決定されるという考え方である。OECDが約3000種の生産物バスケットを用いて算出した購買力平価によると、2016年の日本円の対ドル購買力平価は101.6円となっており、2016年の平均レート実績である108.8円や直近の水準である112円程度は購買力平価と比べて1割前後過小評価(円安)されている計算になる(図表2)。

購買力平価の計算にあたっては、どこまでの生産物を対象とするかなどによって結果が変わり、OECDも自身が公表している購買力平価を、「通貨の過小評価もしくは過大評価の尺度として使用することを推奨しない」としているが、市場参加者等の間では割安・割高の尺度として広く参照されているという実情がある。また、政府関係者で首相のブレーンとされる浜田内閣官房参与も、2015年4月に「購買力平価からすると105円ぐらいが妥当」との発言をしている。算出根拠は不明だが、105円というのは当時のOECD購買力平価とほぼ同水準であった。

従って、購買力平価から見て、現在の円相場は対ドルでやや「過小評価(円安)」であるとの見方は否定しづらい。

◆日本は円安誘導を行ってきたのか

それでは、次に日本政府や日本銀行が円安誘導を行ってきたのか?という点について考えたい。

<為替介入>

まず、政府が実施する直接的な円安誘導策(円高抑止策)としては、為替介入が挙げられる。為替介入とは急速な為替変動が起きた際に、政府(所管は財務省)が円高を止めるために「円を売り、外貨(主にドル)を買う」円売り介入や、円安を止めるために「円を買い、外貨(主にドル)を売る」円買い介入を実施することである。

日本の1990年代以降の為替介入実績を見ると(図表3)、その殆どは円売り介入であり、相手先通貨はドルである。また、大規模な円売り介入が行われていた時期は1995年前後、1999年から2000年、2003年前後、2010年から2011年と、それぞれ円高ドル安が進行していた時期にあたり、日本政府として円高進行を食い止めようとする強い意思が感じられる。

一方、2011年を最後に政府は為替介入を一切実施しておらず、このことが、政府が最近の円安誘導批判を否定する一つの根拠になっている。

このように、近年は為替介入を控えている日本政府だが、2011年以降も口先介入は頻繁に実施している。為替が円高に振れる局面において、財務相ほか通貨当局関係者が「為替の急激な変動は望ましくない」と表明するのが一般的だが、昨年5月に麻生財務相は、「介入する用意がある」とまで踏み込んだ発言をしている。また、近年では円高が進む際に、金融庁、財務省、日銀による緊急3者会合を実施する場合もある。これらに、為替介入を匂わせることで市場の円買いを躊躇させ、円高の進行を止める狙いがあるのは明らかだ。

為替介入が本来の目的とする「為替の急激な変動を抑止する」というものであるならば、円安方向への急激な動きに対しても同様の措置が取られる必要があるが、円安局面での円買い介入や口先介入は殆ど無い。日本政府が長期にわたって円安志向であることは否定し難いと思われる。

ちなみに、日本と同じく通貨安誘導で米国から批判を浴びている中国は為替介入の実績を公表していないが、為替介入の結果として変動する外貨準備の動きから介入動向が推測できる。

中国の外貨準備は2014年半ばにかけて長期にわたって増加を続けてきた(図表4)。この間、為替は資金流入に伴って人民元高・ドル安基調が続いてきたため、政府(人民銀行)が日常的に人民元売りドル買い介入を実施し、元高進行を緩和しようと努めてきたことがうかがわれる。

一方、2014年半ば以降は、人民元安が進む中で外貨準備の大幅な取り崩しが進んでいる。従来とは異なり、中国からの資金流出に伴う元安を抑えるべく、政府が人民元買いドル売り介入を続けていることを物語っている。従って、ここ数年については、「中国政府が通貨安誘導をしている」との批判は当てはまらない。

<金融緩和>

次に、為替介入ほど直接的ではないが、為替レートに間接的に強い影響を及ぼすと考えられる金融政策について振り返ってみる。

(1) 緩和の頻度とタイミング

日銀は、2008年のリーマン・ショックを境として金融緩和路線に転換したが、以降、利下げや量的緩和(資産買入れや固定低利資金供給)、マイナス金利の導入といった金融緩和を現在までに22回実施してきた(図表5)。この頻度は日米欧中央銀行の中で突出して多い。

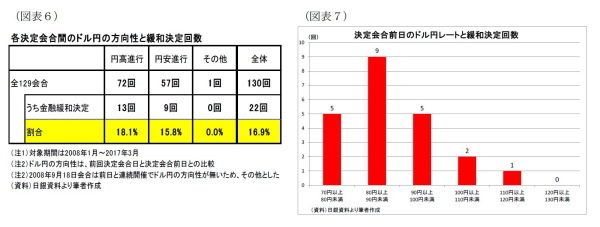

この間、全体で130回の決定会合があったため、緩和を決定した会合の割合は全体の16.9%(22/130)になる。

為替の動きと追加緩和決定の関係性を見てみると(図表6)、130回の会合のうち前回の会合から会合前日までに円高が進行したケースが72回あったが、このうち13回で緩和が決定されており、その割合は18.1%になる。逆に円安が進行したケースは57回あったが、緩和が決定されたのはこのうち9回で、割合は15.8%となる。つまり、前会合以降、円高が進んだ場合の方が、円安が進んだ場合よりも追加緩和を決定した割合は若干高かったが、大きな差はみられない。また、円高進行のペースが速かった時期でも追加緩和を見送る例がかなり見受けられた。

このことから、短期的な為替の方向感は緩和決定に大きな影響を及ぼしていなかったことがうかがわれる。

次に、22回の金融緩和が、ドル円レートがどの水準の際に決定されたかを見ると(図表7)、こちらは大きな偏りがみられる。22回のうち19回が1ドル100円未満となっている一方、100円以上はわずか3回に過ぎない。つまり、日銀は100円を割り込む水準で追加緩和を頻繁に実施してきた。

(2) 緩和の規模感

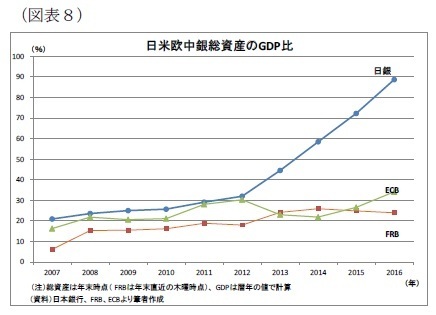

日銀は2008年から金融緩和路線へと舵を切ったわけだが、とりわけ、黒田総裁体制となった2013年4月から異次元緩和(量的・質的金融緩和)を開始し、現在にかけて巨額の国債買入れを続けている。日米ユーロ圏の各中央銀行について資産残高のGDP比を見ると(図表8)、多額の国債買入れを続けた結果、日銀の資産が昨年末時点でほぼ90%に達する一方、FRB、ECBは2~3割に過ぎず、日銀の金融緩和規模は突出して大きい。

さらに、日銀は2016年1月に(日銀当座預金への)マイナス金利政策を追加、同年9月には短期金利に加えて長期金利にも誘導目標を設ける「イールドカーブ・コントロール(長短金利操作)」を導入し、長期金利を「ゼロ%程度」に抑制している。

「量的緩和に関しては、かつてリーマン・ショック以降に米国も3度実施(QE1~QE3)してきたにも関わらず、米国が日本の量的緩和を批判するのは筋違い」との見方もあるが、上記のとおり、日米では買い入れの規模感が全く異なる。さらに、日銀は、量的緩和に加えて、マイナス金利政策、長期金利目標の3つを実施しているが、米国は量的緩和のみ、ユーロ圏も量的緩和とマイナス金利政策のみであり、メニューの幅広さという面においても、日銀の緩和スタンスは際立つ。

(3) 金融緩和の為替への影響

金融緩和の為替への影響を考えてみると、通常は「金融緩和=円安要因」とみなされる。金融緩和は、一般的に名目金利を押し下げる(あるいはインフレ期待を高める)ことで、実質金利を押し下げ、投資の活性化を通じて内需を喚起することを主たる目的とするが、この際に金利が押し下げられることで内外金利差が拡大し、外貨の相対的な魅力(投資妙味)が高まるためだ。外貨の需要が高まることで、為替市場では円売り外貨買いが活発化し、円安に繋がりやすい。

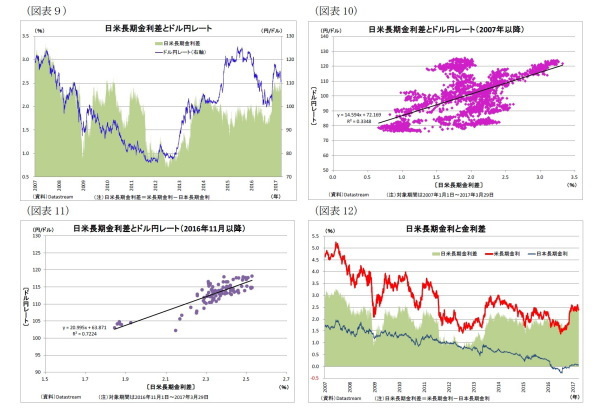

実際、過去の日米金利差(米長期金利-日本長期金利)とドル円レートの関係性を確認すると(図表9)、市場は期待で動くことも多いことなどもあって常に連動しているわけではないが、それなりの連動性がみられる。具体的に、2007年以降の日次データでは、両者の相関係数は0.58と正の相関関係が確認できる(図表10)。また、期間を米大統領選があった昨年11月以降に限ると(図表11)、相関係数は0.85と強い正の相関関係が見て取れる。

黒田日銀総裁は、今年に入って以降、円安誘導批判を避ける目的と推測されるが、為替レートに関して、「非常に多くの要素に左右される」、「単なる2国間の金利差だけでは決まらない」との主旨の発言を連発している。確かに為替は金利差だけで決まるわけではないが、金利差の影響を多分に受けている。

日米金利差の動向を見ると(図表12)、2012年にかけて縮小後、以降は拡大基調にある。

この間、米長期金利は2012年にかけて低下した後、上昇に転じているが、この動きはリーマン・ショック後の米国の金融緩和とその後の金融引き締めへの転換に沿った動きである。

一方、日本の長期金利は長期にわたって低下基調を続けているが、これは日銀の金融緩和が大きく効いてきたためと考えられる。

従来、日米の金利の連動性は高い。例えば、米国の金利が上昇する際、投資妙味が高まった米国債に日本国債から資金がシフトすることで日本国債の需給が緩み、日本の長期金利にも上昇圧力がかかるためだ。

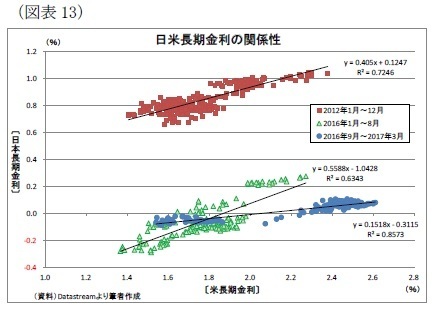

しかし、ここ数年は日米長期金利の関係性に大きな変化が生じている。日米長期金利の対応関係を日次で期間毎にまとめてみると(図表13)、まず異次元緩和導入前の2012年1~12月と異次元緩和・マイナス金利政策導入後にあたる2016年1~8月の比較では、米長期金利に対応する日本の長期金利水準が大きく下方にシフトしている。それぞれの近似曲線をもとに、米長期金利2%に対応する日本の長期金利を計算すると、前者では0.93%であったのに対し、後者では0.07%まで低下している。

さらに、日銀がイールドカーブ・コントロールを導入した2016年9月以降2017年3月における日米金利関係の近似曲線を見ると、傾きが大きくフラット化している。イールドカーブ・コントロール政策によって、米金利が上昇する局面でも日本の金利上昇が抑えられたためだ。近似曲線の傾きから、米長期金利が1%上昇した際に日本の金利がどれだけ上昇したかを計算すると、2012年1~12月の0.41%、2016年1~8月の0.56%に対し、2016年9月~2017年2月では0.15%まで抑制されている。

つまり、異次元緩和・マイナス金利政策導入後の日本の長期金利は、米金利に対して水準が大きく低下し、さらにイールドカーブ・コントロールを導入した後は、米長期金利上昇の影響がかなり抑制されていることがわかる。

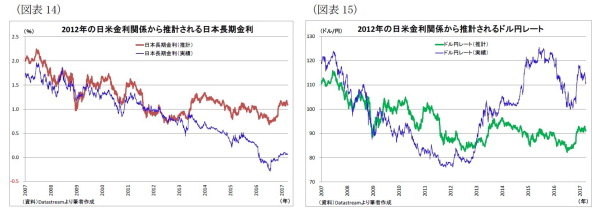

ここで、日銀が異次元緩和を始める前の2012年の日米長期金利の関係性(1)を用いて、米長期金利の実際から推計される日本の長期金利を試算すると(図表14)、2007年から2012年までは実績値と推計値が概ね一致しているが、異次元緩和が導入された2013年以降は実績値が推計値を大きく下回り、マイナス金利が導入された2016年以降は乖離がさらに拡大、直近では実績値が推計値を1%強も下回っている。

さらに、上記の米長期金利から推計される日本の長期金利と、実際の米長期金利との間の日米金利差を用いて、2007年以降の日米金利差とドル円レートの関係性(2)から推計したドル円レートを試算すると(図表15)、こちらも2013年から推計値が実績値を大きく下回っている。推計値は直近で91円であり、直近の為替レートである1ドル約112円よりも20円程度円高の水準となっている。

このことは、日銀の異次元緩和、マイナス金利、イールドカーブ・コントロールによって日本の長期金利が大きく押し下げられ、日米金利差が拡大した結果、本来考えられるドル円よりも大幅な円安が実現されたことを示唆している。

(4) 円安誘導批判の妥当性

上記のとおり、これまで円高抑止のための口先介入を重ね、大幅な円高の際に金融緩和を相次いで実施し、大規模な緩和で金利を押し上げることで円安を実現してきた面が濃厚なだけに、米国の円安誘導批判はあながち的外れとは言えない。

トランプ氏本人や政権幹部によって通貨安誘導批判を名指しで受けたのは、日本のほか、中国とドイツ(3)が挙げられるが、ドイツはユーロ加盟国として金融政策の権限をECBに委譲しており、自国の利益のために為替レートを誘導することは出来ない。加えて、そもそも最近のドイツ当局者はECBの緩和が行き過ぎであると批判を強めている。中国に関しても、既述のとおり、近年は人民元安防止のために元買い介入を行っていることから、通貨安誘導との批判に容易に反論可能だ。

従って、ドイツや中国に比べても、日本は米国からの通貨安誘導批判に対して苦しい立場に置かれているという見方も出来る。

-----------------------------

(1)図表13より、日本長期金利(%)= 0.405×米長期金利 + 0.1247

(2)図表9より、ドル円レート (円)= 14.594×日米金利差 + 72.169

(3)今年1月末に国家通商会議トップのピーター・ナバロ氏が、「著しく過小評価されているユーロを利用している」と、ドイツを批判した。

-----------------------------

考えられる対応策

近頃、麻生財務相や黒田総裁は、金融政策の目的は、「デフレ脱却(物価安定)という国内政策を目的としており、為替を目的としていない」という主旨の発言を繰り返している。確かに、金融緩和の最終目的はデフレ脱却だが、本音ではそのためにも円安が望ましいと考えていると推察される。円安は輸入物価上昇や企業収益改善・株高・賃上げ等を通じて物価に対してプラスに働きやすいためだ。筆者自身も、円安は輸入物価上昇を通じて家計負担の増加に繋がる恐れがあるものの、相応の賃上げが為されれば、日本経済の成長やデフレ脱却に資すると考えている。

そうした日本側の思惑が垣間見えるだけに、日本側の「デフレ脱却が目的であり、円安はその副作用」という建前は説得力を欠いており、米国からの通貨安誘導批判に対抗するのは難しいだろう。

それでは、日本側として、採り得る有効な対応策にはどのようなものがあるだろうか。

◆ドル高側面の強調

まず、為替に関しては、ドル高を強調するという対応策がある。2012年以降、円安ドル高が進んだのは、円が下落したという面もあるが、ドルが上昇したという面も強い。

BISが算出するドル(米国)と円(日本)の実効為替レート(通貨の複数通貨に対する強弱を示す)を見ると(図表16)、円が対ドルで最高値をつけた2011年10月を基準にした場合、2016年2月の円実効為替レートは確かに22%下落しているが、ドル実効為替レートはこの間に27%も上昇している。そして、この間のドルは通貨安誘導と批判する円やユーロ、人民元以外の様々な通貨に対しても上昇しており、ドル高の様相が色濃く出ている。

為替はファンダメンタルズを反映して動く。ドルが上昇したのは、米経済が相対的に好調で、金融緩和から引き締めに転じたことが強く影響しているとみられるが、米国は自国の事情で金融引き締めを実施している。従って、円高ドル安の進行には米側の要因も強く働いていることを強調することで、円安誘導との風当たりを緩和できる可能性がある。

◆円安による輸出増効果の否定

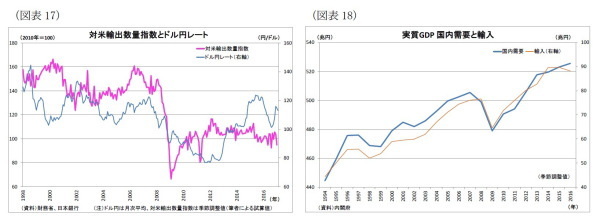

円安ドル高の効果も、反論材料として有効と考えられる。2012年以降、為替は大きく円安ドル高に動いたが、この間、日本から米国への輸出数量は全く伸びていない(図表17)。米国での現地生産が既に進んでいたうえ、輸出企業が採算を重視してドル建て価格の引き下げに動かなかったためとみられる。従って、「円安で競争力を付けた日本からの輸出増加が米国の雇用を奪った」という図式は当てはまっていない。また、仮に円安を是正したとしても、為替の輸出数量に対する感応度が下がっているだけに、米国が想定するほど日本の対米輸出が減少しない可能性がある。

◆内需拡大効果の主張

また、日本の景気回復は米国の利益にもなる点を主張するのも一つの手段となる。日本が粘り強く金融緩和を続けるとともに構造改革を実施してデフレを脱却することで日本の内需が拡大し、米国からの輸入が増える余地も生まれるという論法だ。実際、日本の実質輸入は国内需要との連動性が強い(図表18)。

◆米国からのエネルギー輸入拡大

さらに、米国の貿易赤字削減への協力姿勢を示すことも有効になる。トランプ政権は、支持者へアピールできる材料として、米国の貿易赤字削減に並々ならぬこだわりを持っており、円安誘導批判も、その最終目的は貿易赤字削減にあるとみられる。

米国の対日貿易赤字を縮小させるためには、必ずしも対米輸出を減らす必要はなく、米国からの輸入を増やすことでも実現可能だ。

米国が問題視している自動車や農産物の輸入拡大は国内産業との調整上ハードルが高いが、日本は非資源国なので、資源の輸入に関しては国内産業の反発が少ない。

とりわけ原油やLNGに関しては、米国が過去に規制していた関係もあり、米国からの輸入はほぼゼロの状況にある(図表19)。シェール開発が進む米国からの原油・LNGの輸入は米国の貿易赤字削減・雇用増加に直結する一方、日本にとってもエネルギー安全保障上の調達先分散化という大義名分が立ちやすいため、日米の相互利益に繋がる。

2016年の日本の対米貿易黒字は6.8兆円であった。一方、日本の原油・LNGの輸入額は8.8兆円であったので、そのうちの約8%を米国からの輸入に切り替えれば、対米貿易黒字を1割(6800億円)削減できる計算になる。

まとめ

今年に入って、為替はやや円高ドル安方向に振れているが、もともと貿易赤字縮小に強い意欲を見せるトランプ政権がいつなんどき円安誘導批判を再開するかは予断を許さない。早速、4月には米財務省の為替報告書の公表が予定され、批判が再発するリスクがあるほか、日米経済対話もスタートする見通しであり、為替問題に焦点が当たる可能性がある。

既述のとおり、日本政府・日銀は従来円安志向が強く、日銀の金融緩和等が購買力平価から見た為替水準を超える円安ドル高を促してきたことは否定し難いため、米国の円安誘導批判はあながち的外れとは言えない。これまで頻繁に発信してきた日本側の建前論では米トランプ政権の理解を得られない可能性がある。

従って、「円安誘導か否か」という論点に固執するのではなく、ドル高側面の強調、円安効果の否定、内需拡大の有効性主張、エネルギー輸入の拡大といった様々な切り口からの対話と対応を行うことが重要になると考えられる。

トランプ大統領はディール(取引)を好むとされるが、その言動は不規則であり、従来の常識は通用しない。日本もディールにあたっての切り札となり得るカードを出来るだけ多く取り揃えておく必要がある。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・

トランプ相場とアベノミクス相場の相違点(為替)~金融市場の動き(2月号)

・

トランプノミクスと中国経済-中国は「為替操作国」に認定されて深刻な打撃を受けるのか?

・

円安加速と購買力平価-98年以来の円買い介入の可能性を考える

・

株価評価の妥当性は高められるか?

・

求められる不動産価格の妥当性検証