「会社四季報」を使った私の投資戦略を紹介します。「会社四季報」は、東洋経済新報社が年4回(3月、6月、9月、12月)に刊行しているもので、80年近く上場企業を定点観測してきたハンドブックです。上場全会社の業績予想が記されているもので、その内容は徹底した取材のもと、企業や証券会社にかたよらない予想になっています。

(本記事は、JACK氏著『サラリーマンで2億を稼いだ! 【株式投資】勝利の方程式』ぱる出版 (2015/10/5)の中から一部を抜粋・編集しています)

JACK流、投資妙味がある銘柄発掘法

その予想結果を参考に、株式投資を行うのですから、利用方法はシンプルで難しいものではありません。たとえば、業績予想で、今期や来期の売上高または経常利益が2倍、3倍になっていれば、株価もそれなりに上昇してもおかしくありません。

まずは全銘柄で経常利益が20%以上伸びている銘柄を探します。経常利益とは「毎期繰り返す事業活動の結果の利益」という意味です。新聞や雑誌などで「増益」「減益」というとき、この経常利益をさします。そのくらい損益通算書(P/L)で注目されている項目で、日本企業は「経常利益主義」と呼ばれるくらいこの利益項目にこだわってきました。

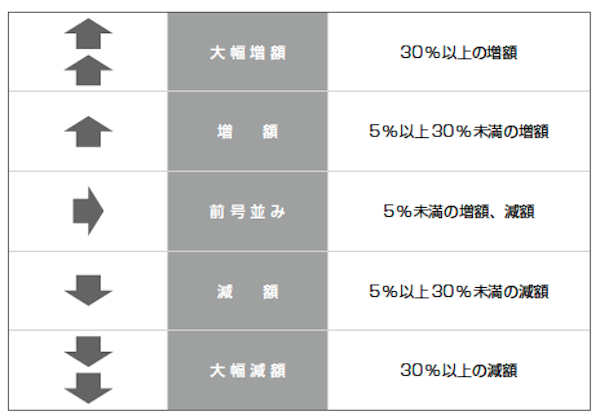

そして業績予想修正記号をチェックします。こちらは、前の四季報の業績予想からの変動率が、一目でわかるよう5段階で記されています。経常利益がある程度伸びていれば、たいてい記号も「増額」や「大幅増額」になっているので、見落とし防止にもなります。

次に、有利子負債の金額チェックを行います。これはリスクのほどを推しはかるためです。有利子負債とは銀行からの借り入れなどで構成されています。借金と同じですから、金利をつけて返済しなければいけません。したがって金額が大きいほど利息も増えるので、経常利益が悪くなります。有利子負債は少ない、もしくは0円が理想です。

もちろんほとんどの会社は事業を拡大するとき、自己資金だけで限界があるので借り入れをします。0円でなくても総資産や資本金と比べて、少額であれば問題ないでしょう。しかしその金額が大きいときは、いくら経常利益の伸びがよく、予想が大幅増益であっても私は投資から外します。前項からさらに増額になっていたとしても、その銘柄を打診でカラ売りしたくなるでしょう。

次はPERに注目します。PERとは株価収益率、つまり現在の株価が一株あたり利益の何倍になるかを示す指標です。「株価÷一株あたりの利益」で計算されます。たいていこれが10倍以下だと「割安」、30倍近くだと「割高」といわれています。

このようにPERは、株価の割安・割高を論じるうえで、よく使われる基本指標です。四季報でも銘柄チャート欄に株価指標欄があり、そこに2期分の予想PER、過去3期分の最高PER平均値、最低PER平均値が記載されています。

その欄を頼りに、PERが低く、かつ伸びている銘柄を選択します。伸び率を見ないで、PERが低いというだけで投資をするのはオススメしません。その企業に利益成長が期待できないとき、株価が上昇しない可能性も高いからです。

たいてい成長期待が高いIT業界やハイテク業界は高PERに、内需の成熟産業は低PERになっています。そういうときは同業種の中で割高か割安かを比べましょう。

お宝銘柄をこう絞れ

さらに銘柄を絞り込むためには株主優待と配当金の確認をします。経常利益やPERが前項のポイントをクリアしていれば、近いうちに株主優待が廃止になったり、配当金が減配や無配に転落したりする可能性は低いでしょう。

私は欲しい株主優待や3%以上の高配当を出している企業であれば、優先順位をさらに上げます。そのような銘柄であれば、もし株価が購入価格より下がっても、株主優待や配当を年に1回~2回獲得することで、金額的・精神的にカバーできるからです。

もちろん入ろう利回りは4%~5%あれば理想です。しかし、今までの条件をクリアしたうえで、そこまでの高配当を出す銘柄はここ数年の株式市場ではまれです。3%が妥当な数値でしょう。

次は時価総額と出来高の確認です。たいてい、時価総額(株価×発行済株式総数)が大きいものは値動きも鈍くなります。ある程度の値幅をとりたいなら、時価総額が小さい株を狙う必要があります。

また、1日ベースの出来高で考えると、四季報発売前後もまったく約定していない銘柄、もしくは出来高がわずかしかない銘柄は、売却時の流動性を考えれば避けた方が賢明です。

最後に、四季報の記事欄を読むときの重要なポイントをあげます。記事を読み比べると、同じような業績予想でも肯定的であったり否定的であったりします。

特に私が注目している買いのキーワードは「増配も」「復配も」「記念配」です。

このあたりを四季報の記者に聞いてみたところ、「増配も」と「増配か」でも違いがあり、自信があるときは「増配も」と表現するそうです。一方、「増配余地」という表現は、会社が公表している配当性向(利益に対する配当の割合)に対して実際の配当が達していないため「余地がある」という意味なので、「増配も」より確度は下がるとのことでした。

ネガティブなコメントがあるのに、株価が堅調な銘柄はカラ売り銘柄として監視をします。反対にネガティブなコメントのあとに明るい展望をしめす記載があれば、株価が大底とにらみ逆張りで購入することを考えます。

1銘柄で10%の利益をあげるためには

安値で購入するためには、チャートに急上昇の動意がついていない銘柄、もしくは妙味ある記載にもかかわらず株価が下がっている銘柄(相場全体が軟調時によく見られる)を選ぶことが大事です。

なお私は1つの銘柄を1回で購入することはしません。さらに株価が下落することを想定して数回に分けて購入します。また、予算はおおむね5銘柄~10銘柄、1銘柄の予算は50万円以内としています。あとは売却タイミングですが、おおむね1銘柄で10%の利益をめざします。

まずは四季報を年間購読します。発売日の前日に届いたらすぐ全銘柄をチェックしましょう。前述のチェックポイントに従って銘柄を絞ります。ここでもまだ銘柄が多いなら、「自分の欲しい株主優待と配当の有無」、「時価総額と出来高の確認」の項目をチェックします。反対に購入銘柄リストが少ないときは条件をゆるめてもよいでしょう。

なお、選定が終わったら、決してあせらず1円でも低い株価で購入すること。くどいようですが、これは常に心掛けてください。

JACK(ジャック)個人投資家

バーテンダー、予備校講師、サラリーマンと多彩な職歴を歩む傍ら、IPO(新規公開株)を中心に2億円近くまでの資産を稼ぐ。