要旨

- ユーロ圏では個人消費の堅調に投資と輸出の回復が加わり、景気拡大テンポが速まっている。17年の実質GDPは2.0%と引き続き1%台前半の潜在成長率を超えるだろう。個人消費は雇用・所得環境の改善、良好な消費者心理に支えられた拡大が続く。固定資本投資も企業業績の好調や高稼働率、緩和的な金融環境を背景に回復基調を維持しよう。

- インフレ率は17年1.6%、18年1.5%と予想する。ECBの物価安定の目安である「2%以下でその近辺」に届かないが、18年後半にかけて安定水準への回帰が緩やかなペースで進むだろう。ECBは18年に資産買入れ額を段階的に縮小し、年内に停止(再投資は継続)しよう。利上げの着手は19年以降となろう。

- 英国経済は、ポンド安を一因とする実質所得の減少で景気が減速し始めている。設備投資も抑制され、住宅市場にも陰りが見え始めた。EUとの離脱交渉、離脱後のFTA交渉は難航する見込みであり、投資、雇用は抑制された状態がしばらく続く。

- メイ首相の「敗北」に終った総選挙の結果で、離脱撤回や離脱戦略がハードからソフトに直ちに転換することはないが、無秩序な離脱回避への圧力は強まるだろう。しかし、リスクは排除できず、BOEが予測期間中に利上げすることは困難と予想する。

回復続くユーロ圏、ECBは慎重に緩和縮小を模索

◆現状:個人消費の堅調続く、投資、輸出も持ち直す

ユーロ圏では個人消費の堅調に投資、輸出の回復が加わり、景気拡大テンポが速まっている。

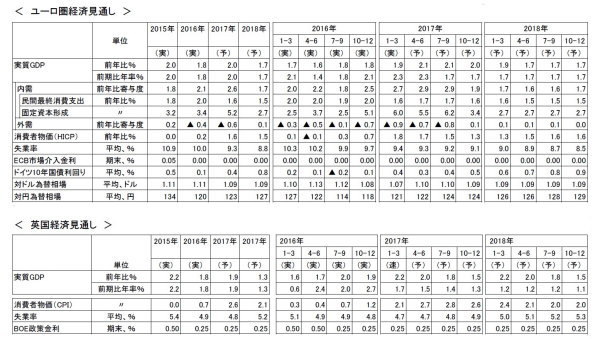

6月8日公表の1~3月期の実質GDP(確報値)は前期比0.6%、前期比年率2.3%で速報値から上方修正された。10~12月の同0.5%、同2.1%からさらに加速し(図表1)、1%台前半と推計される潜在成長率を上回る成長が続いた。

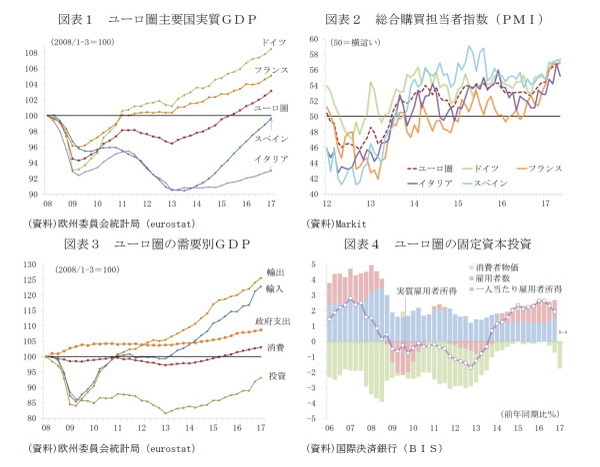

4~6月期も景気拡大の勢いは鈍っていない。総合購買担当者指数(PMI)は4月、5月ともに56.8で1~3月期の平均水準(55.6)を上回る(図表2)。同指数は、実質GDPとの連動性の高さが注目される。4~5月の指数は実質GDP前期比0.7%に相当する。

景気拡大テンポの加速とともに、国別、需要別の裾野の広がりも見られる。

17年1~3月期の実質GDPはユーロを導入する19カ国で8日までに統計を公表している17カ国の成長率はすべてプラスだった。主要国では、スペインが前期比0.8%とさらに加速したほか、ドイツも同0.6%と高い伸びとなった。フランスは1~3月期を下回ったが、同0.4%と緩やかな拡大基調は維持、回復の遅れが目立ったイタリアも同0.4%と回復基調が続くようになった。仏伊の総合PMIも西独の水準に追いついており、拡大テンポは全体に加速している(図表1、図表2)。

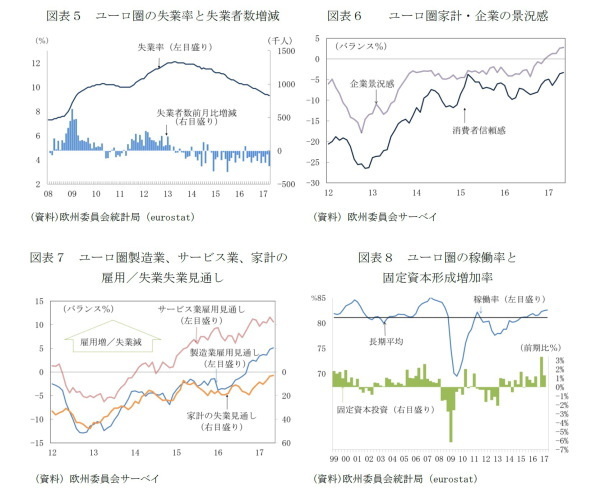

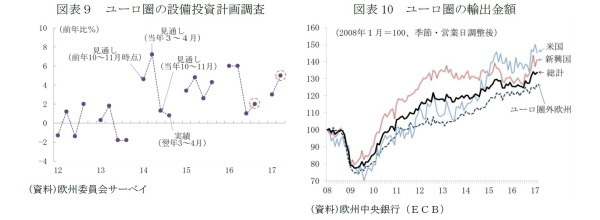

需要面では、個人消費が1~3月期も前年比0.3%増で安定的に成長を支えた(図表3)。17年入り後は、およそ2年にわたりゼロ近辺にあったインフレ率が上向いたことで実質所得の伸びは抑えられるようになっている(図表4)。しかし、雇用・所得環境の改善、失業率の低下も着実に進んでいるため(図表5)、家計のマインドも高めの水準で改善傾向にあり(図表6)、消費失速には至らなかった。企業の採用意欲は製造業、サービス業ともに高まっており、家計の雇用の先行きに対する見通しも明るいなど(図表7)、基調が変わる兆しはない。

固定資本投資の回復傾向も明確になってきた(図表3)。1~3月期は前期比1.3%で10~12月期の同3.4%には及ばなかったが、高い伸びを維持した。GDPギャップの縮小と潜在成長率引き上げの両面から回復の加速が期待されながらも、過剰債務や政治・政策の不透明感が重石となり弾みがつかない状態が続いた。製造業の稼働率は、長期平均を上回る状況が続いている。(図表8)、後述の通り、欧州中央銀行(ECB)の著しく緩和的な金融政策からの脱却も緩やかなペースに留まる。欧州委員会の設備投資計画調査も、昨年10~11月調査の実質前年比3%増から今年3~4月調査では同5%増に上方修正された(図表9)。3~4月調査での上方修正は例年見られるが、17年に関しては、外的ショックのような環境の急変がなければ、大幅な下方修正はないと見ている。

輸出は1~3月期実質前期比1.2%と10~12月期の同1.7%に比べて伸びが鈍ったものの拡大基調が続いた。他方、内需、とりわけ投資の回復とともに輸入の拡大のペースも加速しているため、外需の成長への寄与度は10~12月は前期比0.8%のマイナス、1~3月期はゼロだった。

月次統計で輸出金額の推移を見ると、米国向けと中国を中心とする新興国向けの伸びが足踏み状態を脱して、17年初にかけて加速している(図表10)。全体の4割を占めるユーロ圏外の欧州(ユーロ未導入EU加盟国及びスイス)向けは、緩やかな伸びが続いている。米国の息の長い景気の拡大と中国の成長の持ち直しは、ユーロ圏の追い風となっている。

◆インフレ動向:ゼロ近辺の推移を脱し、1%台を回復

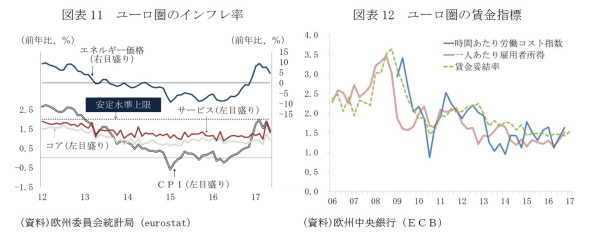

インフレ率(CPI)は16年後半以降、ゼロ近辺を脱する動きが進み、17年入り後は1%台で推移している(図表11)。3~4月はイースター休暇の影響で不規則な動きとなったが、特殊要因が剥落した5月(速報値)は前年同月比1.4%に落ち着いた。

インフレ率がゼロ近辺を脱した最大の要因は原油価格にある。原油価格は、14年半ば以降、2年にわたってユーロ圏内のエネルギー価格を押し下げ、超低インフレの原因となってきた。しかし、16年12月以降、エネルギー価格は物価押上げ要因に転じている。

エネルギー価格の下げ止まりでデフレ・リスクは後退したが、ECBが安定の目安とする「2%以下でその近辺」の軌道に回帰する動きはまだ弱い。エネルギー・食品を除くコア・インフレ率は5月速報値で前年同月比0.9%、サービス価格は同1.3%で、鈍化傾向こそ止まったが、上向きのトレンドが確認できる訳でもない。

内生的なインフレ圧力が高まらない理由は賃金の伸び悩みにある。世界金融危機前は、一人当たり雇用者所得、時間当たり労働コストなどの賃金指標の伸びは2%を超えていたが、直近(16年10~12月期)は1%台半ばで加速の兆候もない(図表12)。

賃金の伸び悩みは、日本や米国、英国など広く先進国に共通して見られる現象だが、ユーロ圏の場合は、日米英と違い労働市場のスラックで説明できる部分もなお大きい。4月のユーロ圏の失業率9.3%は2009年3月以降で最も低い水準だが、まだ世界金融危機前のボトム(7.3%)よりも遥かに高い。

ECBは最新の月報で、求職活動を断念した非労働力人口や、フルタイムで働く意欲があるものの、パートタイムに甘んじている就業者などを含めた実際のスラックは、失業率が示すよりも高い可能性を指摘している。さらに、スラック以外の賃金伸び悩みの原因として、生産性の伸びの弱さや労働市場改革の影響、ゼロ近辺のインフレ率が続いたことの賃金形成への影響を挙げている(注1)。

(注1)ECB economic bulletin, Issues 3 /2017 p.32-35及びp.16

◆見通し:実質GDPは17年2.0%、18年1.7%、インフレ率は17年1.6%、18年1.5%

ユーロ圏の17年の実質GDPは前年比2.0%と引き続き潜在成長率を上回る見通しである。GDPギャップは、世界金融危機以降、開いた状態が続いてきたが、18年にはほぼ解消する見込みである(注2)。

個人消費は、17年後半も雇用・所得環境の改善に支えられた拡大が続き、成長の牽引役を果たすだろう。

固定資本投資も企業業績の好調や高稼働率、緩和的な金融環境を背景に回復基調を維持しよう。引き続き一部の国では、過剰債務問題や不良債権問題が解消しておらず、スピードやレベルの差はあるが、景気と雇用の回復は圏内全体に広がっており、投資回復の環境は整いつつある。

外需の寄与は、16年10~12月期、17年1~3月期と内需の回復ペースの加速で輸入の伸びが輸出を大きく上回ったことで、17年は16年からマイナス幅がさらに拡大する。18年は徐々に輸出と輸入のバランスがとれた形となるだろう。

インフレ率は、年間では17年1.6%、18年1.5%と予測する。原油価格の物価押上げ効果は17年初がピークだが、18年末までの予測期間を通じて前年水準を上回ると想定しており、インフレ率は1%を安定的に超えるようになる。賃金の伸びも、今後は、スラックの縮小がさらに進むほか、16年後半以降のゼロ・インフレ脱却を反映するようになることで、緩やかに上向くと見られる。

ECBの定義による安定的なインフレ率への回帰は18年後半にかけて緩やかなペースで進むだろう。

(注2)欧州委員会、OECDはそれぞれ最新の経済見通しで18年のユーロ圏のGDPギャップをゼロと推計している。

◆金融政策:デフレ・リスク回避措置修正に着手。6月は利下げバイアスを解除

ECBは、17年3月以降、デフレ・リスク対応のための政策の一部を停止・縮小している。15年3月に開始した国債等の資産買入れは16年3月から17年3月までの月800億ユーロの買入れの後、開始時の600億ユーロに減額されている。14年9月から3カ月毎に行なってきた最長4年のターゲット型資金供給(TLTRO、16年3月からはTLTROⅡにバーションアップ)は、17年3月で終了した。

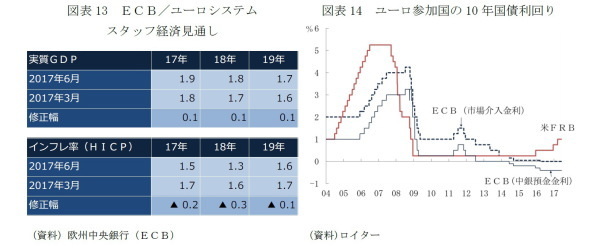

6月8日の理事会では、新たな政策決定はなかったものの、実質GDP見通しを上方修正し(図表13)、政策金利の先行きを示すフォワード・ガイダンスと景気のリスク・バランスの判断を変更した。フォワード・ガイダンスは、「資産買い入れの期限を超える長期にわたり現在の水準に留まる」として「より低い水準」を削除し、利下げバイアスを解除した。景気のリスク・バランスは、4月の段階では「より中立に近づきつつあるが、なお下方」としていたが、「広くバランスしている」として中立に改めた。

しかし、「持続的な物価安定目標への回帰を確実にするためには、著しく緩和的な金融緩和が必要」という基本スタンスは変えず、緩和の解除を急がない方針も示した。ECBの資産買入れの期限は「17年12月末」ないし「物価目標に整合的な軌道への調整が進展したと確認するまで」である。スタッフ経済見通しは、原油価格を主な理由としながらも、前回3月から下方修正されており、早期収束を示唆するものではない(図表13)。ドラギ総裁は記者会見で、18年入り後の資産買入れ方針について6月の理事会では「議論していない」とした。

6月修正後のフォワード・ガイダンスでも、出口戦略の順序は米連邦準備制度理事会(FRB)と同じく「資産買入れの停止が先、利上げが後」という方針は維持された。ただ、どのような順序が望ましいかは、政策理事会の中でも見解が割れている。ECBの政策金利は市場介入金利を中心に預金金利、貸出金利の3種類でコリドーを形成している。14年6月に始まったデフレ・リスク回避のための追加緩和では市場介入金利がゼロ、中銀預金金利がマイナス0.4%まで引き下げられていることが、FRBと異なる順序も考えられる理由である(図表13)。

中銀預金金利のマイナス化は商業銀行の投融資を促すため、所定の準備金を超える中銀預金にペナルティーを課す政策だ。世界金融危機をきっかけに広がった圏内の銀行市場の分断を解消する狙いがあった。

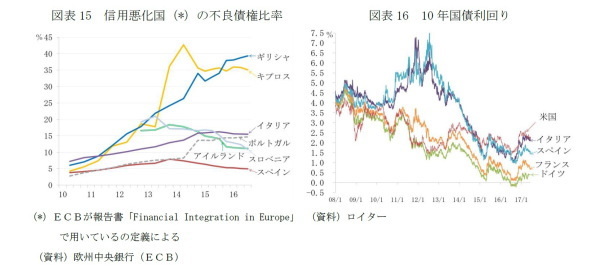

しかし、現時点でも、南欧を中心とする急激な信用悪化に見舞われた国々の銀行は不良債権比率がなお高く(図表15)、クロスボーダーな資金調達に制約がある。TLTROなどの資金供給に依存する割合が高いため、市場介入金利を引き上げれば、調達コストに影響する。だが、マイナス金利の悪影響は、中銀預金への依存度が低いため受け難い。

他方、市場調達が可能な国々で、特に国内の銀行市場が過当競争のドイツではマイナス金利への反発が強い。商業銀行が中銀預金金利のマイナス化による負担を、預金に対する金利のマイナス化や手数料の徴収で顧客に転化することは難しく、収益にマイナスに働き易いからだ。

◆金融政策の見通し:資産買入れは 18年にテーパリング~停止。利上げは19年以降

ECBの金融政策が、今後、緩和強化よりも緩和縮小に向かうことは間違いない。経済・物価の持ち直しに加えて、ECBの政策が副作用を伴う領域に踏み込んでいることも、修正が予想される理由だ。

だが、緩和縮小の効果は、国と銀行の信用力によって異なり、圏内の格差を増幅しやすいため、ECBは一層の緩和縮小に極めて慎重なアプローチを採るだろう。4月理事会の議事要旨からは、政策理事会が、リスク・バランスの表現やフォワード・ガイダンスの文言などのコミュニケーションの変化に、市場が過敏に反応するリスクを警戒していることがわかる。利下げバイアスの解除とリスク・バランスの中立化という6月理事会の微修正は国債利回りやユーロ相場の基調を変えることなく消化された。しかし、金融緩和縮小の影響を受け易い国ほど、景気回復の基盤は脆弱であり、市場の過敏な反応で腰折れるリスクがある。足もとは9月総選挙の観測が強まるイタリアが、政治・政策の先行き不透明感が嫌われ、対ドイツ・スプレッドが開いていることもその表れだ(図表16)。

今回の予測では、ECBは、出口戦略を急がず、かつ、市場の意表を突く出口戦略の順序の変更は回避すると考えた。資産買入れ規模は段階的に縮小し、18年内には停止する見込みである。償還期限を迎える国債の再投資は継続し、残高は維持するだろう。利上げは19年入り後に開始、預金金利に先行して着手した後、19年終わり頃に現在ゼロの市場介入金利の引き上げに動くと想定した。しかし、預金金利の引き上げと資産買入れ停止のタイミングは前後する可能性はあると考えている。

◆見通しのリスク:圏内の政治リスクは緩和、圏外の景気や市場環境急変リスクは残る

見通しのリスクは、圏内と圏外にあり、圏内では主に政治、圏外では景気やグローバルな市場環境の急変がリスクである。

うち、圏内の政治リスクは5月のフランスの大統領選挙が中道のマクロン大統領の誕生で終ったことで大きな山を超えた。マクロン大統領が「新EU」を掲げて勝利するだけでなく、国民戦線のルペン候補の決選投票の主な敗因がユーロ離脱を巡る発言の迷走にあったことも、EUとユーロの支援材料となる。マクロン大統領率いる共和国前進は議会選で圧勝する見通しであり、公約に掲げた成長と雇用のための政策と財政再建の両立、そしてドイツと共同歩調をとる形でのユーロ制度改革に強力な信認を取り付けた形となった。

17年9月24日にはドイツの連邦議会選挙が予定されている。イタリアも新選挙法が早期に成立すれば(注3)、ほぼ同時期に上下両院の選挙を実施する可能性がある。

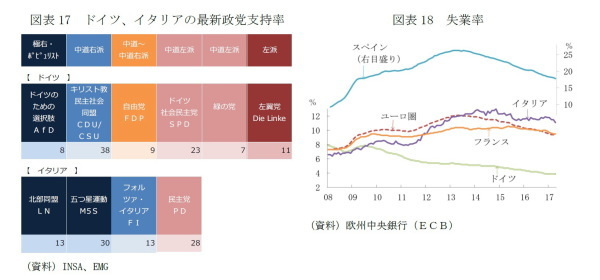

ドイツでは「独り勝ち」と称される経済・雇用の好調が続いており、メルケル首相4選の可能性はやはり高い。中道左派の社会民主党(SPD)の支持率が、今年1月末のマルティン・シュルツ前欧州議会議長の党首就任をきっかけに急上昇し、メルケル首相率いるキリスト教民主・社会同盟(CDU・CSU)と並ぶ状態が続いたが、ここにきて両党の差が再び開きつつある(図表17-上)。CDUは、3月のザールラント州、5月のシュレスウィヒ・ホルシュタイン州、ノルトライン・ウェストファーレン州と今年予定されていた3つの地方選で全勝を収めた。

イタリアの政治リスクはやや過剰に意識されている。確かに、ポピュリスト政党「五つ星運動」が、与党・民主党と支持率第一位の座を競いあっているが(図表17-下)、総選挙の結果が、イタリアの財政の破綻やイタリア発の金融危機、ユーロ崩壊に発展することはない。最大の理由は、五つ星運動の支持率は30%程度で足踏みしており、単独政権を築けるほどの支持の広がりは困難と見られることだ。インターネットで公約を募るために政策の方針はあいまいで、五つ星運動の市長が誕生したローマ市政の混乱が象徴するように、政治経験の乏しさが政策実行を妨げるおそれがある。このことが現状に強い不満を抱く有権者を超える支持の広がりを阻む。獲得議席が3割程度に留まる場合、既存の政党との連立や協力が不可欠になるが、その可能性を否定している。仮に、他党との連立や協力を模索すれば、過激な公約を実行に移し難くなる(注4)。イタリアの政策が選挙後に大きく転換することは考え難い。

そもそも、世界同時株安に始まり、英国のEU離脱に続く、米国第一主義を掲げるトランプ大統領の誕生で、既存の政治を批判するムードが一気に高まった16年とは流れが変わっている。不況が長引いたイタリアでも、ここにきて景気の回復と失業率の低下傾向(図表18)が観察されるようになり、与党に追い風が吹くようになった。フランスの大統領選挙は、ユーロ離脱という公約を実行に移す困難さを証明した。EU離脱を選んだ英国や、米国のトランプ政権の混乱は、EUの遠心力となるよりは、むしろEUの結束を強める方向に働いている。

この先、景気回復の勢いを削ぐ要因としては圏内よりも圏外リスクに注意が必要だ。米国のトランプ政権の政策を巡る不確実性は続いている。FRBの出口戦略はグローバルなマネーの動きを変えるだけにユーロ圏への影響は大きい。中国の構造調整と軟着陸の行方も世界経済の基調を決める要因だ。

6月19日の開始が予定される英国のEU離脱交渉は、ユーロ圏経済に直接影響するが、英国とユーロ圏の規模の差から考えれば、ユーロ圏の失速や混乱の原因となることは考え難い。

(注3)新選挙法について主要4党の合意が近いとされていたが、6月8日に一旦白紙となった。

(注4)仏大統領選挙でのルペン候補のユーロ離脱に関する公約の迷走の一因も右派政党「立ち上がれフランス」との連携を模索したことに一因があった。

EU離脱に揺れる総選挙後の英国

◆英国経済の現状:EU離脱選択の影響が表れ始める

英国経済は、16年6月の国民投票でEU離脱を選択した後も、当初想定されたような景気の失速を免れてきたが、ここにきて減速の兆候が表れ始めている。

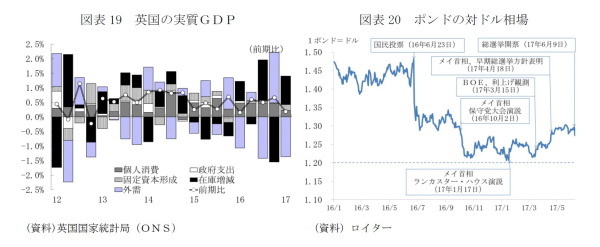

英国経済にとっての巡航速度の成長は1%台後半だが、1~3月期の実質GDPは前期比年率0.7%(前期比0.2%)まで減速した(図表19)。

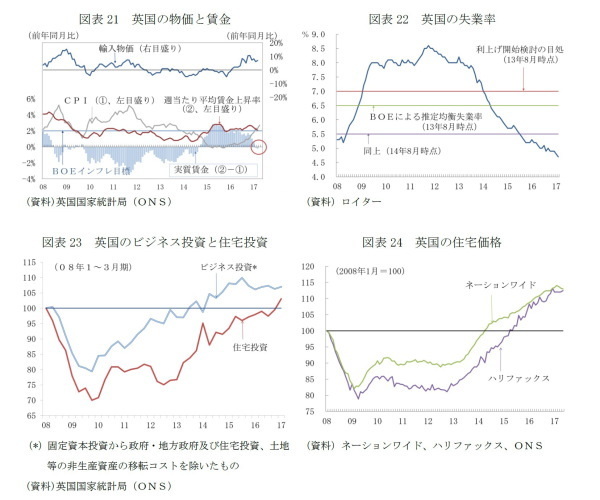

減速の原因は、国民投票後、景気を支えたポンド安にある(図表20)。ポンド安による輸入物価の上昇でインフレ率は4月には中央銀行のイングランド銀行(BOE)の目標の2%を大きく上回る2.6%まで上昇している(図表22)。雇用面ではEU離脱選択の悪影響は明確になっておらず、失業率は1~3月で4.6%と低下基調が続いているが(図表22)、英国でも賃金の伸びは緩慢で、インフレ率を再び下回るようになった(図表21)。ポンド安による実質所得の目減りで個人消費が鈍ったことで1~3月期に失速した。

固定資本投資は1~3月期は前期比1.2%増で成長への寄与度は個人消費と並んだ(図表19)。内訳を見ると、住宅投資や公共投資の伸びが高く、これらを除くICT投資や設備投資などのビジネス投資は1~3月期は前期比0.6%増だった。ビジネス投資は世界金融危機後の大幅な落ち込みの後、15年半ばまで着実に回復してきたが、その後、一進一退で推移している(図表23)。15年春の総選挙で保守党が単独過半数を獲得し、EU離脱の是非を問う国民投票実施の見通しとなったことが転機となり、16年6月の国民投票での離脱の選択、17年3月のEUへの離脱意思の通知といったプロセスを辿っていることが、ビジネス投資を抑制する要因となっている。

住宅投資拡大の背景には、慢性的な住宅不足がある。世界金融危機後の超低金利政策とFLS(Funding for Lending Scheme)やHTB(Help to Buy)といった住宅購入資金を支援するスキームなどを背景に住宅価格は値上がりが続いた。しかし、今年に入って、住宅価格は頭打ちとなっている(図表22)。

◆メイ首相「敗北」の理由:リーダーシップを強調する戦略のミス。底流には緊縮疲れ

6月8日の下院選挙は過半数を握る政党のない「ハング・パーラメント」という結果になった。保守党は解散前の330から318に議席を減らした。労働党は262と解散前から議席を30増やした。

メイ首相は、北アイルランドの地域政党で10議席を獲得した民主統一党(DUP)からの閣外協力を得て政権を樹立する方向に動き出したが、政権の舵取りは困難を極め、保守党の党首選、早期再選挙の可能性も取り沙汰されている。

今回の選挙は、メイ首相が、離脱協議を有利に進める基盤固めのために、従来否定してきた解散総選挙を決めたもので、議席の大幅な積み増しを狙ったものだった。第1党になっても議席減・過半数割れという結果は事実上の「大敗」。メイ首相の「強く安定的なリーダーシップ」を前面に打ち出すキャンペーンだっただけに責任は免れない。

メイ首相の最大の誤算は、多くの有権者が、EU離脱の戦略自体よりも、より身近な社会保障の給付と負担のバランスに関心を持ったことだろう(注5)。有権者の関心は、EU離脱の結果が生活にどう響くのかにあると言うこともできるかもしれない。保守党は、格差是正策としての最低賃金引き上げのほか、国民の関心が高いNHS(国家医療サービス)の充実などを盛り込んだ。ただ、15年の総選挙で保守党が公約とした国民保険料や所得税の凍結の方針を撤回し、特に高齢者の在宅介護サービスの自己負担の引き上げや基礎年金の上昇率の保証制度の見直し、年金生活者に対する冬季の燃料費補助の見直しなどを盛り込み、年金生活者や介護サービスを利用している世帯の不安と懸念を引き起こした。介護サービスの自己負担に関する公約の早々の軌道修正を迫られたことは、「強く安定的なリーダーシップ」というイメージを大きく傷つけた。

メイ首相は、労働党のコービン党首のリーダーシップの欠如を批判したが、キャンペーンを通じて支持を広げたのはコービン氏だった。大企業増税・富裕層増税を財源とする社会保障の充実、大学授業料無料化、子供手当ての拡充といった分配重視の公約をビジネス界は警戒したが、若年層は支持した。

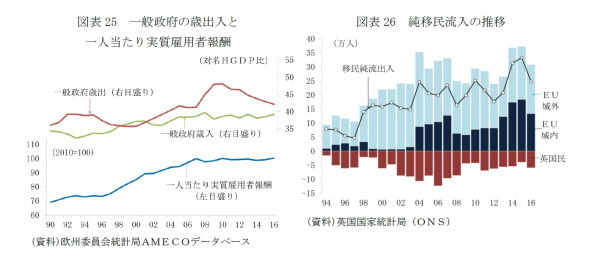

保守党の公約が反発を招き、左派色の強いコービン党首率いる労働党の支持率が急回復した底流には、英国社会に広がる緊縮疲れがある。第1次キャメロン政権が発足した2010年以降、英国では歳出削減に重きを置いた緊縮が続く(図表25)。それでも財政赤字は解消しておらず、保守党は財政緊縮継続の方針を掲げた。社会保障の自己負担の引き上げにより世代間の不公平の問題に取り組むというスタンスは間違っていないが、有権者に丁寧に説明する姿勢を欠いた。

さらに、選挙期間中、マンチェスター、ロンドンのテロでキャンペーンの中断に見舞われたこともメイ首相に逆風になった。EU離脱という争点への関心が薄れると同時に内相時代の警察官の2万人削減がクローズアップされてしまった。

EU離脱戦略は、直接の争点ではなかったが、有権者の判断に大きな影響を及ぼしたと思われる。若年層の労働党支持は、より穏健なEU離脱への意志表明かもしれない。EUに加盟した後の英国に育った若年層はEUへの支持が高い。域内の学業や労働の自由のベネフィットを感じるからだ。他方で、離脱キャンペーンを信じて離脱に票を投じた有権者の中には、EU離脱でEUから財源を取り戻すことでNHSの充実が図られるはずが、なぜ自己負担の引き上げなのか、という思いを抱いた人もいたのではないかと思う。

議席予想を公表していた期間の中で、ハング・パーラメントを予測したのは、若年層に広がった労働党支持の動きを織り込んだユーガブだけだった。メイ首相ばかりでなく、政治の専門家も有権者の意識や行動を的確に把握できていなかった。

(注5)公約の概要については「6月も続く欧州の政治イベント」Weeklyエコノミスト・レター2017-5-22 (

http://www.nli-research.co.jp/report/detail/id=55769?site=nli

)をご参照下さい。

◆EU離脱:移行期間とソフトな離脱への戦略転換は英国次第。期限延長と撤回はEUの承認事項

総選挙が終わり英国のEU離脱協議がいよいよ本格化する。

メイ首相は、EU離脱の戦略を巡っても「単一市場からも関税同盟からも去るハードな離脱」、「悪い協定ならば協定なしの方がいい」として強硬、且つ、無秩序な離脱を辞さない立場をとってきた。しかし、こうした強硬路線には保守党内でも異論があった。今回、議席を増やした労働党や、第3党のスコットランド民族党(SNP)は、単一市場、関税同盟を重視する立場で、「協定なし」の離脱は拒否する立場。「秩序立ったソフトな離脱戦略」ということになる。

今回の総選挙の結果を受けて、離脱戦略自体がハードからソフトにただちに変わることはない。メイ政権の離脱戦略は3月29日にEU側にすでに通知されており、EU側も、通知の内容を前提に協議の方針を固めている(注6)。総選挙の結果を受けて英国側が「ソフトな離脱」に転換することは可能であろうし、英国経済へのショックという点では、戦略の転換は望ましい。しかし、ソフトな離脱で単一市場に残留する場合は、ノルウェーのように単一市場に関わるEUの法規制を受け入れることになるが、意思決定に関わることはできなくなる。ヒトの移動の自由は受け入れ、EU予算への拠出も求められる。EU離脱のベネフィットとして期待していたヒトの移動の制限、財源の奪還、法規制の自由度の回復が得られない選択を受け入れることは難しいだろう。

しかし、秩序立った離脱を求める圧力は強まるだろう。英国が望むEUとの包括的な自由貿易協定(FTA)の協議は離脱後に行なわれる。FTAの内容はもちろん重要だが、離脱からFTAの導入期間までが「つなぎ協定」などでカバーされ、ビジネス環境の激変が回避されるかどうかが重要だ。EU側は「つなぎ協定」の期間中は、EU法規制の受け入れやEU財政への拠出などを求める方針だ。強硬離脱派にとって受け入れ難い条件だが、保守党内の穏健離脱派と野党は「つなぎ協定」の必要性については一致できるように思う。

しかしながら、強いリーダーシップを欠く状況で、調整がつかないまま、無秩序な離脱となる可能性も、やはり排除できない。

(注6)概要については「英国政府の要望を退けた欧州連合(EU)の離脱交渉方針」 年金ストラテジー (Vol.252) June 2017( http://www.nli-research.co.jp/files/topics/55811_ext_18_0.pdf?site=nli )をご参照下さい。

◆英国経済の見通し:実質所得減少とEU離脱協議を巡る不透明感が重石に

EU離脱の経済面への影響は、今後、益々、鮮明になるだろう。

企業が新たな設備投資を抑制し、拠点の一部を大陸に移管する流れが続く中では、賃金の伸びが加速することは期待できない。しかし、すでに2016年年間の実績でEU域内からの移民の純流入が減少したことが確認されている(図表26)。新たな移民の流入の減少は失業率の上昇ペースを抑えるだろう。

ポンド相場は今年3月以降、イングランド銀行(BOE)の利上げ期待も支えとなり、徐々に持ち直していたが、総選挙の結果を受けて、ポンド安が進んだ。しかし、1ポンド=1.27ドル台を一時的に割込んだ程度で、ハードな離脱への不安感から1.2ドルのラインを伺った今年1月よりも高いレベルで持ちこたえている(図表20)。

今後も、ポンド相場は、離脱協議の進展に反応した動きが想定されるが、離脱選択ショック時のような大幅安の再来はないと見ている。ポンド安による前年比での輸入物価押し上げ効果は17年後半には緩和する。ただ輸入物価がピークアウトしても、国内価格への転嫁には一定のタイムラグがあるため、インフレ率はBOEの物価目標の2%を超える状況はしばらく続くだろう。

賃金の伸びは、インフレ率に追いつかない状態が続くため、個人消費も頭を抑えられるだろう。すでに調整の様相を呈し始めている住宅投資の勢いも徐々に鈍りそうだ。

BOEは、5月の「インフレ報告」で市場が織り込む緩やかな利上げではインフレ率が目標圏を上回るとの見通しを示しており、政策スタンスは利上げバイアスとなっている。しかしながら、インフレ報告の予測は「秩序立った離脱」が前提だ。既述のとおり、無秩序な離脱を回避する力は働くと期待しているが、政局は混迷を極めており、リスクは排除できない。さらに、今後、景気の減速傾向が強まると予想される中で、予測期間中にBOEが利上げに動くことは困難と思われる。

(注6)「英国政府の要望を退けた欧州連合(EU)の離脱交渉方針」 年金ストラテジー (Vol.252) June 2017をご参照下さい( http://www.nli-research.co.jp/files/topics/55811_ext_18_0.pdf?site=nli )

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

伊藤さゆり(いとう さゆり)

ニッセイ基礎研究所 経済研究部

上席研究員

【関連記事 ニッセイ基礎研究所より】

・

英国政府の要望を退けた欧州連合(EU)の離脱交渉方針

・

英国のEU離脱とロンドン国際金融センターの未来

・

混迷深まるフランス大統領選挙-極右対極左の決選の可能性も浮上

・

欧州経済見通し-試される欧州の結束-

・

6月も続く欧州の政治イベント-メイ首相の保守党、マクロン大統領の共和国前進が議会選で優位を保つ-