要旨

- 米国の4-6月期成長率(前期比年率)は、+3.0%(前期:+1.2%)と前期から伸びが加速。設備投資の好調に加え、前期に不振であった個人消費が復調し、消費主導の景気回復の持続を確認。

- トランプ政権発足から7ヵ月以上経過したものの、重要政策と位置付けたオバマケアの見直しが頓挫するなど、同政権は期待された成長重視政策で目立った成果を挙げていない。さらに、ロシア問題やトランプ大統領の失言によって政治資本の毀損が続いている。

- 一方、足元は米国を襲った大型ハリケーンが短期的な攪乱要因であるが、労働市場が順調に回復する中で消費が堅調推移しているほか、設備投資の回復も明確となるなど、米実体経済の回復基調は持続している。

- 当研究所では成長率(前年比)は、17年が+2.1%、18年が+2.6%と予想している。引き続き、減税などのトランプ政権による経済政策押し上げは、17年がゼロ、18年も0.3%程度に留まるとの従来からの見方に変更はない。

- 金融政策は、9月にバランスシートの縮小を開始した後、12月の追加利上げを見込んでいるが、物価が落ち着いている中、ハリケーンの影響に伴う米経済動向によっては利上げ時期を先延ばしする可能性がある。

- 米国経済に対するリスク要因は、北朝鮮をはじめとする地政学リスクに加え、米国内政治の混乱を引き起こしているトランプ大統領自身が最大のリスクである。

経済概況・見通し

◆(経済概況)4‐6月期の成長率は前期から伸びが加速、個人消費が復調

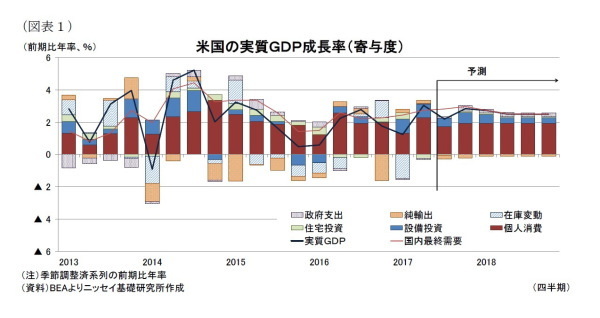

米国の4-6月期実質GDP成長率(以下、成長率)は、改定値が前期比年率+3.0%(前期:+2.1%)と前期から伸びが加速し、15年1-3月期(+3.2%)に次ぐ高成長となった(図表1、図表6)。

需要項目別にみると、住宅投資が前期比年率▲6.5%(前期:+11.1%)と3期ぶりにマイナスに転じたほか、政府支出も▲0.3%(前期:▲0.6%)と2期連続でマイナスとなった。しかしながら、外需の成長率寄与度が+0.21%ポイント(前期:+0.22%ポイント)と、2期連続でプラスを維持したほか、在庫投資の寄与度も+0.02%ポイント(前期:▲1.46%ポイント)と前期の大幅なマイナスから僅かながらプラスに転じた。また、民間設備投資も前期比年率+6.9%(前期:+7.2%)と2期連続で好調を維持し、設備投資の回復が明確となった。

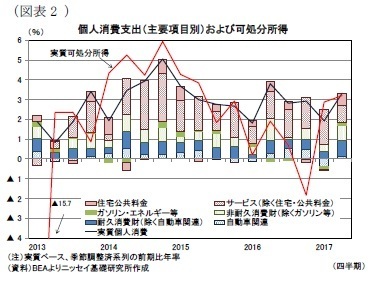

さらに、前期に不振であった個人消費が前期比年率+3.3%(前期:+1.9%)と、16年4-6月期(+3.8%)に次ぐ伸びとなり、個人消費主導の景気回復が持続していることを確認した。実際、個人消費を仔細にみると、1-3月期の暖冬に伴う暖房需要の低迷から、消費が減速していたガソリン・エネルギーが+6.4%(前期:▲5.9%)となったほか、住宅・公共料金も+3.5%(前期:▲0.4%)と、いずれも前期からプラスに転じた(図表2)。また、年初から新車販売の不振が続いていた自動車関連消費も、+3.5%(前期:▲9.6%)と、前期の大幅な落ち込みから回復した。このため、自動車関連消費は引き続き慎重にみる必要があるものの、17年1-3月期の消費不振は、あくまで天候などの一時的な要因が影響していたと判断できよう。

このように、米実体経済の回復基調が持続する一方、トランプ政権発足から7ヵ月以上経過したものの、トランプ大統領による政権運営は非常に不安定な状況が続いている。同大統領と議会共和党は、医療保険制度改革(オバマケア)の廃止・代替案への移行を政策の最優先課題としていたが、7月下旬に上院で代替案の採決に失敗したことで事実上頓挫するなど、成長重視政策で期待された成果を挙げていない。

また、議会との政策協調などトランプ大統領の政治的なリーダーシップに疑義が生じている中、トランプ政権はロシアゲート問題への対応で政治資本を費消しているほか、8月中旬にトランプ大統領が人種差別容認ともとれる発言をしたことを受けて、ビジネス界からの辞任が相次ぎ2つの助言機関を解散せざるを得なくなるなど、政策遂行のための推進力を失っている。このため、トランプ政権による成長重視政策の実現に対する楽観的な見方は後退している。

さらに、北朝鮮の相次ぐミサイル発射や核実験の実施に伴い地政学リスクが高まっており、米国の対応次第では世界経済に重大な影響がでる状況となっている。

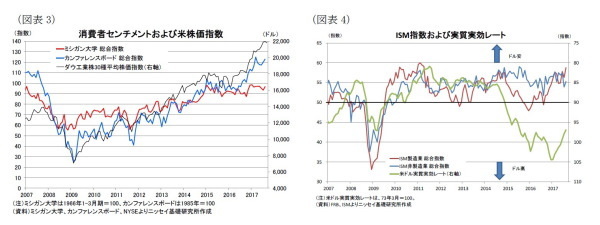

これらの米国政治の混乱や、北朝鮮問題などの地政学リスクが高まっている割に、米国内の消費者や、企業の景況感に悪化はみられない。消費者センチメントは、春先からやや調整する場面もみられたが、直近8月はカンファレンスボード、ミシガン大学指数とも再びリバウンドがみられる(図表3)。

また、ISM景況感指数も高い水準を維持している(図表4)。とくに、製造業ではこれまでドル高の進行に伴って景況感が悪化することが多かったが、昨年の大統領選挙後はドル高が進んだにも拘らず、景況感の改善が続いており、足元では11年4月以来の水準に改善している。

消費者、企業の景況感が良好である背景としては、足元株価が堅調を維持しているほか、楽観的な見方は後退したとは言え、トランプ政権による減税などの政策期待が影響していると思われる。政治問題や地政学リスクなどの問題が山積している中で、これら景況感が今後も堅調を維持できるか注目される。

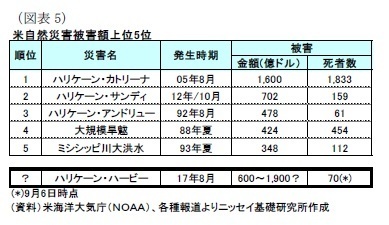

一方、8月下旬から9月上旬にかけて大型ハリケーンが相次いでテキサス州やフロリダ州などに甚大な被害を与えていることから、米経済への影響が懸念される。8月下旬にテキサス州などを襲ったハリケーン「ハービー」では、未だ被害額の想定に幅があるものの、05年のハリケーン「カトリーナ」の1,600億ドル(現在の価値)を超える1,900億ドルとの試算もでている(図表5)。また、9月上旬にフロリダ州などを襲ったハリケーン「イルマ」も「カトリーナ」を超える2,000億ドルとの報道もあり、これらハリケーンによる影響が米経済の攪乱要因となっている。

米経済統計局(ESA)の報告書(1)によれば、05年8月の「カトリーナ」による成長率への影響は、大統領経済諮問委員会(CEA)の試算で05年7-9月期が▲0.7%ポイント、10-12月期が▲0.5%ポイント押し下げられたとしているほか、議会予算局(CBO)の試算では7-9月期、10-12月期ともに▲0.5%ポイント押し下げられたようだ。「ハービー」や「イルマ」を「カトリーナ」と単純に比較することはできないものの、被害額想定からは「ハービー」だけでも17年7-9月期の成長率が0.5%ポイント程度押し下げられる可能性があると言えよう。

もっとも、同報告書ではCBO試算として復興需要などで06年前半の成長率が+0.5%ポイント程度押し上げられとしており、ハリケーンの影響で経済は悪影響を受けるものの、一時的でその後は復興需要によって成長率が高まることも示されている。このため、今回のハリケーンは景気変動を大きくするものの、基調としての米経済動向に影響はないと判断できる。

当研究所では、現段階でハリケーンの影響を定量的に評価することは困難と考えているものの、「ハービー」が「カトリーナ」並みの被害額となることを想定して、消費や投資などが落込むことで、17年7-9月期の成長率が▲0.5%ポイント程度押し下げられ、前期比年率+2.2%に留まると見込んでいる。その後は、後述する復興予算の迅速な成立もあって10-12月期は一部復興需要に伴い同2.8%に加速すると見込んだ。なお、今回の経済見通しでは「イルマ」の影響は見込んでおらず、7-9月期の成長率がもう一段押下げられる可能性が高いことには注意が必要だ。

------------------------------------

(1)“The Gulf Coast: Economic Impact % Recovery One Year after the Hurricanes” ESA(06年10月)

http://www.esa.doc.gov/sites/default/files/oct2006.pdf

------------------------------------

◆(経済見通し)成長率は17年+2.1%、18年+2.6%を予想

米国経済は、ハリケーンが短期的に景気変動を大きくすることが懸念されるものの、基調として今後も労働市場の回復を背景に個人消費主導の景気回復が持続すると予想する。さらに、世界的な鉱工業生産の回復が鮮明となる中で、設備投資の回復基調も持続しよう。一方、住宅投資も住宅需要の強さを背景に回復が見込まれるものの、熟練労働者の不足に伴う住宅在庫の不足などもあって、回復がもたつく可能性がある。

今後の米経済に大きな影響を与える減税などの経済政策については、災害対策などは迅速に実行される見込みとなっているものの、18年度予算編成や税制改革について与党共和党内での意見集約にも手間取っており、今後の動向が非常に不透明である。このため、当研究所は引き続き減税などの経済政策による成長率の押し上げを17年にほほゼロ、18年でも+0.3%ポイント程度との従来見通しを維持する。この結果、成長率(前年比)は、17年が+2.1%、18年が+2.6%と予想する(図表6)。

物価については、原油価格の頭打ちなどから17年2月以降低下基調となっているものの、原油価格が緩やかに上昇すると予想することから、今後物価は反発し、消費者物価(前年比)は17年が+2.0%、18年が+2.1%と16年の+1.3%から上昇を見込む。

金融政策は、ハリケーンによる米経済への影響が攪乱要因となっているものの、現段階では9月にバランスシート縮小開始、12月の追加利上げの予想を維持する。ただし、物価が落ち着いている中、ハリケーンによる米経済への影響次第では次の利上げ時期は来年以降に先送りされるだろう。

長期金利は、物価上昇や政策金利の引き上げ方針継続に加え、FRBによるバランスシート縮小に伴う国債需給の引き締りや、財政赤字拡大に伴う国債供給増などを背景に、18年末にかけて上昇基調が持続すると予想する。一方、長期金利の水準は物価上昇が緩やかなことから17年末で2%台後半、18年末で3%台前半までの緩やかな上昇となろう。

上記見通しに対するリスクとして、ハリケーン以外には、北朝鮮問題の深刻化に伴う地政学リスクと、米国内政治の混乱が挙げられる。とくに、後者ではトランプ政権スタッフや、議会共和党による経済政策実現に向けた取り組みに対して、トランプ大統領自身の不規則発言によって政策立案や遂行に支障がでるケースが目立つ。大統領の弾劾には下院議員の過半数の賛成が必要であり、与党共和党が多数党となっている現状では弾劾の可能性は低い。ただし、与党共和党の中で大統領に対する不信感が広がっているほか、実業界からも支持を失ってきており、トランプ大統領の政策推進力は益々落ちている。現状、米経済の最大のリスクはトランプ大統領自身と言えよう。

実体経済の動向

◆(労働市場)賃金回復はもたついているものの、労働需給のタイト化は持続

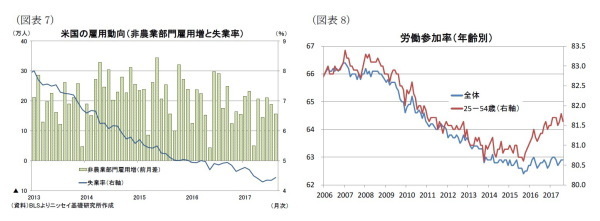

労働市場は回復基調が持続している。非農業部門雇用者数(対前月増減)は、10年10月から17年8月まで統計開始以来最長となる83ヶ月連続で増加している(図表7)。また、雇用増加ペースも、人口増加に伴う新規労働市場参入者を吸収するのに必要な10万人を上回る水準を維持しており、労働需給のタイト化が続いている。失業率も、8月は4.4%と07年以来の水準まで改善した。

この結果、回復が遅れていた労働参加率(2)も8月は62.9%と15年9月の62.4%から底打ちしているほか、プライムエイジと言われる働き盛り層(25-54歳)で回復が顕著である(図表8)。もっとも、プライムエイジの労働参加率は、金融危機前の水準から依然として2%弱ほど低い水準となっており、労働参加率が金融危機前の水準に戻るだけで200万人程度の雇用増加余地が残っている。

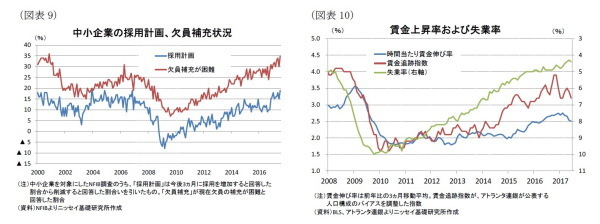

一方、労働参加率からは雇用増加余地が残っているものの、労働市場の回復が長期化している中で労働力不足の問題が浮上してきた。製造業や建設業で熟練労働者の確保が困難な状況となっているほか、中小企業でも採用意欲は強いものの、欠員が補充できていない状況が強まっている。全米独立企業協会(NFIB)による中小企業調査では、今後3ヵ月の採用増加企業割合(増加-減少)が7月に19%ポイントと06年以来の高さとなったほか、欠員の補充が困難との回答割合が35%と、こちらは実に00年以来の水準となっており、中小企業での労働力不足が深刻化してきた(図表9)。現状、労働市場の回復が持続との見通しに変更は無いが、労働力の不足が景気拡大の制約となる可能性には注意が必要だ。

労働需給は逼迫感が強まっているものの、賃金の回復は引き続き鈍い状況が続いている。時間当たり賃金や、アトランタ連銀が発表している賃金追跡指数(3)は、共に前年同月比伸び率が16年末から17年初につけたピークから低下しており、労働需給の逼迫が賃金上昇率の加速に繋がっていない(図表10)。しかしながら、熟練労働者に加え、低技能労働者にも労働需給の逼迫が拡大していることから、今後賃金上昇率は再び加速してくることが見込まれる。

------------------------------------

(2)労働参加率は、生産年齢人口(16歳以上の人口)に対する労働力人口(就業者数と失業者数を合計したもの)の比率。

(3)人口動態変化に伴い、相対的に高給なシニア層が引退することで平均的な賃金水準が低下することを避けるために、人口構成バイアスを調整してアトランタ連銀が試算した賃金指数。

------------------------------------

◆(設備投資)設備投資の回復が明確、今後はハリケーンの影響を見極め

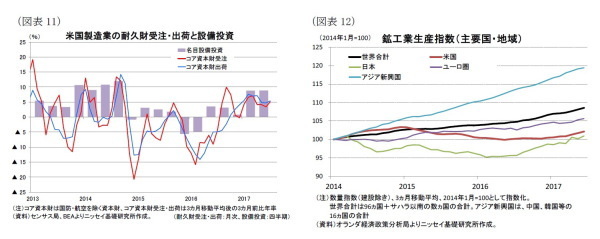

民間設備投資は、16年4-6月期から回復が持続しているほか、17年1-3月期以降は伸びが加速しており、回復基調が明確になってきた。また、設備投資の先行指標である国防、航空を除くコア資本財受注(3ヵ月移動平均、3ヵ月前比)は、7月が年率+5.1%と堅調な伸びを示していることから、足元7-9月期も設備投資の回復持続が見込まれる(図表11)。

さらに、製造業景況感が回復しているほか、主要国・地域の鉱工業生産指数をみると、16年後半以降の日本や米国をはじめ、世界的に回復基調となっていることも設備投資の回復を後押ししそうだ(図表12)。

もっとも、8月下旬にテキサス州などを襲ったハリケーンの影響で石油精製施設などが被害を受けていることが報告されており、現段階で評価は難しいものの、7-9月期には生産や設備投資が落込み、10月以降に復元する動きが予想されるため、攪乱要因として注目される。

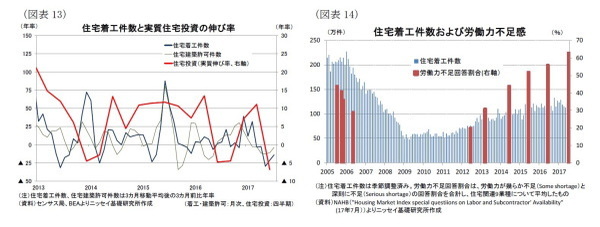

◆(住宅投資)住宅需要は強いものの、熟練労働者の不足が回復に水を差す可能性

住宅着工件数(3ヵ月移動平均、3ヵ月前比)は、7月に入っても▲14.0%と、2桁の落ち込みとなっている(図表13)。さらに、住宅着工の先行指標である許可件数も同様に5月(▲13.0%)からはリバウンドがみられるものの、7月も▲3.6%とマイナスが続いている。住宅投資は、17年4-6月期に3期ぶりにマイナスとなったが、足元で回復はもたついているとみられる。

また、雇用不安が後退する中で足元では住宅ローン金利が低下するなど、住宅需要は依然として強いが、8月の同レポート(4)でも指摘したように、熟練労働力の不足が住宅市場の回復に水を差す可能性がでてきた。住宅着工件数は足元で年率換算110万件台のペースとなっており、06年初につけた230万件のピークに比べて半分程度の水準に留まっている。これに対して、住宅建設業者に対する調査では、労働力が不足していると回答した企業の割合が足元で6割を超えており、06年の4割程度であったのに比べて、労働力不足が深刻となっている(図表14)。このため、労働力不足が住宅供給の制約条件になってきている可能性については注意が必要だ。

------------------------------------

(4)より詳しくは、Weeklyエコノミストレター(2017年8月25日)「米住宅市場の動向―雇用不安の後退や低金利継続が住宅需要を下支え。今後は住宅供給の増加が鍵」を参照下さい。

http://www.nli-research.co.jp/report/detail/id=56481?site=nli

------------------------------------

◆(政府支出、財政収支)当面は政府閉鎖が回避も、18年度予算編成、税制改革は不透明

10月からの18会計年度開始を控えて、国内政治の混乱から予算不成立に伴う連邦政府機関の一部閉鎖や、連邦債務上限の抵触に伴う米国債のデフォルトリスクが懸念されていた。米議会は、ハリケーン「ハービー」に関する災害対策で結束し、災害対策費用152億ドルを盛り込んだ、12日8日を期限とする暫定予算(5)を編成し、9月8日にトランプ大統領が署名して成立させた。同暫定予算では、災害対策費用を盛り込んだほか、18年度の歳出上限額(1.06兆ドル)に収めるために、裁量的経費の一律0.7%の削減を行った。さらに、17年3月以降に19.8兆ドルが適用されていた債務上限について、12月8日まで適用しないことも盛り込んだ。これらの結果、12月まではとりあえず、政府閉鎖や米国債デフォルトは回避された。これから、12月の暫定予算の期限に向けて予算編成作業や、税制改革の審議が本格化するが、先行きは非常に不透明だ。

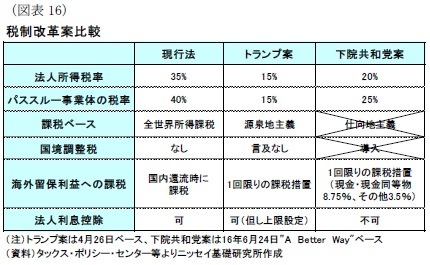

トランプ政権が税制改革の具体案を未だに提示していないこともあって、予算編成の大枠を決める予算決議(budget resolution)に税制改革を盛り込むことができないため、上下院で予算決議が成立していない。

一方、与党共和党が過半数を占めている上下院で現在検討されている裁量的経費に関する予算案では、上下院ともに国防関連を中心に歳出上限を超える増額を見込んでいるため、歳出上限を引き上げるための法律が必要だ(図表15)。これには、野党民主党との政策協調が必要となるが、民主党が反発している非国防予算削減についての政策調整は不透明である。

さらに、税制改革では、共和党内での意見集約が難航しているようだ。7月下旬にホワイトハウスから発表された声明(6)では、上下院共和党幹部とトランプ政権の間で、物議を醸していた課税ベースや国境調整税で下院共和党案が却下されたことが示唆された(図表16)。

しかしながら、8月30日に行われたトランプ大統領の税制改革に関する演説では、改革の詳細が語られなかったほか、法人税率について15%の水準に言及されたが、これはライアン下院議長が言及している20%台前半とは隔たりがある。ムニューシン財務長官は、9月中に詳細を発表するとしているが、実現は困難だろう。

また、12月に予算編成や債務上限期限が到来することから、政府閉鎖や米国債デフォルト回避で再び民主党の協力を得る必要があり、今後民主党の政治的な発言力が強まるとみられている。このため、トランプ政権は、政策実現のために与党共和党だけでなく、野党民主党との政策協調を行う必要がある。このようにみると、予算編成や税制改革審議では紆余曲折が予想され、財政政策に伴う米経済への影響を評価するのが困難な状況が暫く持続しよう。

------------------------------------

(5)H.R.601 “Continuing Appropriation Act, 2018 and Supplemental Appropriations for Disaster Relief Requirement Act, 2017”

(6) Joint Statement on Tax Reform(17年7月27日)

https://www.whitehouse.gov/the-press-office/2017/07/27/joint-statement-tax-reform

------------------------------------

◆(貿易)外需寄与度は2期連続でプラスも、ハリケーンの影響が攪乱要因

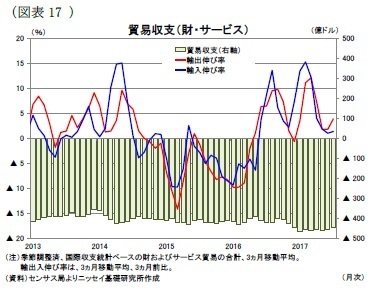

17年4-6月期の純輸出は2期連続で成長率寄与度がプラスとなった。輸出入の内訳をみると、輸出入ともに前期から伸びが鈍化したものの、輸入が前期比年率+1.6%(前期:+4.3%)となった一方、輸出が+3.7%(前期:+7.3%)と輸出の鈍化が輸入に比べて小さかったことが影響した。

先日発表された7月の貿易収支(3ヵ月移動平均)は、季節調整済みで▲445億ドル(前月:▲457億ドル)の赤字と、前月から赤字幅が縮小した(図表17)。輸出額が前月から+9億ドル増加したほか、輸入額が▲3億減少しており、輸出入ともに貿易赤字縮小に貢献した。

8月以降は、ハリケーンの影響によって統計が歪められるため、現段階で予想が困難となっている。ハリケーン「ハービー」が襲った地域は米国内でも主要な石油精製地域のため、石油製品や化学製品関連の輸出に影響がでる可能性が高い。

さらに、貿易についてより長期的にはトランプ政権の通商政策の動向が注目される。8月中旬にトランプ大統領が大統領覚書によって中国の知的財産権など不当な貿易慣行をUSTRに調査することを要求したことを受けて、USTRは10月に調査結果を報告することになっているほか、NAFTAについても20以上の分野で再交渉を協議し、年内の合意を目指している。これらの同動向次第では、貿易収支に大幅な影響が生じるだろう。

物価・金融政策・長期金利の動向

◆(物価)エネルギー価格の物価押し上げが逓減

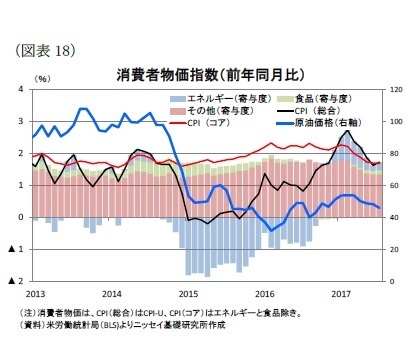

消費者物価の総合指数(前年同月比)は7月が+1.7%と、2月につけた+2.7%から5ヵ月連続で低下した(図表18)。

原油価格が頭打ちとなる中で、エネルギー価格による物価押し上げが逓減したことが、総合指数が低下している主な要因だ。

一方、エネルギーと食料品を除いたコア指数も、17年1月の+2.3%から6ヵ月連続で低下しており、基調としての物価上昇圧力も弱い。これは、労働需給のタイト化にも拘らず賃金上昇率が加速してこないことなどが影響しているとみられる。もっとも、コア指数については、労働力不足が顕在化してきている中で、賃金上昇率は早晩加速するとみられることから、低下は一時的だろう。

また、当研究所では、原油価格は、足元(9月8日時点)の47ドル台半ばから17年末に49ドル、18年末に53ドルまで緩やかに上昇すると予想している(図表6)。これらの原油想定を前提にすると、原油価格(前年比)は18年1-3月期に一時的にマイナスとなるものの、概ね18年末まで上昇基調が持続する。このため、消費者物価の総合指数も、エネルギー価格が緩やかながら物価を押し上げることで上昇基調が持続しよう。当研究所では消費者物価見通し(前年比)を17年が+2.0%、18年が+2.1%と予想している。

◆(金融政策)ハリケーンの影響を見極めも、9月バランスシート縮小開始、12月追加利上げを予想

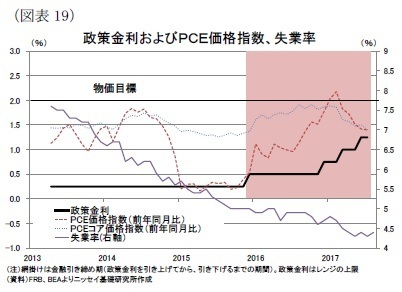

FRBは、6月のFOMC会合で物価が政策目標を下回って低下していたにも拘らず、労働市場の回復に自信を示して、政策金利の0.25%引き上げを実施した(図表19)。また、7月のFOMCでは、量的緩和政策で拡大したFRBのバランスシートの縮小開始時期に関する記述を「年内」から「比較的早期」に変更したため、9月にバランスシートの縮小開始を決定するとの見方が強まっている。

一方、8月下旬以降に米国を襲ったハリケーンによる経済への影響が懸念されていることから、ハリケーンが金融政策の攪乱要因となってきた。

当研究所では、ハリケーンの影響を見極める必要はあるものの、9月バランスシート縮小開始、12月追加利上げを実施するとの従来の見通しを維持する。ハリケーンによる米経済への影響は未だ評価に時間がかかるとみられ、9月19、20日のFOMC会合では委員たちの評価は分かれるだろう。

ただし、FRBは金融政策調整手段として、政策金利の操作を中心に行う方針を示しており、バランスシートの縮小はある意味、金融政策の意思決定とは独立して粛々と進めたい意向が明確だ。また、バランスシートの縮小は、当初月間100億ドルのペースと、4.2兆ドルのバランスシート全体の僅か0.2%に過ぎない。このため、資本市場が安定している限りFRBはバランスシート縮小を開始すると予想している。

政策金利については、12月のFOMCまでにハリケーンの影響などが相当程度明らかになっているとみられるため、それらの評価を踏まえて決定するとみられる。現段階では、12月の追加利上げを見込んでいるものの、物価が落ち着いている中で、ハリケーンの影響次第では、追加利上げが来年以降に先送りされる可能性は否定できない。

来年以降は、政策金利の引き上げ方針が維持されると予想しているものの、イエレン議長も含めてFRB理事の殆どが入れ替わる可能性があり、金融政策の運営方針が大幅に変更されるリスクには注意したい。

◆(長期金利)18年末にかけて緩やかな上昇を予想

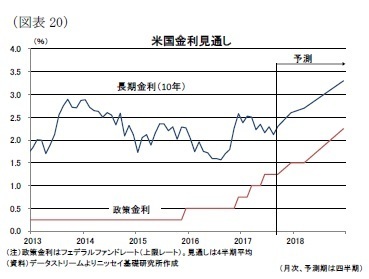

長期金利(10年国債金利)は、昨年11月の大統領選挙前の1.8%台から12月には一時2.6%近辺まで上昇した後、足元は物価上昇率の低下などもあり、足元2%近辺まで低下している(図表20)。

この先の長期金利については、物価が緩やかな上昇を続ける中で、政策金利の引き上げが持続することや、FRBのバランスシート縮小に伴う国債需給の引き締りや、財政赤字拡大に伴う国債供給増などを背景に、18年末にかけて緩やかに上昇すると予想する。もっとも、原油相場の上昇が緩やかなことから、17年末に2%台後半、18年末に3%台前半と上昇幅は限定的となろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部

主任研究員

【関連記事 ニッセイ基礎研究所より】

・

米住宅市場の動向-雇用不安の後退や低金利継続が住宅需要を下支え。今後は住宅供給の増加が鍵。

・

米個人消費の減速は一時的か-新車販売は厳しい状況が続くものの、個人消費を取り巻く環境は依然として良好

・

予算教書で示された債務残高(GDP比)削減は可能か-大型減税と債務残高の削減を同時に達成することは困難

・

【8月米雇用統計】雇用者数は前月比15.6万人増、市場予想を下回ったものの、堅調な雇用増加を確認する結果

・

【7月米個人所得・消費支出】個人消費は、予想を下回ったものの、7-9月期に向けて好調な滑り出し