要旨

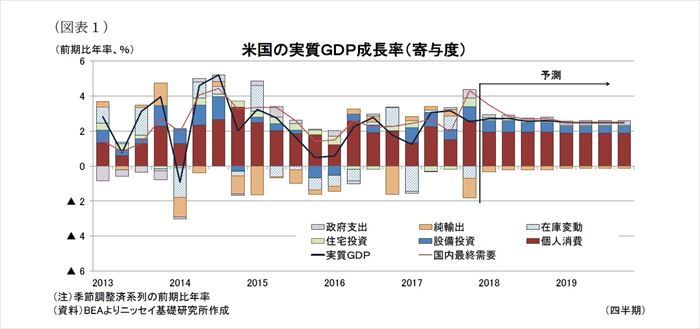

米国の10-12月期成長率(前期比年率)は+2.5%(前期:+3.2%)と、前期から伸びが鈍化したものの、外需及び在庫投資の押下げが大きく、それらを除いた国内最終需要は+4.3%(前期:+1.9%)と米国経済の基調は強い。とくに個人消費が年末商戦の好調もあって+3.8%(前期:+2.2%)と前期から伸びが加速し、成長を牽引した。

一方、18年入り後は2月上旬の好調な雇用統計の結果を受けて長期金利が上昇、株価が大幅に下落するなど資本市場が不安定化した。さらに、トランプ大統領が鉄鋼及びアルミ製品に対する輸入制限措置を決定したことから、今後も保護主義的な通商政策が拡がる可能性があり、米国および世界経済への影響が懸念されている。

これらの不安要素はあるものの、当研究所は問題が深刻化しない前提で成長率(前年比)は17年の+2.3%に対して18年が+2.7%、19年が+2.5%と17年からの成長加速を予想する。17年に続き労働市場の回復を背景に消費主導の景気回復が持続する中、18年から実施される減税を中心とする税制改革が景気を後押しするほか、2月に決定した18~19年度の歳出上限引き上げに伴う財政支出の拡大も成長に寄与する見込みである。

金融政策は、パウエル新議長の下で金融政策の正常化が持続され、18年は年4回の政策金利引き上げを予想。ただし、資本市場の不安定な状況が長期化する場合には利上げペースに影響する可能性。

米経済に対するリスクは、資本市場の不安定な状況が長期化することや、北朝鮮をはじめとする地政学リスクに加え、米国内政治の混乱である。引き続きトランプ大統領が最大のリスクと言えよう。

経済概況・見通し

(経済概況)10‐12月期の成長率は前期から伸びが鈍化も、米経済の基調は強い

米国の10-12月期実質GDP成長率(以下、成長率)は、改定値が前期比年率+2.5%(前期:+3.2%)と前期から伸びが鈍化した(図表1、図表6)。需要項目別では、外需の成長率寄与度が▲1.13%ポイント(前期:+0.36%ポイント)となったほか、在庫投資の成長率寄与度も▲0.70%ポイント(前期:+0.79%ポイント)と、いずれも前期から大幅なマイナス寄与に転じ、合計で成長率を▲1.8%ポイント程度押下げた。

一方、これら以外では住宅投資が前期比年率+13.0%(前期:▲4.7%)と3期ぶりに大幅なプラスに転じたほか、個人消費が+3.8%(前期:+2.2%)、民間設備投資が+6.6%(前期:+4.7%)、政府支出が+2.9%(前期:+0.7%)と、いずれも前期から伸びが加速した。この結果、外需と在庫投資を除いた国内最終需要は前期比年率+4.3%(前期:+1.9%)と、14年7-9月期(同+4.4%)以来の伸びに加速した。このため、成長率の伸びは鈍化も、米経済の基調は強いと判断できる。

とくに、個人消費は10-12月期の成長率を+2.6%ポイント押上げており、消費主導の景気回復持続を示した。個人消費を仔細にみると、ガソリン・エネルギー消費こそ前期比年率▲3.8%(前期:▲2.3%)のマイナスとなったものの、財消費全体では+7.5%(前期:+4.5%)、サービス消費も+2.1%(前期:+1.1%)と前期から伸びが加速したことが分かる(図表2)。

実際、個人消費にとって重要な年末商戦は、17年の売上高(*1)が前年比+5.5%と、05年(同+6.2%)以来の高い伸びとなった(図表3)。これは、労働市場の回復が持続し雇用不安が後退する中で、消費マインドが堅調であるほか、18年から実施が決まった減税政策への期待も大きかったとみられる。

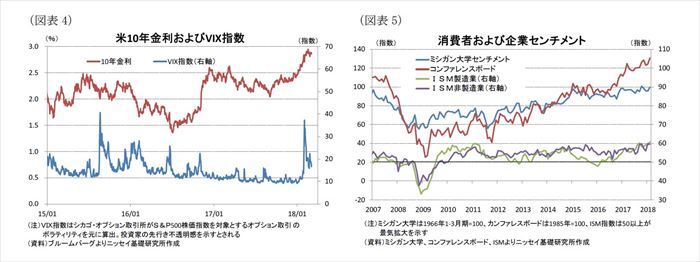

一方、17年末にかけて米経済は好調であったものの、18年入り後は資本市場が不安定化するなど、実体経済に対する不安要素も浮上している。2月上旬に発表された雇用統計で賃金上昇率が予想を上回ったことをきっかけに、インフレ加速から政策金利の引き上げペースが速まるとの観測などから、米長期金利(10年)は1月末の2.7%近辺から2月下旬には一時3%近くまで上昇した(図表4)。さらに、長期金利の上昇を嫌気して株価が大幅に下落した結果、投資家の先行き不安を示すVIX指数も2月上旬に一時37台前半と、中国株の下落をきっかけに世界的な株価下落となった15年夏場の40台後半に迫る水準に急上昇した。

もっとも、2月下旬以降は長期金利の上昇が一服する中でVIX指数も16台半ば(3月8日現在)まで低下しており、資本市場は安定化する動きもみられる。これまでは堅調な株価などを背景に消費者および企業センチメントが高い水準を維持していた(図表5)。しかしながら、資本市場の不安定な動きが長期化する場合には、これらのマインド悪化を通じて消費や設備投資に影響する可能性がある。

一方、トランプ大統領は3月8日に鉄鋼およびアルミ製品に対して通商拡大法232条(国防条項)に基づき、メキシコ及びカナダ以外から輸入する鉄鋼製品に25%、アルミ製品に10%の追加的な関税を賦課することを決定した。輸入関税は輸入品価格の上昇を通じて国内物価を押上げるほか、これらの輸入品を使って製造している製品価格の上昇や、製品を輸出する企業の国際競争力の低下が懸念されている。

また、このような関税を賦課する輸入品の対象が今後も拡大するのか注目される。これまで保護主義的な政策に対して批判的であった米国家経済会議(NEC)議長のゲイリー・コーン氏が、7日に辞任表明したことで、更なる保護主義的な政策が採用される可能性が高まっていると言えよう。

一方、今回の輸入制限措置を受けて、EUや中国などは制裁措置の発動に言及しており、世界的に輸入制限措置が拡大する場合には、世界的な貿易戦争に発展し、米経済に限らず世界経済に甚大な影響がでることが懸念される。

-----------------------------------

(*1)11月および12月の自動車ディーラー、ガソリン・スタンド、食品サービスを除く小売売上高の合計

-----------------------------------

(経済見通し)成長率は18年+2.7%、19年+2.5%を予想

資本市場や通商政策に関する不安要素はでているものの、これらの影響を除けば18年から19年にかけて、労働市場の回復持続が見込まれるほか、個人向け減税の恩恵もあり、消費は引き続き経済の牽引役として機能しそうだ。また、法人税制改革によって民間設備投資の拡大が見込まれるほか、2月上旬に成立した超党派予算法によって18~19年度の連邦政府予算における裁量的経費の歳出上限が引き上げられたことも、政府支出の拡大を通じて経済を下支えしよう。一方、住宅投資も根強い住宅需要を背景に回復が見込まれるものの、住宅ローン金利の上昇などもあって19年にかけては伸び鈍化が見込まれる。外需は通商政策の動向が不透明になっているものの、現段階では国内需要の堅調から成長率のマイナス寄与が持続すると予想する。

これらの結果、当研究所では資本市場が安定し、保護主義的な通商政策の採用が限定的に留まる前提で、成長率(前年比)を18年が+2.7%、19年が+2.5%と予想する(図表6)。

物価は、労働需給のタイト化に伴う賃金上昇などからコアインフレ率の底打ちが見込まれることに加え、原油価格も19年末の66ドルにかけて緩やかに上昇し、物価を押上げる状況が持続することが予想される。このため、当研究所では、消費者物価(前年比)は18年が+2.4%、19年が+2.3%と17年の+2.1%から加速すると予想する。

もっとも、通商政策において輸入品に高い関税率を賦課する動きが強まる場合には、輸入物価の上昇を通じて物価を全般的に押上げるため、物価の上振れリスクとなろう。

金融政策は、税制改革や拡張的な財政政策が経済成長を加速させる中、労働市場の回復持続に加えて、物価上昇が明確となることから、FRBは19年にかけて政策金利の引き上げを継続するとみられる。

当研究所では、パウエル新議長の下で18年は年4回の政策金利の引き上げを予想している。一方、輸入品に対する関税によって物価上昇率が想定以上に上振れする場合には、政策金利の引き上げペースが引き上げられるほか、資本市場の不安定な動きが長期化しマインドの悪化を通じて米実体経済への影響が懸念される場合には、引き上げペースが引き下げられよう。

長期金利は、物価上昇や政策金利の引き上げ方針継続に加え、減税や拡張的な財政政策に伴う債務残高の増加、FRBによるバランスシート縮小に伴う国債需給の引き締りなどから、19年にかけて3%台前半まで緩やかに上昇すると予想する。

一方、長期金利についても物価上昇率が上振れする場合や、インフラ投資拡大などの債務残高の増加懸念が顕在化する場合には長期金利に対する上昇圧力となろう。

上記見通しに対するリスクとしては、資本市場の不安定な状況が長期化することや、北朝鮮問題の深刻化などに伴う地政学リスクの高まりに加え、米国内政治の混乱が挙げられる。

とくに、米国内政治リスクでは、ソーシャルメディアを通じて大統領選挙に干渉したとしてロシア人13人が起訴されるなど、ロシアゲート疑惑に絡んだ捜査に進展がみられるほか、大統領に対する聴取の可能性もあり、トランプ大統領の発言によっては同大統領の弾劾リスクが浮上する可能性がある。

また、3月の保護主義的な通商政策に関する一連の発言をはじめ、トランプ大統領が唐突に政策方針を示すことや、その後発言や政策方針が二転三転するなど、政策の予見可能性が低下することは米経済に悪影響を及ぼそう。

さらに、今年11月には中間選挙を控えているが、大統領の低支持率や、共和党が民主党に対して支持率で劣後していることを踏まえると共和党が議席数を減らす可能性が高くなっている。仮に、民主党が議会で過半数を得る場合には、トランプ大統領が目指す政策を進めることが益々困難となろう。いずれにせよ、好調な米経済に対する一番のリスクはトランプ大統領自身だ。

実体経済の動向

(労働市場)労働需給のタイト化が持続。漸く賃金上昇率に加速の兆し

非農業部門雇用者数(対前月増減)は、10年10月から18年1月まで統計開始以来最長となる88ヵ月連続の増加となっている(図表7)。また、雇用増加ペースも1月は20万人増と、好調とされる20万人を保っており、堅調な雇用増加が持続している。さらに、失業率も1月は4.1%と00年12月以来の水準に低下しており、労働需給が非常にタイトであることを示している。

一方、労働需給の逼迫にも拘らず、これまで回復が捗捗しくなかった賃金上昇率も1月は前年同月比+2.9%、3ヵ月移動平均でみても同+2.7%と、17年10月の+2.3%から上昇基調が持続しており、漸く賃金上昇率に加速の兆しがみられる(図表8)。製造業や建設業で熟練労働力不足の問題が顕在化しているほか、働き盛りでプライムエイジと呼ばれる25-54歳の労働参加率は労働需給の改善持続を示していることから、今後も賃金上昇率は加速が見込まれる。

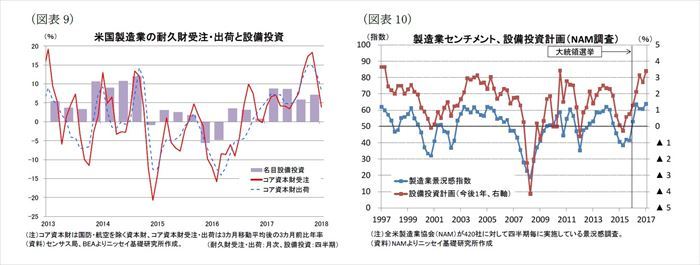

(設備投資)17年以降、堅調な伸びが持続。法人税制改革もあって設備投資には上振れ余地

民間設備投資は、世界的な製造業の回復などもあって17年入り後4期連続で堅調な伸びが持続している(図表9)。一方、設備投資の先行指標である国防、航空除くコア資本財受注(3ヵ月移動平均、3ヵ月前比)は1月が+3.9%と5ヵ月ぶりに1桁の伸びに鈍化しており、足元でモメンタムの低下がみられる。

もっとも、全米製造業協会(NAM)による17年10-12月期の調査(17年11月回答)では、製造業企業の景況感が63.9と97年の統計開始以来で最高水準となったほか、今後1年間の設備投資計画(前年比)も+3.4%と、11年4-6月期以来の水準となっている(図表10)。

さらに、同調査は税制改革法が成立する前に実施されているが、NAMは包括的な法人税制改革が実現した場合には、設備投資を増やすと回答した製造業者の割合が6割超としており、税制改革の実現を受けて、設備投資計画は+3.4%から上方修正される可能性が高まっている。

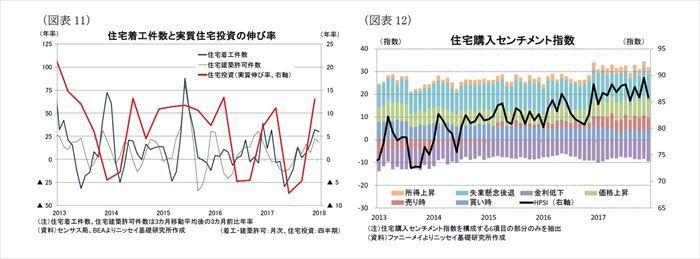

(住宅投資)住宅需要の堅調さを反映し、住宅投資の回復は持続

住宅投資は、17年夏場から相次いで上陸した大型ハリケーンの影響もあって、民間設備投資とは異なり回復が足踏みしていたが、10-12月期は3期ぶりに回復に転じた(図表11)。また、住宅着工件数、及び先行指標である着工許可件数の3ヵ月移動平均3ヵ月前比をみると、1月の着工件数が+29.8%、許可件数も+18.7%といずれも2桁の伸びとなっており、18年入り後も住宅投資の回復は持続していることが見込まれる。

一方、連邦住宅抵当公社(ファニーメイ)が公表する住宅購入センチメント指数は、18年2月が85.8と統計開始以来最高となった1月の89.5からは低下したものの、高い水準を維持しており住宅購入意欲が非常に強いことを示している(図表12)。

同指数の項目別内訳をみると、労働市場の回復に伴う失業不安の後退や、住宅価格が上昇する懸念が需要を下支えしていることが分かる。一方、住宅ローン金利の上昇は住宅需要を冷ます要因となっているため、今後住宅ローン金利が大幅に上昇する場合には、堅調な住宅需要に水を差す可能性があり注目される。

(政府支出、債務残高)減税に加え、拡張的な財政政策は景気を下支え

17年12月に成立した税制改革法(Tax Cuts and Jobs Act of 2017)(*2)により、今後10年間で1.5兆ドル規模の減税が実現した。この結果、18年および19年の成長率は+0.2~+0.3%ポイント程度の押上げが期待できよう。

また、18年2月9日に成立した2018年超党派予算法(Bipartisan Budget Act of 2018)(*3)では18年度暫定予算の期限を3月23日に設定したほか、裁量的経費の18年度及び19年度の歳出上限について、国防関連で現在の合計1.11兆ドルから1.28兆ドルへ1,600億ドル引き上げるほか、非国防についても1.04兆ドルから1.18兆ドルへ1,300億ドルと、いずれも1割を超える大幅な引き上げが盛り込まれた(図表13)。この結果、18年度、19年度ともに17年度から歳出が増加することが決まった。

さらに、17年3月から19.8兆ドルで適用されていた債務上限についても、19年3月まで上限を適用しないことも決定された。このため、同超党派法により拡張的な財政政策が決定されたと言えよう。

一方、18年2月12日に発表されたトランプ大統領が議会に対して予算要求を行う予算教書(*4)では、歳出削減などによって債務残高(GDP比)を17年度実績の77%から28年度に73%に低下させる方針が示された(図表14)。これは、現在の歳出関連法が持続することを前提にしたOMBベースラインの83%を大幅に下回り、債務残高を減少させる内容となっている。

しかしながら、予算教書およびOMBベースラインの試算に当っては経済成長率の前提を今後10年間の平均年率+3.0%としており、潜在成長率とされる2%程度の水準を大幅に上回るため、非現実的な前提との批判は強い。ちなみに、財政に強いシンクタンクである「責任ある連邦予算委員会」(CRFB)は成長率の前提を議会予算局(CBO)が17年6月に示した平均年率+1.9%を用いた場合の債務残高試算を行っており、28年度の債務残高はベースライン予想が101%と100%を超える大幅な増加となるほか、予算教書でも91%に増加するとしている。

このため、実態として債務残高の増加が見込まれる予算教書がそのまま通る可能性は低いとみられる。さらに、トランプ大統領が今年度の重要政策課題と位置づけるインフラ投資拡大も財政赤字や債務残高を拡大させる可能性が高いため、財源確保も含めて政策実現は容易でないだろう。

-----------------------------------

(2)Public Law No.115-97 https://www.congress.gov/115/bills/hr1/BILLS-115hr1enr.pdf

(3)Public Law No.115-123 https://www.congress.gov/115/bills/hr1892/BILLS-115hr1892enr.pdf

(*4)https://www.whitehouse.gov/wp-content/uploads/2018/02/budget-fy2019.pdf

-----------------------------------

(貿易)輸入の増加が顕著。懸念される保護主義政策の強まり

17年10-12月期の純輸出の輸出入内訳をみると、輸出入ともに前期から伸びが加速したものの、輸出が前期比年率+7.1%(前期:+2.1%)となったのに対し、輸入が+14.0%(前期:▲0.7%)と前期から大幅なプラスに転じており、当期は輸入の伸びが大きかったことが外需の成長率寄与度のマイナスに影響したことが分かる。

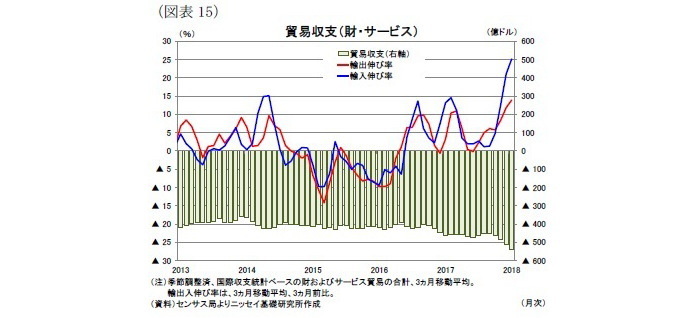

また、直近18年1月の貿易収支(3ヵ月移動平均)は、季節調整済みで▲538億(前月:▲513億ドル)の赤字と、前月から▲25億ドル赤字幅が拡大し、08年11月(▲551億ドル)以来の水準となった(図表15)。輸出入の内訳をみると、輸出が前月から+17億ドル増加したのに対して、輸入が+42億ドル増加しており、18年に入っても堅調な輸入の伸びが貿易赤字を拡大させる状況が続いている。

一方、前述のようにトランプ大統領による鉄鋼、アルミ製品に対する輸入制限措置が決まったことで、これら製品輸入の減少が見込まれるものの、これらの輸入品を原材料とする米国内の工業製品価格の上昇に伴い、製品輸出の減少も見込まれるため、米国の貿易収支に与える影響は現段階では不透明である。

また、米国以外の国でも同様の輸入制限措置を採用する動きが強まる場合には、米国からの輸出に影響する可能性があるほか、世界的な貿易戦争に発展する場合には世界的な貿易量の減少、世界経済の成長鈍化となろう。

これまでトランプ政権内で、自由貿易政策を指向し国家経済会議議長として経済政策の指令塔を務めていたゲイリー・コーン氏が辞任したことで、これまで以上に保護主義的な通商政策が採用される可能性が高まっている。このため、コーン氏の後任人事も含めて今後の通商政策の動向が注目される。

物価・金融政策・長期金利の動向

(物価)コアインフレ率の底打ち、エネルギー価格上昇から総合指数は緩やかに上昇

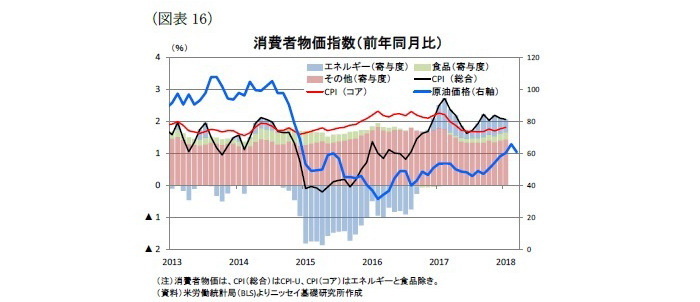

消費者物価の総合指数(前年同月比)は、17年9月以降+2.1~+2.2%の狭いレンジで推移している(後掲図表16)。原油価格は、17年夏場の40ドル台半ばから足元は60ドルを越える水準に上昇しているものの、エネルギー価格の上昇が物価に与える影響は限定的となっている。

また、価格変動の大きいエネルギーと食料品を除いたコア指数は、17年5月以降1.7~1.8%の狭いレンジで推移しており、基調としての物価には上昇圧力の高まりはみられない。

もっとも、携帯電話料金プランの変更に伴う特殊要因で17年3月以降のコア指数は▲0.2%ポイント超引き下げられていたことから、18年3月には特殊要因の剥落によってコア指数の上昇が見込まれる。また、今後は労働需給のタイト化を背景に賃金上昇率が加速することでコア指数は底打ちし、19年にかけて緩やかな上昇が見込まれる。

実際、3月7日に公表された地区連銀景況報告(*5)でも、従業員を確保するために経営者が賃上げや福利厚生を充実させている動きが示されており、労働需給の逼迫が賃金上昇を促す状況が醸成されつつある。

さらに、総合指数については、このようなコア指数の底打ちに加え、当研究所では原油価格が19年末にかけて66ドルまで上昇すると予想しており(前傾図表6)、エネルギー価格は当面物価を押上げることが見込まれる。

当研究所ではこれらを踏まえて消費者物価(前年比)を18年が+2.4%、19年が+2.3%と17年の+2.1%から伸びが加速すると予想している。

一方、物価見通しに対するリスクは、輸入規制措置の拡大に伴う輸入物価の上昇を通じた物価の上振れである。

-----------------------------------

(*5)https://www.federalreserve.gov/monetarypolicy/files/BeigeBook_20180307.pdf

-----------------------------------

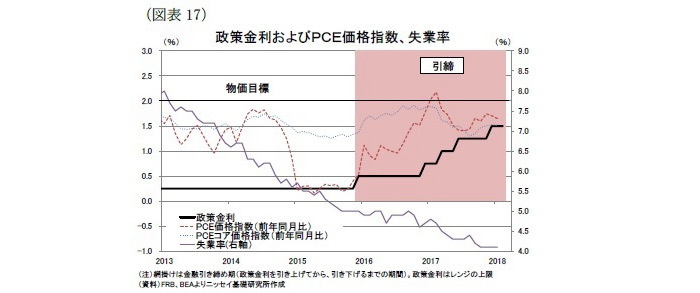

(金融政策)18年は年4回の利上げを予想。今後の人選にも注目

18年1月FOMC会合後の声明では、物価見通しが引き上げられたほか、金融政策のガイダンス部分で、政策金利の引き上げ継続をより明確に示す表現に変更された。このため、パウエル新議長の下で初めて行われる3月のFOMC会合では追加利上げが決定されるほか、FOMC参加者の政策金利見通しの上方修正が予想される。

当研究所は、1月のFOMC会合の結果を受けて18年の利上げ回数を従来の3回から4回に上方修正した(前掲図表6)。

一方、パウエル氏がFRB議長に就任した2月5日直後から資本市場が不安定化したため、パウエル新議長が資本市場の変動に対してどのような評価を示すか注目された。同氏が初めて臨んだ2月末の議会証言では、資本市場の動きを依然緩和的と評価し、金融政策の意思決定に影響しない可能性を示唆したほか、17年12月時点から物価および経済成長に自信を深めていることを示した。また、12月時点の自身の18年に年3回との政策金利の引き上げ見通しを上方修正する可能性にも言及したことから、現状で資本市場の変動が金融政策の意思決定に影響しないとみられる。

もっとも、輸入制限措置の拡大に伴い国内物価が昂進する場合には利上げペースの引き上げが見込まれる一方、資本市場の不安定な動きが長期化することでマインド悪化を通じて実体経済に影響が出る場合には、利上げペースの引き下げが予想される。

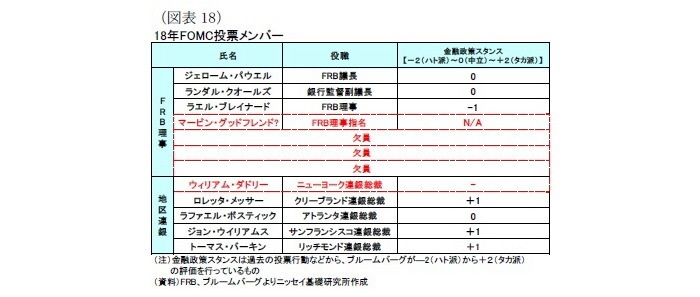

さらに、今後の金融政策を占う上では、18年のFOMC投票メンバーの多くが未定となっていることが注目される。本来、FOMC会合での金融政策は、FRB理事の7名と地区連銀総裁のうち、持ち回りの5名の合計12名で決定される。しかしながら、現状ではFRB理事で3名が欠員、1名(マービン・グッドフレンド氏)が共和党上院議員の一部の反対もあって上院で承認される目処が立たない状況となっており、実質4名が空席となっている(図表18)。また、地区連銀総裁についてもニューヨーク連銀のダドリー総裁が今年半ばで辞任することを明らかにしているため、1名が空席となる見通しである。

このようにみると、12名の投票メンバーのうち、半数に近い5名が流動的となっており、これらの人選によっては、金融政策の動向が左右される可能性がある。

(長期金利)19年にかけて3%台前半に上昇を予想

長期金利(10年国債金利)は、前述のように2月中旬に一時3 %近くまで上昇した後、現在(3月8日時点)は2.9%近辺で推移している(前掲図表4)。

当研究所では、物価が緩やかな上昇を続ける中で、政策金利の引き上げが持続することに加え、減税や拡張的な財政政策に伴う国債供給増、FRBのバランスシート縮小に伴う国債需要減による国債需給の悪化などから、19年にかけて3%台前半まで長期金利が上昇すると予想する。

ただし、インフレ昂進による利引き上げペースの引き上げや、インフラ投資拡大などに伴う債務残高の増加懸念が顕在化する場合には、長期金利に上昇圧力がかかろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・【1月米個人所得・消費支出】可処分所得(前月比)は減税の効果もあり高い伸びも、消費者支出は前月から伸びが鈍化

・【1月米住宅着工、許可件数】住宅着工件数は132.6万件、戸建て、集合住宅ともに回復し、前月、市場予想を上回る

・【1月米雇用統計】雇用者数は前月比+20万人増。時間当たり賃金は09年6月以来の前年同月比+2.9%に加速。

・【1月米FOMC】予想通り、政策金利を据え置き。声明文は3月追加利上げを示唆

・米国経済の見通し-4-6月期は成長再加速見通しも、労働市場回復の持続可能性を見極める必要