要旨

日本国債利回りを米国債利回りで回帰すると回帰係数がゼロ近辺にあり、日本国債利回りと米国債利回りが連動しなくなっていると考えられる。

主成分分析を用いて日本国債のイールドカーブと米国債のイールドカーブの連動性について分析すると、日本国債のイールドカーブは少なくともYCC導入後に3つの期間において異なるロジックで変動していたことが分かる。

特に、2017年12月のFRBの利上げ以降、日本国債のイールドカーブと米国債のイールドカーブは、水準方向にも、傾き方向にも、曲率方向にも連動しない状況になっている。

このような環境下では、日本国債のイールドカーブを主に変動させるのは、日本経済のファンダメンタルズや日本銀行の金融政策といった国内要因が中心となる。

米国債のイールドカーブは世界の債券市場を代表する変数でもあり、日本国債市場は海外の債券市場とも連動性を失っていることも示唆される。

この場合、日本国債と海外債券には分散効果が期待されるため、為替変動リスクへの対処について考慮する必要があるが、日本国債に海外債券を組み合わせて保有するのが、一つの選択肢として検討に値するものと考えられる。

米国債利回りと連動しなくなった日本国債利回り

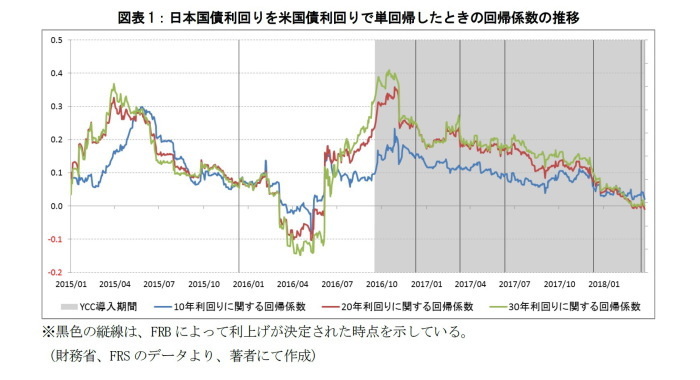

図表1は、それぞれ日本国債利回り(10年)の変化を米国債利回り(10年)の変化で、日本国債利回り(20年)の変化を米国債利回り(20年)の変化で、日本国債利回り(30年)を米国債利回り(30年)の変化で単回帰したときの回帰係数(1)の推移を示したものである。

各回帰係数は、2016年9月のイールドカーブ・コントロール(YCC)導入直後にピークをつけた後に、徐々に低下し続け、2018年3月末時点でゼロ近辺を推移するようになっている(2)。これは、日本国債利回りと米国債利回りが連動しなくなっていること意味している。

米国債利回りは、世界の債券市場の動きを代表するという意味合いで説明変数として選択されることがある。例えば、2018年3月末について、同様のデータ期間でドイツ国債利回り(10年)の変化を米国債利回り(10年)の変化で単回帰したときの回帰係数は0.28で、相関係数は0.48である。つまり、米国債利回りの世界の債券市場を代表する役割は維持されているといえる。よって、日本国債利回りが米国債利回りと連動しなくなっているという状況は、日本国債市場が世界の債券市場と連動しなくなっているということも示唆していることになる。

---------------------------------------

(1)日本国債利回りの変化(日次)を従属変数、前営業日における米国債利回りの変化(日次)を説明変数として、過去60営業日間ついて回帰係数をそれぞれ計測している。

(2)2018年3月末時点の回帰係数に関するt値は、全て2よりも小さい。

主成分分析を用いた日本国債利回りと米国債利回りの連動性低下に関する分析

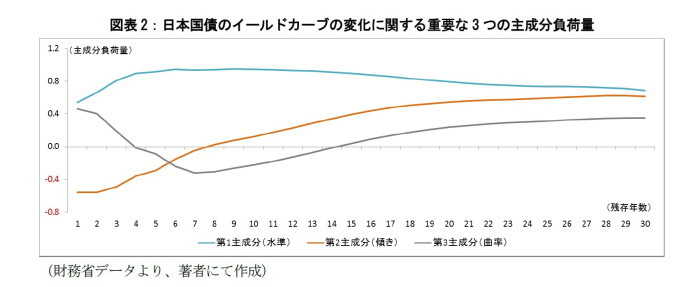

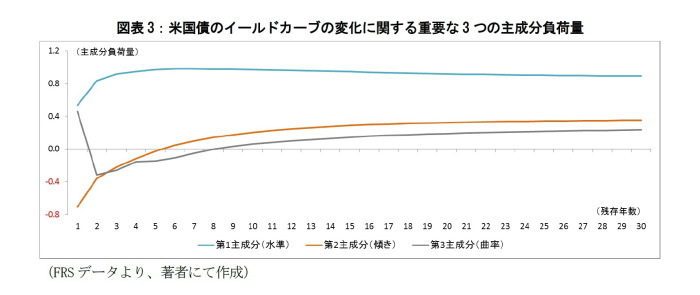

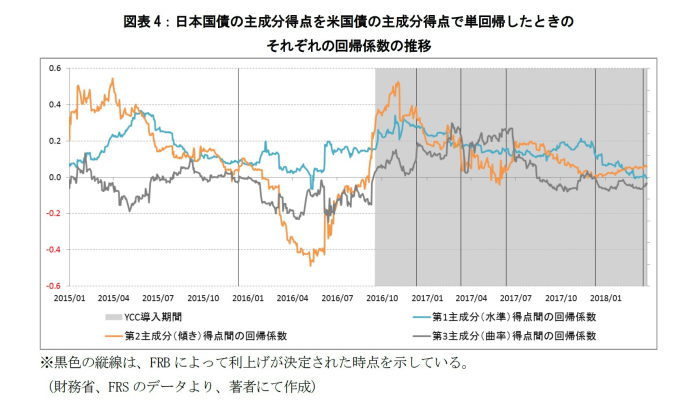

YCC導入後に、日本国債利回りと米国債利回りが連動しなくなった背景を、主成分分析を用いて調べてみたい。安倍政権誕生に繋がる衆議院選挙後(2012年12月17日~2018年3月30日)の日次データを用いて、日本国債のイールドカーブの変化(日次)に関する各主成分と米国債のイールドカーブの変化(日次)に関する各主成分負荷量を計算すると、図表2と図表3のようになる。図表4は日本国債のイールドカーブの変化に関する第1主成分(水準)得点、第2主成分(傾き)得点と第3主成分(曲率)得点を、米国債のイールドカーブの変化に関する第1主成分(水準)得点、第2主成分(傾き)得点と第3主成分(曲率)得点でそれぞれ単回帰したときの回帰係数(3)の推移を示したものである。

図表4における各主成分得点間の回帰係数の動きから、YCC導入後の日本国債のイールドカーブの動きは次の3期に分けられるものと考えられる。

---------------------------------------

(3)日本国債のイールドカーブの変化(日次)に関する各主成分得点と前営業日における米国債のイールドカーブの変化(日次)に関する各主成分得点について、60営業日間をサンプルとして回帰分析を行っている。

1|YCC導入直後から2017年6月中旬まで

この期間に特徴的なのは、図表4で示したように、第1主成分(水準)得点間の回帰係数が一定程度保たれつつ、第3主成分(曲率)得点間の回帰係数が徐々に上昇していた点にある。また、第2主成分(傾き)得点間の回帰係数は徐々に低下していた。図表2と図表3を見ると、残存10年近辺の第3主成分(曲率)に関する主成分負荷量ついて、日本国債ではマイナスの値をとり、米国債ではプラスの値をとっていることに注意されたい。よって、米国債利回り(10年)が上昇すると、第1主成分(水準)の連動性から日本国債利回り(10年)も上昇する方向に寄与するが、第3主成分(曲率)の連動性から日本国債利回り(10年)は低下する方向に寄与するため、お互いにその動きを打ち消し合うことになる。そのため、第3主成分(曲率)の連動性が強まるにつれて、10年利回りに関する回帰係数は徐々に低下したと考えられる。

一方で、残存20年や残存30年の第2主成分(傾き)と第3主成分(曲率)に関する主成分負荷量ついて、日本国債においても米国債においてもプラスの値をとっている。よって、第1主成分(水準)得点間の回帰係数はゼロからプラス方向に乖離して横ばいに推移し、第3主成分(曲率)得点間に関する回帰係数が徐々に上昇していたことから、これらの主成分は米国債利回り(20年)や米国債利回り(30年)が上昇/低下すると、日本国債利回り(20年)と日本国債利回り(30年)は上昇/低下方向に変化するように寄与していた。そのため、この期間における20年利回りと30年利回りに関する回帰係数は両者とも平均的な水準(4)よりも大きい。

---------------------------------------

(4)安倍政権誕生に繋がる衆議院選挙後(2012年12月17日~2018年3月30日)の日次データでみると、10年利回り、20年利回りと30年利回りに関する回帰係数の平均値は、それぞれ0.11、0.14、0.13である。

2|2017年6月中旬から2017年12月中旬まで

この期間に特徴的なのは、図表4にあるように、第1主成分(水準)得点間の回帰係数のみが一定程度保たれている点にある。第2主成分(傾き)得点間の回帰係数は上昇後にゼロ近辺まで低下している。第3主成分(曲率)得点間の回帰係数は急低下後に徐々にゼロ近辺まで推移するようになっている。特に2017年6月のFRBによる利上げから、これらの特徴が強まっているようである。

よって、米国債利回り(10年)が上昇/低下すると、日本国債のイールドカーブの残存10年近辺では、第1主成分(水準)が上昇/低下方向に寄与していた。第2主成分(傾き)と第3主成分(曲率)の連動性は失われているものの、第1主成分(水準)のみが連動していたことで、日本国債利回り(10年)に対する米国債利回り(10年)の回帰係数が平均的な水準である0.1周辺を推移していたと考えられる。この期間において米国債利回り(10年)は2.05%~2.46%の間を推移していたが、その結果として、日本国債利回り(10年)の変動幅に対して0.04%程度の寄与である。

残存20年と残存30年についても同様で、米国債利回りと日本国債利回りの連動性が、第1主成分(水準)の連動性を通じて一定程度維持されていたと考えられる。この期間において、米国債利回り(20年)は2.40%~2.70%、米国債利回り(30年)は2.66%~2.96%の間を推移していた。日本国債利回り(20年)に対する米国債利回り(20年)の回帰係数と、日本国債利回り(30年)に対するや米国債利回り(30年)の回帰係数が平均的な水準である0.1~0.2の範囲内にあり、日本国債利回りに対する変動幅に対する寄与は、大きく見積もって0.06%程度である。

3|2017年12月中旬以降

この期間に特徴的なのは、図表4にあるように、第1主成分(水準)得点間の回帰係数がゼロまで低下し、第2主成分(傾き)の回帰係数が僅かながらゼロから乖離してプラス方向に上昇していた点にある。第3主成分(曲率)はゼロ近辺を横ばいに推移していた。2018年3月末時点で、第2主成分(傾き)得点間についてのみ連動性が見られる(5)。特に2017年12月のFRBによる利上げから、この特徴が強まっているようである。

2018年3月末時点で第1主成分(水準)得点間の回帰係数がゼロ近辺を推移している。第1主成分(水準)の寄与率は、日本国債のイールドカーブの変化について約71%、米国債のイールドカーブの変化について約78%あるが、それぞれの市場においてイールドカーブの変化の7~8割の動きについては連動していないということを意味していることになる。

先ほど、2018年3月末時点で第2主成分(傾き)得点間のみ連動性が確認できることについて述べたが、日本国債利回り(10年)と日本国債利回り(2年)のスプレッドを、米国債利回り(10年)と米国債利回り(2年)のスプレッドで単回帰すると、その回帰係数(6)は0.07である。同様に、20年利回りと2年利回りのスプレッド間では回帰係数が0.04、30年利回りと2年利回りのスプレッド間では回帰係数が0.05である。よって、日本国債のイールドカーブと米国債のイールドカーブの傾き方向の動きについて連動はしているものの、日本国債のスプレッドの変化幅に与える影響は米国債のスプレッドの変化幅の0.04~0.07倍といった程度である。

よって、2017年12月中旬以降については、第3主成分(曲率)も含めて、3つ主成分による全ての方向の変動について「ほとんど連動していない」とみなすという考え方をとることが可能だろう。この場合、少なくとも日本国債のイールドカーブの約94%の動きと米国債のイールドカーブの約96%の動きが連動していないという解釈になる。

---------------------------------------

(5)第2主成分(傾き)得点間の回帰係数のt値が2よりも大きい。

(6)日本国債利回りのスプレッドの変化(日次)を従属変数、前営業日における米国債利回りのスプレッドの変化(日次)を説明変数として、過去60営業日間ついて回帰係数を計測している。

まとめ

先の分析が示唆していることは、YCC導入後は、少なくとも3つの期間においてそれぞれ異なるロジックで、日本国債のイールドカーブが変動していたと考えられる。特に、2017年12月中旬以降は、第1主成分(水準)、第2主成分(傾き)、第3主成分(曲率)の方向の変化について、回帰係数が全て小さな値をとっており、そのいずれの方向に米国債のイールドカーブが変化したとしても、日本国債のイールドカーブはほとんど変化しない状況下にあることが示唆される。また、米国債のイールドカーブが世界の債券市場の特徴を含んでいることを考慮すると、日本国債市場は世界の債券市場と連動しない状況にあることも示唆している。

このように米国債利回りが日本国債利回りにほとんど影響を与えないと考えられる環境下において、日本国債利回りを変化させるのは、日本経済のファンダメンタルズ(日本国内の成長率予想や期待インフレ率)や日本銀行による金融政策(物価目標の到達可能性や日本銀行による国債買入)といった、日本国内の要因が中心になると考えられる。

ところで、日本国債のイールドカーブが海外の債券市場による要因で変動しにくい環境下にあれば、国内要因にのみ対処してイールドカーブをコントロールすればよいため、日本銀行による国債の買入もそれほど必要はなくなる。少なくとも物価目標2%の実現性が乏しい環境下では、国内要因によって、日本国債のイールドカーブが大きく変動するとは考えにくい。そのため、日本銀行による国債の買入額が減少することで、金融緩和の縮小に対する観測が日本国債市場に広がり、日本国債利回りが上昇するような局面が生じるかもしれないが、日本銀行の望まない形での利回り上昇に対しては国債の買入等で対応していくことで、今後も日本国債のイールドカーブが維持されていくことになるだろう。

それゆえ、YCCが長らく継続されると予想される中で、今後も日本国債市場は海外の債券市場とは異なる動きを継続していく可能性が高いものと考えられる。見方を変えれば、世界の債券市場との連動性が失われたことで、国内債券と海外債券には分散効果があることになる。FRBの利上げによって、今後も米国債利回りが上昇していくと予想されるが、分散効果の観点から考えると、為替変動リスクへの対処について考慮する必要はあるものの、残存10年超の国内債券に海外債券を組み合わせて保有するのが、債券投資における一つの選択肢として検討に値するものと思われる。

ただし、留意点もある。今回と同様に3つの主成分の方向について連動性が全て失われたと解釈できる過去事例の一つとして、マイナス金利政策導入前の期間が挙げられる。このときは、2016年1月末のマイナス金利政策導入をきっかけに、残存10年超を中心に日本国債利回りが大きく上下した。日本国債利回りと米国債利回りの連動性が失われている時期において、水面下で金利変動圧力が蓄積されている可能性に注意しておくべきだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

福本勇樹(ふくもと ゆうき)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・利回り低下が継続するヘッジ付き米国債

・YCC導入後の20年国債金利-金融政策の出口に関する情報はどこに織り込まれるか

・主成分分析の観点から見た日本国債金利と米国債金利の連動性-アベノミクス下のイールドカーブの変化を振り返る

・マイナス金利政策がJリート市場に及ぼす影響

・「マイナス金利導入」の為替への影響 ~金融市場の動き(2月号)