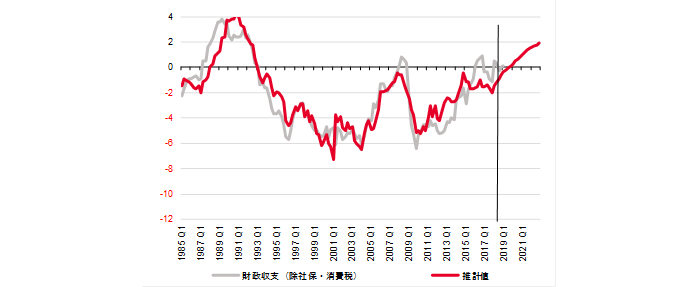

シンカー:景気動向に大きく左右されるコア財政収支(除く社会保障費と消費税)は、企業活動の代理変数である企業貯蓄率でうまく推計できる。一方、消費税と社会保障費の推計は、それほど大きく動かないものを前提とするため、比較的容易である。これら三つ(コア財政収支、消費税、社会保障費)の推計を合計すれば、全体の財政収支の推計ができる。推計の前提は極めて単純であり、企業貯蓄率の水準が示す企業活動の強さ、そしてそれが大きく影響する景気動向の強さのみである。2018年4-6月期の財政収支の推計値は-4.2%程度(GDP比率)で、実際は-2.4%程度となり、現行の財政政策は過度に緊縮的になっている。特に高齢化のペースと比較し、社会保障費が抑制されすぎていることが確認でき、国民の先行きへの不安につながっている可能性がある。2022年度に企業貯蓄率が正常なマイナスの領域に戻れば、財政収支の赤字は2018年4-6月期の-4.2%程度(GDP比率)から-0.8%程度まで改善することがわかった。基礎的財政収支では黒字化する可能性がある水準である。景気動向を強くすることが企業活動を刺激し、企業貯蓄率を正常なマイナスに戻し、その過剰貯蓄として総需要を破壊する力を一掃することが、デフレ完全脱却だけではなく、財政健全化にも重要である。財政赤字に対する過度な警戒感で、拙速な財政緊縮をし、景気動向を弱くすることが企業活動を抑制し、企業貯蓄率が上昇してしまえば、財政収支は逆に悪化することになる。その悪いサイクルから抜け出せなかったのがアベノミクスの前の日本経済であったと言えよう。アベノミクス後に景気拡大が財政収支の改善につながる明確な流れが確認できているにもかかわらず、拙速な財政緊縮でまたその悪いサイクルに戻ることは、健全な経済状態が残されないということで将来世代の大きな損失となるだろう。

企業活動の動きが、景気サイクルを決めていると考えられ、企業貯蓄率はその代理変数となっていることを指摘してきた。

そして、税収などを通じた景気自動安定化機能により、企業貯蓄率と財政収支は逆相関の関係にある。

企業のデレバレッジやリストラなどで企業貯蓄率が上昇すれば、景気動向が悪化し、税収が減少するなどして財政収支も悪化する。

企業の設備投資や雇用拡大などで企業貯蓄率が低下すれば、景気動向は改善し、税収が増加するなどして財政収支も改善する。

逆相関を維持していることは、企業貯蓄が財政赤字をファイナンスする力となっていることも意味し、マクロの国債需給は財政赤字だけではなく、財政赤字と企業貯蓄のバランスで判断しなければならないことを意味する。

消費税と社会保障費を控除してコア財政収支とすれば、景気循環要因の財政収支がより正確に把握できることになる。

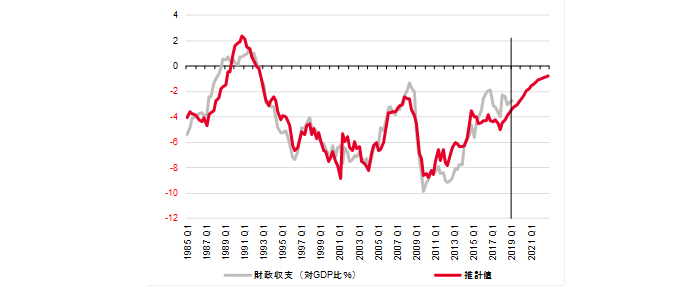

そして、1985年からのかなりの長期時系列で、コア財政収支は企業貯蓄率(GDP比率)でうまく推計できることがわかった。

コア財政収支(除く社会保障費と消費税)=1.18-0.70企業貯蓄率-4.00ダミー(小泉政権以前=1、小泉政権以降=0)、R2= 0.85

2018年4-6月期の資金循環統計ベースのコア財政収支は+0.4%(GDP比率)と、既に黒字化している。

+3.4%である企業貯蓄率が示す現在の景気動向を前提として、コア財政収支の推計値は-1.2%とまだ赤字であり、企業活動はまだ弱く、デフレ完全脱却に向けて財政政策で景気の下支えを続ける必要があることが分かる。

赤字である企業貯蓄率による推計値に対して、実際のコア財政収支は黒字になっており、現行の財政政策は過度に緊縮的になっている。

その幅は1.6%(GDP比率)となり、額として9兆円程度となる。

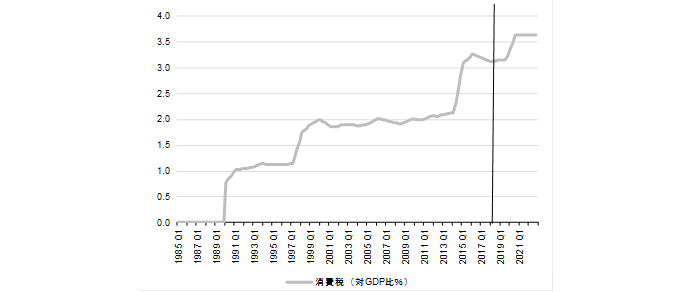

一方、消費税は、消費の増加幅ではなく変化が緩やかな水準にかかるため、景気動向に大きく左右されない安定財源とされ、税率が決まれば、収入の予測は比較的容易である。

2019年10月の消費税率引き上げを経て、消費税の収入は3.1%程度(GDP比率)から3.6%程度まで増加すると見込まれる。

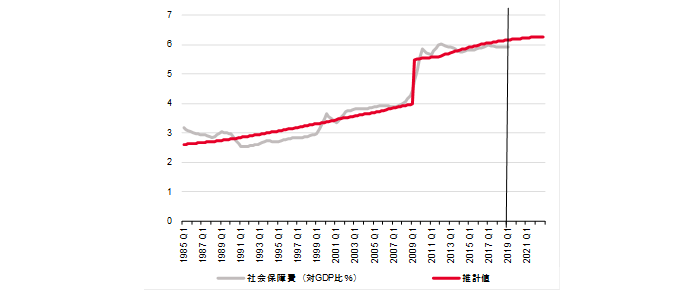

そして、社会保障費は人口動態に大きく左右されるため、景気動向に大きく左右されない恒常的な支出である。

社会保障費(GDP比率)は、65歳以上の人口比率でうまく推計できることがわかっている。

社会保障費=2.96+0.11 65歳以上人口比 -1.49 ダミー(年金国庫負担引き上げ前=1、年金国庫負担引き上げ後=0)、R2= 0.96

2009年4月に年金の国庫負担率が三分の一から二分の一に引き上げられたため、推計には上方への断層がみられる。

これら三つ(コア財政収支、消費税、社会保障費)の推計を合計すれば、全体の財政収支の推計ができる。

2018年4-6月期の財政収支の推計値は-4.2%程度(GDP比率)で、実際は-2.4%程度となり、現行の財政政策は過度に緊縮的になっている。

特に高齢化のペースと比較し、社会保障費が抑制されすぎていることが確認でき、国民の先行きへの不安につながっている可能性がある。

推計の前提は極めて単純であり、企業貯蓄率の水準が示す企業活動の強さ、そしてそれが大きく影響する景気動向の強さのみである。

2022年度に企業貯蓄率が正常なマイナスの領域に戻れば、財政収支の赤字は2018年4-6月期の-4.2%程度から-0.8%程度まで改善することがわかった。

基礎的財政収支では黒字化する可能性がある水準である。

1990年代から企業貯蓄率は恒常的なプラスの異常な状態となっており、企業のデレバレッジや弱いリスクテイク力、そしてリストラが、企業と家計の資金の連鎖からドロップアウトしてしまう過剰貯蓄として、総需要を破壊する力となり、内需低迷とデフレの長期化の原因になっていると考えられる。

景気動向を強くすることが企業活動を刺激し、企業貯蓄率を正常なマイナスに戻し、その過剰貯蓄として総需要を破壊する力を一掃することが、デフレ完全脱却だけではなく、財政健全化にも重要である。

財政赤字に対する過度な警戒感で、拙速な財政緊縮をし、景気動向を弱くすることが企業活動を抑制し、企業貯蓄率が上昇してしまえば、財政収支は逆に悪化することになる。

その悪いサイクルから抜け出せなかったのがアベノミクスの前の日本経済であったと言えよう。

アベノミクス後に景気拡大が財政収支の改善につながる明確な流れが確認できているにもかかわらず、拙速な財政緊縮でまたその悪いサイクルに戻ることは、健全な経済状態が残されないということで将来世代の大きな損失となるだろう。

図)ネットの国内資金需要

図)コア財政収支(除く社会保障費と消費税)と企業貯蓄率による推計値

図)消費税の収入

図)社会保障費

図)財政収支の推計

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司