「投資信託(ファンド)」とは、ファンドマネージャーと呼ばれる資産運用の専門家が、投資家から集めたお金をファンドごとの運用方針に則り、さまざまな投資先に投資し、得られた運用益を投資家へ享受してもらう商品をいいます。その享受の方法は、投資家のタイミングで保有分を売却して値上り益を確定させたり、ファンドごとの決定によって定期的に運用益が分配されたりします。

分配されるお金を「分配金」といい、その頻度は毎月、3ヵ月、半年、1年などさまざまです。ここでは、その中でも毎月分配型と年1回決算型に焦点をあて、それぞれの特徴について紹介していきます。

ファンドの販売数・保有数ともに多い!毎月分配型の人気の秘密とは

毎月分配型と年1回決算型の違いは、まず毎月分配型はその名のとおり、分配金を毎月受け取ることができるタイプです。このタイプは、投資信託の中でも人気があるとされています。

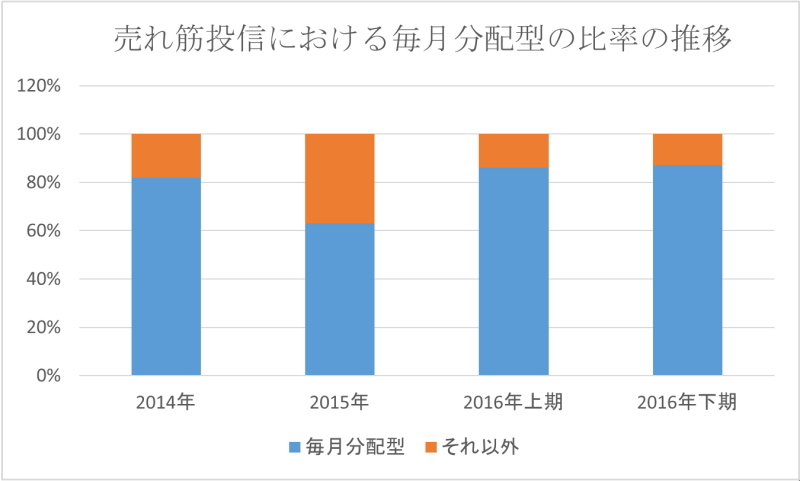

それを表すものとして、金融庁が2017年3月に発表したデータがあります。これを見ると、銀行における2016年売れ筋の投資信託のうち、毎月分配型の比率は実に8割を超えています。

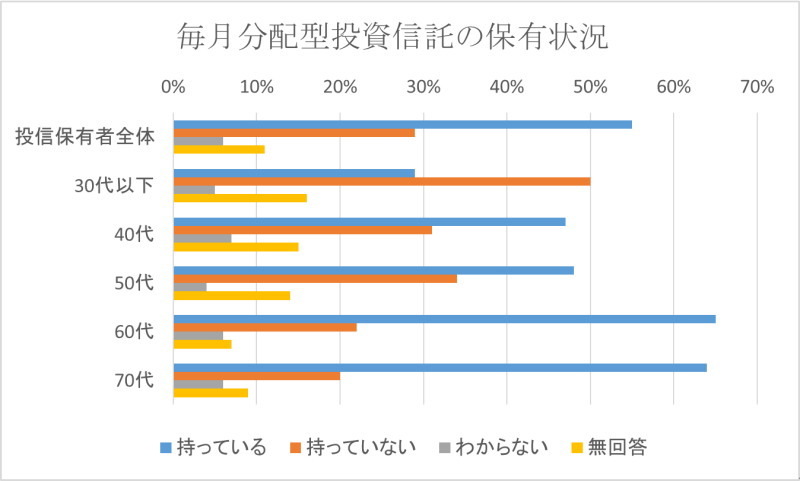

さらに、同じく金融庁の2016年のデータでは、投資信託を保有している人のうち、毎月分配型の保有数は半数以上との報告がありました。また年代別に見ると、特に60代・70代のシニア層での保有が高いことがわかります。

毎月分配型は、毎月キャッシュ・フローを得ることができるため、特に年金を受給する世代にとっては安心感があるものとして受け入れられていると考えられます。

ただし、毎月分配金が払い出されるため、分配分を投資資金にあてることができず、中長期的な観点からすると運用効率が落ちる可能性があります。また、投資信託の「普通分配金」という運用益からの分配金は課税対象となることから、毎月分配型は年1回決算型と比較してトータルに受け取れる分配金額が通常多くなる分、保有中においては支払う税金が年1回決算型よりも多くなる可能性があることも覚えておきましょう。

ちなみに上記は、利益を毎月分配型で先にコツコツともらうのか、もしくは年1回決算型で最後に売却することで大部分をまとめてもらうのか、という利益を享受するタイミングやキャッシュ・フローの違いから起こる税金額のポイントとなります。

年1回決算型の方が資産を増やしやすい

さて、次は年1回決算型について紹介します。年1回決算型は、前述どおり運用効率が良いとされています。というのも、運用益を1年間にわたって投資資金にまわすことができ、大きなリターンを狙える複利効果がもたらされるからです。この複利効果が毎月分配型よりも高いため、中長期的な運用を考えるのであれば有効な手段といえるでしょう。将来的に子どもの教育資金や老後の生活資金のために運用したいと考える人には、この支給タイプがおすすめです。

ただし、年1回決算型にもデメリットがあり、まず分配金のトータルは毎月分配型よりも低めとなっています。さらに年1回のみの支払いとなることから、短いスパンで定期的なキャッシュ・フローを得たいという人には向いていないといえます。また、購入したファンドの基準価額が上昇している場合なら高めのリターンが期待できますが、基準価額が大きく下落したときには運用益分も投資にまわしているため毎月分配型よりも逆にリスクが高くなります。

分配タイプは、ライフスタイルによって選び分ける

これら2種類の分配型ファンドは、それぞれにメリットとデメリットがあります。それらを踏まえた上でどちらを選ぶかは、自分のライフスタイルなどから決めるといいでしょう。たとえば、毎月のキャッシュ・フローを期待するのであれば、毎月分配型のほうが自分には合っているかもしれませんし、将来に向けて資産を増やしたいということなら、年1回決算型を選ぶという具合です。

投資信託を選ぶ際は分配金の高さだけではなく、分配頻度をチェックすることも大切です。前述しているように、自分のライフスタイルやライフプランに合わせて選んでいくといいでしょう。目的をきちんと把握し、より自分に適したタイプのファンドを選び、賢い資産形成をしてみるのはいかがでしょうか。

(提供:フィデリティ投信)