投資信託の購入者の多くは、過去や現在の好調なパフォーマンスが将来的にも継続するものと期待しがちですが、実際には将来の予測は難しいものです。過去の実績と将来の実績は別物であるにもかかわらず、しばしば過去の実績が良いことを根拠に投資先を選んでしまいます。

特に株式投信における将来のパフォーマンスを決めるのは「企業価値」であり、その算定方法を知っておくことが重要になります。今回は、企業価値の算定方法とその根拠について簡単にご説明します。

株式投信のパフォーマンスを決めるのは企業価値

株式投資で購入銘柄を選ぶ時、株価が「数%上昇」「数円上昇」などと過去の値動きを判断基準にしてしまうことがよくあります。投資信託においても同様に、過去の値動きがアンカー(錨=心の引っかかり)となり、未来の判断に影響を及ぼすことが知られています。こうした、過去の実績に引っ張られて判断してしまう認知バイアスは「アンカリング効果」と呼ばれ、誤った投資判断の原因となります。過去に輝かしい運用実績をたたき出していたからといって、未来永劫その実績が継続するとは限らないからです。

株式投信の値動きが将来的にも上昇するためには、「企業価値」の増大が求められます。将来のパフォーマンスを予測するために、企業価値を算出して現在の株価と比較し、割安なのか割高なのかを判断するという分析方法がよく使われています。

企業価値の算定根拠となる将来キャッシュフローと割引率とは?

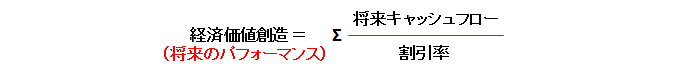

企業価値は、以下のような式で表現されます。

このように、毎年の「将来キャッシュフロー」を「割引率」で割り、その算出結果を足し合わせることで企業価値を算定するのが一般的です。

ここでいうキャッシュフローとは、文字通り将来のキャッシュフローであり過去のものではありません。キャッシュフローはお金の流れ(流入・流出双方の合計)であり、営業キャッシュフロー・投資キャッシュフロー・財務キャッシュフローの3つに分かれます。このうち前者2つを合計して「フリーキャッシュフロー」と呼びます。このフリーキャッシュフローこそが、企業の自由にできるお金となります。

将来キャッシュフローを予測するには、過去の業績や現在の財務諸表のような客観的な資料を当たることになります。売上高、売上原価、販管費、減価償却費や設備投資などの数字を個別に予測して計算していくのです。

また将来キャッシュフローは、現在価値に割り引かなければいけません。ここで割引率とは「資本コスト」とも呼ばれ、資金を提供してくれる人や組織に対するリターン=リスクの割合を指しています。仮に毎年5%のリターンがあるならば、今年預けた100万円が来年105万円になることが期待できます。逆に来年100万円返ってきてほしいなら、今年95.2万円(100万円×1/1.05)預ければよいことになります。

将来キャッシュフローは、あくまで将来におけるフリーキャッシュフローです。そのため毎年の将来キャッシュフローを計算する現在時点の価値に割り引いて足し合わせないと、価値の異なる数字が並んでしまい正確な企業価値を算出できません。

数字だけでは決まらない企業価値

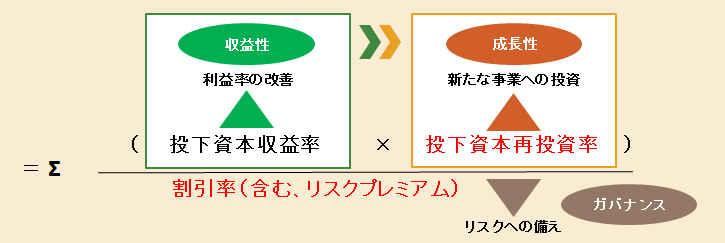

フリーキャッシュフローが営業キャッシュフローと投資キャッシュフローで構成されることを踏まえて、将来キャッシュフローを収益性と成長性の掛け目で表現することも可能です。

将来にわたって利益率が向上すれば企業価値は高まりますし、新たな設備や事業へ投資して成長性が高まればやはり企業価値は高まります。こうしたことは、実は予算資料や財務諸表の数字からだけでは確認できません。今後の事業計画や成長戦略などに関する中期経営計画を精査する必要があります。

さらに、割引率にはリスク(不確実性)が反映されます。現在の事業や新たな事業が将来的にどう成長するのかの見積もりは、常に不確実です。そこには、経営ガバナンスに対する信用性も反映されるものです。こうした点も、数字に表れない情報の重要性が高いため、企業訪問を重ねて確信度を上げていく必要が出てくるのです。

株式投信の将来のパフォーマンスは投資先の企業価値によって決まり、その企業価値をポートフォリオマネージャーや運用チームがどう見積もるかによって、運用成績に跳ね返ってきます。さらに、企業側と目的を持った建設的な対話(エンゲージメント)をすることで、経営課題への解決策や企業価値向上への施策を読み取ることも重要です。ポイントは、過去ではなく将来のパフォーマンスです。投資する際には、運用チームが投資先に対する収益性・成長性・ガバナンスをどう考えているのかに着目するようにしましょう。

(提供:フィデリティ投信)