国内ベンチャーにとっての官民ファンド

官民ファンドは不要だとの声もあるのだが、国内ベンチャーへの資金供給という観点で言えば、これまで官民ファンドの果たしてきた役割は無視出来ない。

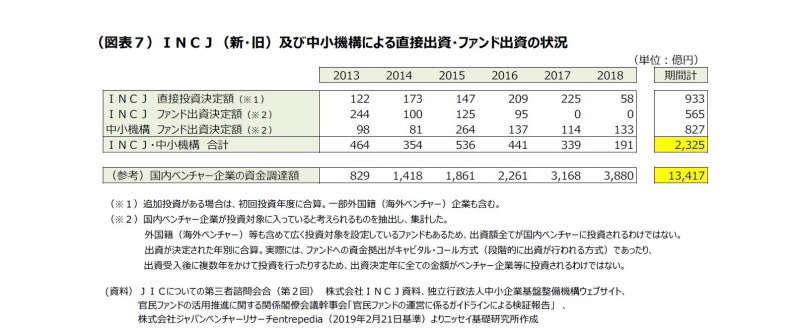

まず、リスクマネーの総量を下支えしてきたという実態がある。ここ数年は大企業のベンチャー投資等が活発化し、ベンチャーに流れる投資資金は増加傾向にある。しかし、ここに至るまでの間、官民ファンドである旧INCJの直接投資や戦略的LP出資(ファンド出資)、及び独立行政法人中小企業基盤整備機構(6)(中小機構)のファンド出資事業等が、ベンチャーへの資金供給を下支えしてきたのだ(図表7)。ベンチャーへの直接投資だけでなく、民間VCのファンドへの出資という形でも資金を供給している。2013年から2018年の期間で見ると、国内ベンチャーが調達した資金のうち、旧INCJ、中小機構に由来する資金が1割超はあったと推察される。ベンチャーへの資金流入が本格的に増え始める前の2013年、2014年頃は、よりその傾向が強かった。官民ファンドによる直接投資・ファンド出資がリスクマネーの量を下支えてきたこと、民間VCへのファンド出資が民間VCを育て、そのリスクテイクを後押ししてきたことが、結果としてここ数年の国内ベンチャー・エコシステムの発展に繋がった一面は無視出来ない(7)。

また、日本の産業競争力を高める上で期待されているバイオ、創薬、素材、ロボット、宇宙開発等の研究開発型ベンチャーは、事業が立ち上がって一定の売上・利益が見込めるようになるまで、多くの資金と時間が必要となる。いくら革新的な技術を有していたとしても、製品やビジネスモデルがある程度の形になるまでに必要な資金が集められなければ、成功することは出来ない。成功した暁には大きな投資リターンが見込めたとしても、成功するための資金集めに目処が立たなければ、投資家の投資対象になり難い。そして、1つの投資案件に50億から100億円程度の投資が出来る資金力を持つ国内民間VCはほとんどいない。大企業(事業会社や金融機関)の投資が増えてきたとは言え、VCのように、ベンチャーの資金集めを主導し、主体的に経営に関与して指導や支援を実施する大企業は多くない。国内のベンチャー投資家群の中で欠けていたピースを、旧INCJが埋めていたとも言える。起業家や投資家の中では、「この分野、領域、成長段階の資金調達なら、旧INCJが参加する可能性が十分にある」という期待や予想が形成されていただろう。現在、旧INCJに変わって新規の投資をするはずだったJICは、まだ動き出せていない。旧INCJが埋めていたピースを誰がどのように埋めるのか、起業家や民間VCがベンチャーの資金調達計画(及び資金調達先)を考える上での予見性が低下している。宇宙開発等の一部の領域・分野では、起業家や民間VCが思い切ったリスクテイクを取りづらくなってしまう可能性がある。

民間のベンチャー投資が順調に力強く伸びていけば、そうした心配は杞憂に終わる。しかし、民間のベンチャー投資は、当然ながら景気や株価の動向に大きく左右される。リーマンショック後には、民間VCの投資が縮小し、一部のVCが新規投資を停止するほどであった。オープンイノベーションの一環で大企業のベンチャー投資が伸びているが、外部環境が悪化したときにはその勢いは失速することも十分ある。ここ数年の大企業によるベンチャー投資の成果が出るのはまだこれからであり、現時点では実感を伴う成功体験が得られている投資案件は多くないだろう。M&Aに繋がるケースもまだ少ない。真に必要とされ、当たり前の活動としてベンチャー投資が根付くためには、もう少し時間が必要ではないだろうか。

これまで、緩やかながらも長い景気拡大局面が続いていたこともあり、そのピークアウトが意識されるタイミングでもある。また、通商や先端技術等を巡る米中の覇権争い等、景気や株価の先行きには不透明感が存在する。また、万が一景気が悪化し、金融市場が低迷するような局面になれば、とりわけ多額の資金と長い時間を要する技術系、研究開発型のベンチャーはマイナスの影響を受けるだろう。まだ成果が実現しておらず、必要性を実感出来ていない大企業があるとすれば、不確実性の高いベンチャー投資は真っ先にカットされてしまうおそれがある。

ここ数年、ベンチャーへの資金流入がここまで増えてきた背景には、AI等の技術革新や起業家側の取り組みに加えて、日銀が大規模な金融緩和を実施したこと、株高で民間VCの投資収益が劇的に改善したこと、世界的に緩やかな景気拡大局面が長期化したこと、景気拡大や円安もあって大企業の業績が高水準に達していること、官民ファンドによる資金供給が実施されたこと等、ある意味で特異な要因の恩恵も多分に受けている。こうした強い追い風もあって、国際的に見て起業活動が低調であった日本においても、ベンチャー・エコシステムが育ちつつある。それをもう一段上のステージに引き上げ、インターネット・サービス系だけでなく、技術系や研究開発型のベンチャーも自律的に次々と産まれるエコシステムを構築し、定着させていくには、この先数年が正念場、真の勝負どころではないだろうか。このような点を踏まえた上で、官民ファンドはどうあるべきか、どのような役割を果たすべきかを議論していく必要がある。

--------------------------------------

(6)中小機構は、ファンド出資事業において、民間ベンチャー・キャピタル等の投資ファンドに60億円またはファンド総額の1/2を限度に資金供給を行っている。資金供給対象となったファンドの投資対象は、インターネット系からバイオ・創薬系と幅広い。ベンチャー以外にも、事業再生や復興支援等のファンドにも出資も行っている。

(7)「官民ファンドの活用推進に関する関係閣僚会議幹事会(第9回)」(2017年12月6日)の一般社団法人日本ベンチャーキャピタル協会による提出資料では、官民ファンドの主な貢献について、VCファンド投資を通じたファンド運用者数の拡大、大型資金調達を行う技術系やレイターステージ企業への直接投資による民間補完を挙げている。

https://www.cas.go.jp/jp/seisaku/kanmin_fund/dai9/siryou3.pdf

JICに期待すること

これまでの有識者会議での議論や、経済産業省の新たな運営方針の中でも、改めてJICが果たすべき役割が示された。そこでは、ベンチャーへの資金供給の必要性については、民業補完を前提としながらも、従前と認識は大きく変えていない。JICも含めた官民ファンドには、投資先のベンチャーそのものを育成するだけでなく、民間リスクマネーの呼び込み等、ベンチャー、民間VCや大企業等も含めた日本のベンチャー・エコシステム全体を育成し、広げていくことが求められている。

しかしながら、現時点では、JICのベンチャー投資がどうなるのか、旧INCJが埋めていたポジションを同じように埋めるのか、起業家や民間投資家は明確なイメージを持てないでいる。彼らの予見性を高め、リスクテイクを後押しする上でも、JICのより具体的なベンチャー投資の方針やストラクチャーが一日も早く示されることを期待したい。

JICが事業再編支援や上場株式投資(エンゲージメントファンド)を手掛けることについては議論も多い。一方、ベンチャーへの資金供給は、政策的な課題や資金供給を必要とする対象分野が比較的はっきりしている。これまで旧INCJや中小機構等がベンチャー・エコシステムの発展に一定貢献してきた実績や、トラックレコードもある。上場株式を対象とするエンゲージメントファンド等まで投資対象を広げ過ぎずに、国内ベンチャーへの資金供給をまず優先的に立ち上げて注力する、というのも現実的な選択肢ではないだろうか(8)。

新経営陣の人選が難航することも十分予想される。場合によっては、国内ベンチャーに対してJICが担うはずであった役割を、新INCJや中小機構がしばらく代替するようなセカンドプランがあり得るのか、必要に応じて検討していくことも考えられる。

また、現状では国内ベンチャー投資を行う官民ファンドが複数存在し、機能の重複や人材の分散のような非効率が生じ得る。将来的には、機能や人材を集約する議論も必要だろう。そして、現時点で官民ファンドによる補完が必要な分野・領域であっても、この先民間のリスクマネーが十分に入ってくるようになった時には、その役目を終えるのがあるべき姿と言える。

--------------------------------------

(8)朝倉陽保氏(元 産業革新機構 専務取締役 COO)は、JIC についての第三者諮問会合(経済産業省)に向けて、一旦国内のベンチャー投資に限定して意見集約を図るべき、VC 領域においては官民ファンドの先行事例が多く一定の評価も得ているため、具体的かつ比較的自由度の高い制度設計が可能、と意見を述べている。

経済産業省「株式会社産業革新投資機構(JIC)再構築に関する有識者御意見一覧」(P81-P82)

https://www.meti.go.jp/shingikai/economy/jic/pdf/20190326_02.pdf

おわりに

世界中でベンチャーに資金が流入し、革新的なイノベーションが産み出されている。シリコンバレーを擁する米国だけでなく、中国、インド、イスラエル、東南アジア等でも、ユニコーン(9)と呼ばれる巨大ベンチャーが産まれてきている。こうした世界的潮流の中で、日本も立ち回っていく必要がある。そのような状況の中、JIC等の官民ファンドが期待された役割を果たすことが出来るのか、今回の出来事があっただけに、なおさら注目が集まるだろう。

新生JICも含めた官民ファンドには、真に起業家の挑戦を後押しし、ベンチャー・エコシステムの更なる発展へ寄与することを期待したい。

--------------------------------------

(9)一般に、創業10年以内で企業価値が10億ドル以上(1ドル=112円換算で1120億円)の未上場ベンチャー企業を指す。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

中村洋介(なかむら ようすけ)

ニッセイ基礎研究所 総合政策研究部 主任研究員・経済研究部兼任

【関連記事 ニッセイ基礎研究所より】

・産業革新機構のこれから~ベンチャー・エコシステムを育てる重責を担う~

・ベンチャー企業の「ガバナンス」~「急成長」と「ガバナンス」の両立を~

・イノベーション推進・ベンチャー支援政策は継続が重要~未来投資戦略2018の素案が示される~