●投資信託のリスクの状況

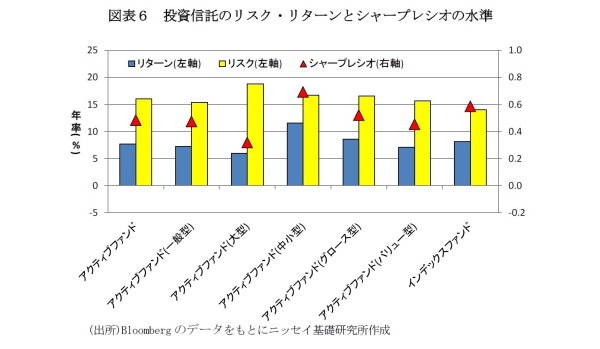

続いて、リスク(年率)の平均値は、アクティブファンドが「16.01%」、インデックスファンドが「14.01%」となり、アクティブファンドのほうがやや高い。また、アクティブファンドを投資カテゴリー別にみると、大型が「18.85%」と最も高く、続いて中小型が「16.76%」、グロ-ス型が「16.57%」、バリュー型が「15.68%」、一般型が「15.41%」の順となった。

ところで、リスクとリターンの関係については、シャープレシオという指標を用いて、リスクに対してどれだけ効率よくリターンを獲得できたかを計測することができる。シャープレシオは数値が高いほどリターン効率に優れていることを表わしている。

シャープレシオ(平均値)をみると、アクティブファンドが「0.49」、インデックスファンドが「0.59」となり、インデックスファンドのほうがリターン効率に優れる結果となった(図表6)。また、アクティブファンドを投資カテゴリー別にみると、中小型が「0.69」と最も高い水準となった。

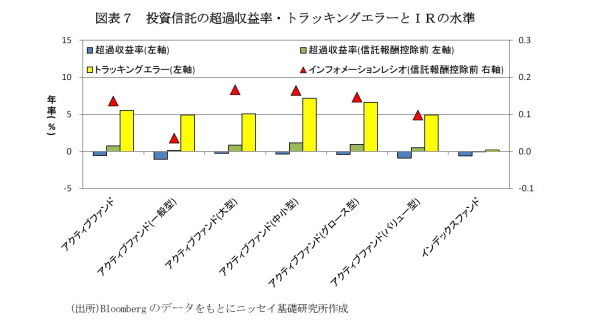

次に、超過収益率のバラツキを示すトラッキングエラーは、アクティブファンドが「5.52%」、インデックスファンドが「0.19%」となった。アクティブファンドは超過収益の獲得を目指して積極的にリスクをとるので、当然トラッキングエラーは大きくなる。これに対して、インデックスファンドはベンチマークに連動した収益を目指す運用であることから、トラッキングエラーは小さい方が望ましい。アクティブファンドのトラッキングエラーを投資カテゴリー別にみると、中小型が「7.17%」と最も高く、続いてグロース型が「6.65%」、大型が「5.08%」、一般型が「4.94%」、バリュー型が「4.92%」の順となった。

また、超過収益率とトラッキングエラーの関係についても、インフォメーションレシオ(IR)という指標を用いて、どれだけ効率よく超過収益率を獲得したかを計測することができる。インフォメーションレシオはファンドマネージャーの運用巧拙を判断する指標として活用されることも多い。

アクイティブファンドのインフォメーションレシオ(平均値)をみると、信託報酬控除前で「0.14」、信託報酬控除後で「▲0.10」となった。また、投資カテゴリー別にみると、信託報酬控除前で大型が「0.17」と最も高い水準となっている。

------------------------------------

(4)本稿ではリスクフリーレートとして無担保コールレートを使用した。

●投資信託の信託報酬の状況

最後に、信託報酬の平均値は、アクティブファンドが「1.32%」、インデックスファンドが「0.59%」となった。また、アクティブファンドを投資カテゴリー別にみると、中小型が「1.51%」と最も高い。

信託報酬の平均水準はアクティブファンドの方がインデックスファンドより0.73%高い。これは両者の信託報酬控除前の超過収益率の差に近い水準である。アクティブファンドはインデックスファンドよりも高い超過収益率を獲得できているが、信託報酬の水準が高いため、信託報酬控除後の超過収益率を押し下げる結果となっている。

まとめ

本稿では、国内株式に投資する投資信託のリスク・リターンや信託報酬の水準について概観した。

(1)リターンについては、同じ日本株への投資であっても投資カテゴリーによって比較的大きな格差が生じていること、中小型のリターンが高い理由は、運用の巧拙というよりも主にジャスダック市場の上昇の影響であること、つまりベンチマークのリターンが高かったこと(市況要因)である。また、超過収益率については、アクティブファンドは信託報酬控除前はプラスを獲得できているが、控除後ではマイナスとなっている。(2)リスクについては、アクティブファンドの方がインデックスファンドよりも平均水準は高くなっている。一方で、シャープレシオをみると、インデックスファンドのほうがリターン効率に優れる結果となった。トラッキングエラーについては、アクティブファンドは超過収益の獲得を目指し、リスクをとる運用を行うため、高くなるのに対して、インデックスファンドはベンチマークに連動する運用を行うため、小さい値となった。(3)信託報酬については、アクティブファンドの方がインデックスファンドよりも高く、これが超過収益率を押し下げる結果となっている。

次回は、個々の投資信託のリスク・リターンや信託報酬についてみてみたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

原田哲志(はらだ さとし)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・投資信託の信託報酬とリスク・リターンの分析(1)~投資信託の評価基準について整理する~

・取締役会改革は企業のパフォーマンスを高めるか