トピック:日銀短観(6月調査)を深掘り

日銀短観は四半期に一度、4・7・10月の月初と12月中旬に発表されるアンケート調査だが、発表はそれぞれ2日間にわたる。世間や市場の注目度が圧倒的に高いのは、大企業製造業の業況判断などが明らかになる1日目の調査「概要」だが、2日目には、「調査全容」、「業種別計数」という詳細な結果に加え、企業のインフレ予想を示す「企業の物価見通し」が発表される。

今月1日に公表された調査の「概要」は当日のレポート(1)にまとめたとおりだが、今回は2日に公表された情報を用いて、日銀短観6月調査を深堀りしたい。

--------------------------------

(1)「概要」の内容は、「日銀短観(6月調査)」(Weeklyエコノミスト・レター 2019-07-01)をご参照ください。

●今年度設備投資計画・・・安心材料だったのか?

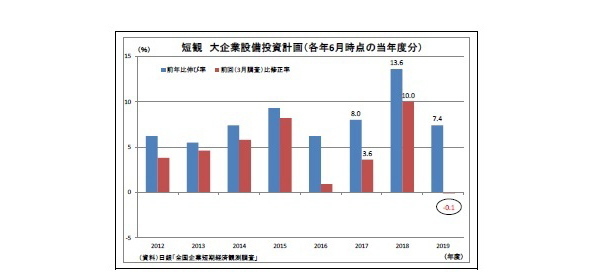

今回の6月調査短観(概要)において、筆者が最も注目したのは、2019年度の設備投資計画だ。大企業製造業の計画が前年比7.4%増の伸び率となったことを受けて、報道や市場参加者の見方としては、「(米中貿易摩擦激化にもかかわらず)堅調な設備投資計画が示された」との前向きな評価が多く見られた。

確かに、今年度の伸び率(前年比7.4%増)だけを切り取れば、近年の6月調査における当年度計画の伸び率と遜色なく、堅調とも言えるが、注意を要するのは計画修正のモメンタム(勢い)だ。今回の設備投資計画では2018年度の実績が大きく下方修正されており(表紙図表参照)、比較対象となる前年度の水準が下がったことで、今年度の伸び率が押し上げられている面が強い。実際、今年度の大企業設備投資額について、前回3月調査から6月調査にかけての修正率という観点で見ると、0.1%下方修正されている。例年3月調査から6月調査にかけては、当年度計画が固まってくることで大幅に上方修正される傾向があり、このタイミングで下方修正されるのは稀なことだ。6月調査で下方修正になったのは、リーマンショック直後の2009年以来のこととなる。

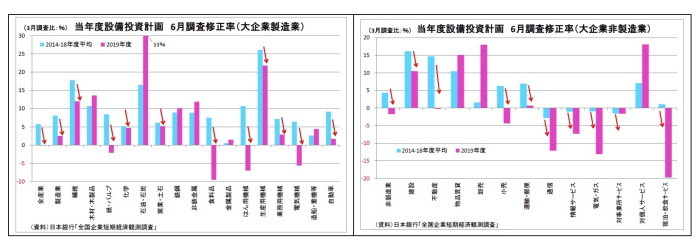

ここで、2日目に公表された「調査全容」から業種別の設備投資計画額修正率(3月調査比)を見てみると、28業種のうち、直近5年(2014-18年度)平均の修正率を下回った業種は19業種にのぼっている。

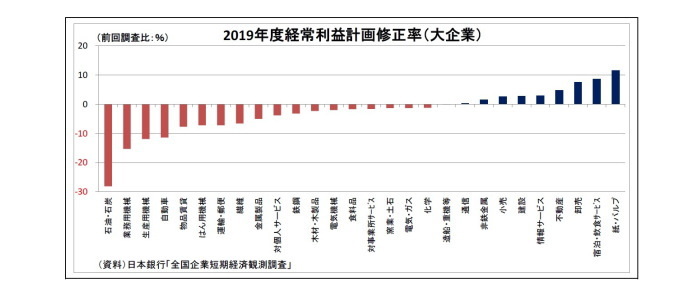

このうち製造業では、はん用機械、生産用機械、業務用機械、電気機械、自動車といった加工業種で例年と比べた下振れが目立つ。これらの業種は輸出を通じて世界経済の影響を受けやすいため、米中貿易摩擦激化や世界経済減速などの影響を受けて、一部で設備投資計画の先送りや見合わせの動きが出てきている可能性がある。実際、これらの業種では事業環境や業績の悪化懸念が強まっており、経常利益計画も前回調査から大きく下方修正されている。

一方、非製造業では、不動産や小売、通信、宿泊・飲食サービスなどで例年と比べた下振れが目立つが、これらの業種の経常利益計画は前回から上方修正されており、業績悪化懸念が強まったわけではない。非製造業では建築構造物への設備投資がメインとなるだけに、昨今の建設資材不足(ハイテンションボルト等)や建設作業員不足といった供給制約が設備投資計画にマイナス寄与した可能性がある。ただし、業績を下方修正するほど確たるものではないものの、米中貿易摩擦によるインバウンド需要への悪影響や消費税率引き上げによる国内景気悪化に対する漠然とした不安が設備投資を様子見する動機になった可能性も否めない。

以上のとおり、企業の設備投資計画は堅調な見た目に反して、モメンタムには弱さが見られる。企業の事業環境の先行きは米中貿易摩擦や海外経済減速、消費税率引き上げなどで「内憂外患」状態にあるため、今後は設備投資計画の下方修正が広がるリスクにますます注意が必要になる。

●企業の物価見通し・・・低迷が続く

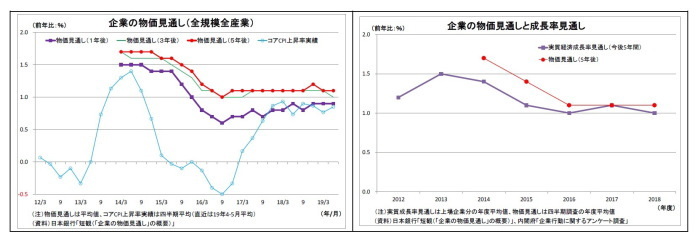

また、2日に公表された「企業の物価見通し」は、1年後の物価見通しが前年比0.9%(前回比横ばい)、3年後の物価見通しが同1.0%(前回比0.1ポイント低下)、5年後の物価見通しが1.1%(前回比横ばい)と引き続き低迷している。

企業の物価見通しを振り返ると、2014年3月に調査が開始された当初は1年後が1.5%、5年後が1.7%と、物価目標である2%に近い見通しが示されていた。しかしながら、国際的な原油価格急落と円高進行に伴う物価上昇率低下を追う形で2016年後半にかけて企業の物価見通しも低下した。日銀は2016 年9 月の総括的な検証において、日本の予想物価上昇率は「現実の物価上昇率の影響を受ける適合的な期待形成の面が強い」と指摘したが、その説明に沿った動きだ。

ただし、その後は現実の物価上昇率が大きく持ち直したにもかかわらず、企業の物価見通しは殆ど持ち直していない。特に3年後や5年後の中期の物価見通しはほぼ横ばいに留まっている。

このことは、2014年時点ではアベノミクスやその一環としての異次元緩和に対する前向きな期待があったが、その後物価低迷が続いたことで期待が剥落し、政策に対する信認が低下してしまった可能性を示唆している。実際、企業の物価見通しの動きと歩調を合わせる形で、企業の実質経済成長率見通し(2)(今後5年間)も2015年から16年にかけて低下した後、低迷を続けている。

日銀は、「現実の物価上昇率を押し上げられることで、適合的な期待形成メカニズムを通じて予想物価上昇率が上昇し、現実の物価上昇率をさらに押し上げる」という物価上昇経路を想定している。しかしながら、もし上記の仮定が正しいのであれば、仮に実際の物価が上がったとしても、企業の物価見通し(予想物価上昇率)の上昇は抑制される。企業の物価見通しを引き上げるためには、日本経済の潜在成長率を高める構造改革を通じて、企業の成長期待を高め、デフレマインドを払拭することが必要になるだろう。

企業の物価見通しは賃上げ動向などを通じて日本経済や物価に影響を与えるだけに、持ち直しに向うのか、それともこのまま低迷を続けるのか、今後の動向が注目される。

--------------------------------

(2)内閣府「企業行動に関するアンケート調査」における上場企業による見通し

日銀金融政策(6月):追加緩和への言及が増加

●(日銀)維持

日銀は6月19日~20日に開催された金融政策決定会合において金融政策を維持した。原田、片岡両審議委員は、引き続き、長短金利操作とフォワードガイダンスの方針に対して反対を表明した。

声明文では、景気の総括判断を「基調としては緩やかに拡大している」に据え置いたが、輸出と生産についての判断をトーンダウン(前回4月は「足元では弱めの動き」→今回は「弱めの動き」へ)させた。

先行きについても、「緩やかな拡大を続ける」とのシナリオが維持されたが、「海外経済を巡る下振れリスクは大きいとみられ、わが国の企業や家計のマインドに与える影響も注視していく必要がある」との文言が追加された。

会合後の総裁記者会見では、海外主要中銀が緩和方向に傾く中、日銀の追加緩和方針を問う質問が相次いだ。これに対して黒田総裁は、「仮に物価安定の目標の実現に向けて進んでいくモメンタムが損なわれるようなことがあれば、躊躇なく追加緩和を検討する」と幾度も表明した。具体的な手段については、従来同様、(1)短期政策金利の引き下げ、(2)長期金利操作目標の引き下げ、(3)資産買入れの拡大、(4)マネタリーベースの拡大ペースの加速を挙げ、組み合わせて対応することも含めて検討していく方針を示したが、それ以上の詳細な情報は無かった。さらに、「これまでも政策のベネフィットとコストを比較衡量しながら適切に対応してきたし、これからもそういった対応は可能である」と述べ、追加緩和の限界を迎えているとの見方を否定した。

また、金利低下が進み、長期金利が現在の金融調節方針である「±0.1%の倍程度」の下限にあたる-0.2%に接近していることについては、「金利変動の具体的な範囲を過度に厳格にとらえる必要はなく、(中略)ある程度弾力的に対応していくことが適当」と-0.2%以下の金利をある程度許容する姿勢を見せた。一方で、イールドカーブのフラット化が進んでいる点については、超長期金利が過度に低下することのリスクに言及したうえで、「現状ややフラット化が進んでいる点は注視」しており、「必要があれば適切に対応していく」と述べ、副作用に配慮する姿勢も見せた。

なお、政府の財政政策との協調については、「政府が国債を増発して、歳出を増やすということをやったとした場合にも、イールドカーブ・コントロールのもとで金利が上がらないようにしていますので、インプリシット(暗示的に)に協調的な行動がとられる形になっている」と述べた後に、「あくまで金融政策として行っているものであり、財政ファイナンスを助けるという趣旨でない」と弁明した。